Подотчетные суммы, в т.ч. на покупку бензина, можно выдать работнику не только наличкой, но и перевести по безналу на его «зарплатную» карту.

Кабинет налогоплательщика индивидуального предпринимателя

Актуально на: 5 июня 2017 г.

Личный кабинет (ЛК) налогоплательщика - это информационный ресурс, который размещен на сайте ФНС nalog.ru и который может использоваться налогоплательщиками и налоговыми органами для реализации своих отдельных прав и обязанностей, установленных НК РФ (п. 1 ст. 11.2 НК РФ). Личные кабинеты разработаны обособленно для физических лиц, индивидуальных предпринимателей и юридических лиц. Подробнее о кабинете налогоплательщика - ИП расскажем в нашей консультации.

Для чего ИП личный кабинет

Личный кабинет индивидуального предпринимателя может использоваться им для дистанционного взаимодействия с налоговой инспекцией. Так, с помощью своего личного кабинета ИП может:

- получать выписки из ЕГРИП в электронном виде;

- вносить изменения в сведения об ИП;

- просматривать операции по расчетам с бюджетом;

- получать выписки операций по расчетам с бюджетом, акты совместной сверки;

- получать информацию о своей задолженности, переплате или предстоящем налоговом платеже;

- направлять обращения в налоговые органы, используя типовые формы заявлений, запросов и обращений;

- подавать жалобы на акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц;

- оперативно получать информацию о документах, направленных в налоговую инспекцию;

- уточнять невыясненные платежи;

- получать сводную информацию о применяемых ИП системах налогообложения.

Индивидуальное предпринимательство является одним из удобных и распространённых способов ведения предпринимательской деятельности. Современные технологии позволяют открыть ИП онлайн, официальный сайт при этом поможет в осуществлении регистрационных действий. В данной статье мы подробно разберем, как зарегистрировать ИП через официальный сайт ФНС.

Для облегчения регистрационной процедуры предусмотрена возможность совершения операции посредством интернета. Документы можно подать на регистрацию в электронном виде, загружая их сканы на специализированный сайт. Следует отметить, что данный способ оформления имеет ряд неудобств, одним из которых является необходимость получения сертификата ключа электронной подписи организатора бизнеса в специализированной организации.

Новинкой, значительно упрощающей проведение процедуры, является предоставленная возможность зарегистрировать ИП онлайн через сайт налоговой. При этом, подача заявления на регистрацию предпринимательской деятельности физического лица осуществляется посредством оформления через интернет. При этом, даже отсутствует необходимость выходить из дома.

Онлайн регистрационная операция имеет больше преимуществ, чем недостатков. К плюсам мероприятия относятся:

- автоматическое заполнение заявления после внесения в базу данных сервиса личной информации

единоразового посещения налоговой с целью получения уже оформленных документов, дающих право работать в выбранном направлении, получать доходы, с которых следует оплачивать налоги в размере, согласно выбранной системы; - высокая скорость оформления документации, позволяющей получить её в готовом виде через три дня после отправления запроса;

- отсутствие расходов на оплату услуг нотариуса.

Обратите внимание: к минусам такого способа проведения регистрационных мероприятий относится необходимость личного посещения налоговой для того, чтобы забрать документы и расписаться в специальном журнале об их получении.

Для получения свидетельства налоговые органы устанавливают ограниченный срок в три дня, в течении которых нужно явиться в заведение после получения приглашения. Следует отметить, что приглашения присылаются на электронную почту, а также информацию о состоянии заявки можно увидеть в личном кабинете на сайте.

Необходимые документы

Открытие ИП онлайн предполагает необходимость сканирования документации в цветном формате для того, чтобы загрузить данные в личном кабинете на сайте налоговой. Для этого следует подготовить данные:

- индивидуального налогового номера;

- паспорта;

- кодов ОКВЕД.

Сервис интересует информация со второй и третьей страниц паспорта, в которых указываются место выдачи документа и регистрации его владельца. При отсутствии ИНН провести регистрационные действия не удастся, поскольку программа не сделает следующего шага без предусмотренных данных, подлежащих к вводу. К идентификации кодов ОКВЕД предпринимателю стоит отнестись ответственно поскольку данные вносятся в свидетельство, на основании которого будет не разрешено заниматься не учтённой в документе деятельностью. Кроме того, некоторые виды работ требуют разрешения и лицензий.

Этапы онлайн регистрации ИП

На сайте ФНС регистрация ИП онлайн предполагает проведение последовательных действий:

- посещение сервиса ФНС;

- заполнения заявления;

- фиксация данных о данных заявки, включая её номер и дату заполнения;

- скачивание квитанции, предназначенной для проведения платежа государственной пошлины;

- оплата 800 рублей любым удобным способом, в качестве которого можно использовать электронные

- платёжные системы или банковские переводы.

Интерфейс сайта прост и понятен, в ходе регистрации ИП вы будете получать подсказки от сервиса

Оформление заявки

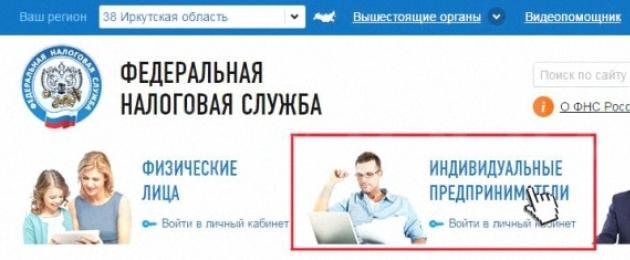

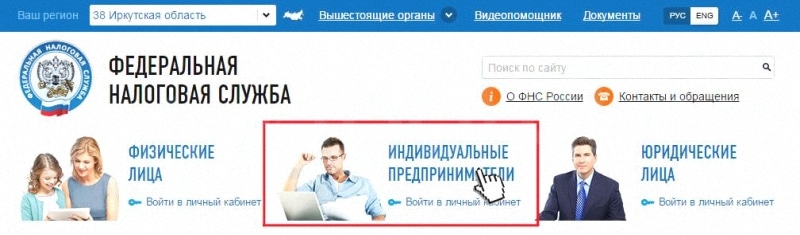

Для того, чтобы заполнить заявление на ИП онлайн на сайте ИФНС следует посетить официальный сайт Федеральной налоговой службы и провести в сервисе процедуру регистрации, после которой становится доступным личный кабинет. Если пользователь уже проходил регистрацию на сайте, то для осуществления входа ему следует пройти авторизацию.

Заявление следует подавать в разделе, предназначенном для заполнения нового документа для проведения регистрационных действий относительно функционирования индивидуального предпринимательства. На сайте заполняется заявление по форме Р21001. Для этого следует поэтапно ввести личную информацию, включающую индивидуальный налоговый номер и паспортные данные. Для обратной связи следует указать электронный адрес, на который будут приходить все уведомления. Сервис предусматривает защиту от взлома в виде капчи, которую следует ввести в специальном окне и нажать кнопку «далее». После окончания процедуры заявке присваивается номер, который следует запомнить. В соответствии с номерной информацией заявки в дальнейшем можно отслеживать её статус.

Следует знать, что после присвоения номера, заявление считается зарегистрированным, и его рассмотрение должно осуществиться специалистами налоговой на протяжении 3 рабочих дней. В этот период, будущий индивидуальный предприниматель должен оплатить государственную пошлину, и в личном кабинете заполнить оставшуюся информацию.

Обратите внимание: в случае, невыполнения этих требований в указанный промежуток времени, заявка будет отклонена и аннулирована.

Подача заявки на ИП через интернет исключает необходимость выходить из дома, так как все можно сделать в несколько кликов

Для того, чтобы войти в уже сформированный радел заявки после оплаты пошлины, следует зайти в личный кабинет сервиса и указать номер документа в небольшом окне, расположенном в правом нижнем углу. Подтверждением для входа служит ИНН.

Следует внимательно проверить всю предоставленную информацию, сверить числовые и буквенные значения серий документов. В качестве дополнительной информации нужно указать свой действующий мобильный телефонный номер и точную информацию о месте проживания, которая должна совпадать с паспортными данными. Регистрация индивидуального предпринимательства по месту временной прописки запрещено. Исключением являются бизнесмены, имеющие таковую в городе Москва.

Коды ОКВЕД являются обязательными к указанию. Их следует подобрать в специальном справочнике в соответствии с планируемой деятельностью. При этом нужно ознакомиться с перечнем видов деятельности, для ведения которых требуются лицензия или другая разрешительная документация.

Платёжная информация о переводе средств на счёт налоговой в качестве государственной пошлины, должна быть введена в специальном поле. После нажатия кнопки «завершить», вся заполненная информация будет передана на сервис налоговой для рассмотрения специалистами.

Как проверить статус заявления

Проведённая в интернете регистрация ИП через сайт налоговой требует постоянной проверки статуса заявления. Для того, чтобы проверить этап рассмотрения регистрационного вопроса следует нажать на кнопку «проверить статус». При правильном проведении оформления, пользователю станет доступной информация о том, что заявка находится в состоянии обработки. В случае обнаружении ошибок в заполнении информацией документа, сервис автоматически может отправить заявление на доработку, для введения корректных данных.

Обратите внимание: при положительном решении о проведении регистрации ИП, на указанный электронный почтовый ящик приходит уведомление о необходимости забрать свидетельство в налоговой службе.

Офис ФНС нужно посетить только при получении свидетельства

Для получения свидетельства в налоговой службе, следует явиться в заведении лично. Для подтверждения личности следует воспользоваться паспортом и индивидуальным налоговым номером. В случае, ели в паспорте отсутствует информация о месте проживании, следует взять документ, подтверждающий этот факт. Также, следует взять с собой копию квитанцию об уплате государственной пошлины.

Таким образом, регистрация ИП онлайн сильно упрощает этот процесс для людей, которым дорого время и они бы хотели сэкономить часы на подготовку документов и ожидание в бесконечных очередях.

1 июля 2015 года вступают в силу изменения, внесенные в НК РФ, согласно которым будут узаконены понятие «личный кабинет налогоплательщика», а также порядок работы личного кабинета налогоплательщика - физического лица.

Кто сегодня может воспользоваться личным кабинетом налогоплательщика? Как это сделать на практике? Что указанная возможность дает налогоплательщикам?

Федеральная налоговая служба продолжает работу по внедрению электронного документооборота налоговых органов с налогоплательщиками, по расширению и унификации данного документооборота. Внедрение современных технологий позволяет налоговым органам развивать онлайн-услуги для налогоплательщиков и создавать комфортные условия для уплаты налогов на официальном интернет-сайте ФНС.

Федеральный закон от 04.11.2014 № 347‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» дополнил действующее налоговое законодательство ст. 11.2 «Личный кабинет налогоплательщика».

Личный кабинет налогоплательщика определен как информационный ресурс, который размещен на официальном сайте ФНС в Интернете и ведение которого осуществляется указанным органом в установленном им порядке. В случаях, предусмотренных НК РФ, личный кабинет налогоплательщика может быть использован для реализации налогоплательщиками и налоговыми органами своих прав и обязанностей, определенных названным кодексом.

Использование личного кабинета налогоплательщика направлено на совершенствование электронного документооборота между налоговыми органами и налогоплательщиками, сокращение сроков получения документов, предусмотренных НК РФ, и расходов, связанных с их направлением, как со стороны налоговых органов, так и налогоплательщиков.

Сегодня на официальном сайте ФНС действуют личные кабинеты налогоплательщика для физических лиц, индивидуальных предпринимателей и организаций.

Личный кабинет налогоплательщика - физического лица

Согласно новшествам, внесенным Федеральным законом № 347‑ФЗ в НК РФ, вступающим в силу с 1 июля 2015 года, установлены следующие правила пользования личным кабинетом налогоплательщика - физического лица (ЛК ФЛ).Личный кабинет налогоплательщика используется налогоплательщиками - физическими лицами для получения от налогового органа документов и передачи в налоговый орган документов (информации), сведений с учетом установленных особенностей.

Для получения документов из налогового органа в электронной форме через данный личный кабинет налогоплательщик - физическое лицо направляет в налоговый орган уведомление об использовании личного кабинета налогоплательщика. Порядок и сроки направления уведомления будут установлены ФНС.

Обратите внимание:

После получения уведомления налоговым органом направление указанных документов налогоплательщику на бумажном носителе или в электронной форме по телекоммуникационным каналам связи не производится до получения от этого налогоплательщика уведомления об отказе от использования личного кабинета налогоплательщика.

Для того чтобы полноценно пользоваться личным кабинетом, необходимо, чтобы документы в электронной форме были подписаны усиленной неквалифицированной электронной подписью, сформированной в установленном порядке в соответствии с требованиями 63‑ФЗ «Об электронной подписи» . В таком случае они признаются равнозначными документам на бумажном носителе, подписанным собственноручной подписью налогоплательщика.

ЛК ФЛ внедрен Приказом ФНС РФ от 31.10.2014 № ММВ-8-17/59дсп@ «Об утверждении Регламента работы сотрудников налоговых органов ФНС России по обслуживанию пользователей Интернет-сервиса «Личный кабинет налогоплательщика для физических лиц», обеспечению работоспособности сервиса и обеспечению своевременной актуализации данных» .

Программное обеспечение сервиса ЛК ФЛ включает в себя в том числе механизм подтверждения данных об объектах налогообложения самим пользователем, а также подтверждения им данных, поступивших из регистрирующих органов, об изменении ранее подтвержденных объектов налогообложения.

Функциональные возможности сервиса ЛК ФЛ приведены на схеме.

Функциональные возможности сервиса «Личный кабинет налогоплательщика для физических лиц» | Получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, о задолженности по налогам перед бюджетом |

| Контролировать состояние расчетов с бюджетом | |

| Получать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей | |

| Уплачивать налоговую задолженность и налоговые платежи | |

| Скачивать программы для заполнения декларации по налогу на доходы физических лиц по форме 3‑НДФЛ, заполнять декларацию по форме 3‑НДФЛ в режиме онлайн, направлять в налоговую инспекцию декларацию по форме 3‑НДФЛ в электронном виде, подписанную электронной подписью налогоплательщика | |

| Отслеживать статус камеральной проверки налоговых деклараций по форме 3‑НДФЛ | |

| Обращаться в налоговые органы без личного визита в налоговую инспекцию |

- с помощью логина и пароля, указанных в регистрационной карте;

- с помощью квалифицированной электронной подписи (универсальной электронной карты).

Отметим, что пароль и логин не присылаются по электронной почте. Это связано с тем, что в ЛК ФЛ размещаются сведения, составляющие налоговую тайну в соответствии со ст. 102 НК РФ . Кстати, именно с налоговой тайной связано и требование о смене пароля в течение месяца.

Если гражданин не имеет возможности прийти в налоговый орган лично, то это может сделать уполномоченный представитель физического лица при условии предъявления нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной, и документа, удостоверяющего личность уполномоченного представителя.

Если к данному сервису необходимо подключить ребенка до 14 лет, это могут сделать его законные представители (родители, усыновители, опекуны) при условии предъявления свидетельства о рождении (иного документа, подтверждающего полномочия) и документа, удостоверяющего личность представителя.

Доступ к сервису без личного визита в налоговый орган возможен с помощью квалифицированной электронной подписи (универсальной электронной карты) (ЭП/УЭК). Сертификат ключа квалифицированной электронной подписи можно получить в любом удостоверяющем центре, аккредитованном в Минкомсвязи. Для корректной авторизации в сервисе рекомендуется использовать сертификат ключа проверки квалифицированной электронной подписи, выпущенный в соответствии с положениями Приказа ФНС РФ от 08.04.2013 № ММВ-7-4/142 . Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан удостоверяющим центром, аккредитованным Минкомсвязи, и может храниться на любом носителе: жестком диске, USB-ключе, универсальной электронной карте или смарт-карте. При этом требуется использование специального программного обеспечения-криптопровайдера: КриптоПро CSP версии 3.6 и выше.

Выдача универсальных электронных карт гражданам осуществляется на бесплатной основе уполномоченными организациями субъектов РФ.

Для доступа к сервису налогоплательщик, используя ЭП/УЭК, заполняет в электронном виде заявление на подключение со стартовой страницы сервиса. При этом необходимые для идентификации пользователя реквизиты считываются с носителя ЭП и автоматически подгружаются в форму заявления, такие дополнительные необязательные реквизиты, как номер телефона, е-mail, вводятся вручную. После авторизации пользователю предлагается задать пароль, после чего вход в сервис может осуществляться с использованием как ЭП/УЭК, так и логина и пароля.

Личный кабинет налогоплательщика - индивидуального предпринимателя

ФНС запустила пилотный проект по эксплуатации сервиса «Личный кабинет налогоплательщика - индивидуального предпринимателя» (ЛК ИП).При разработке данного сервиса большое внимание уделено пользовательскому интерфейсу. Функционал сервиса сходен с функционалом личного кабинета налогоплательщика - юридического лица, но адаптирован к целевой аудитории налогоплательщиков - индивидуальных предпринимателей.

В рамках пилотного проекта указанный сервис будет доступен не всем индивидуальным предпринимателям, а только тем, кто состоит на учете по месту жительства в налоговом органе одного из перечисленных ниже субъектов РФ.

В рамках пилотного проекта ЛК ИП предоставляет ряд возможностей для индивидуальных предпринимателей.

Для того чтобы воспользоваться ЛК ИП, индивидуальному предпринимателю нужно авторизоваться. Авторизация в сервисе будет осуществляться как с помощью логина и пароля, так и с помощью ключа электронной подписи либо универсальной электронной карты.

Субъекты РФ, участвующие в пилотном проекте ФНС | Республика Башкортостан | |

| Республика Татарстан | ||

| Алтайский край | ||

| Приморский край | ||

| Воронежская область | ||

| Ленинградская область | ||

| Нижегородская область | ||

| Оренбургская область | ||

| Ростовская область | ||

| Ханты-Мансийский автономный округ - Югра |

|

Функциональные возможности сервиса «Личный кабинет налогоплательщика - индивидуального предпринимателя» |

||||

|

Получение сведений из ЕГРИП: Получение выписки из ЕГРИП в электронном (бумажном) виде; Внесение изменений в сведения об индивидуальном предпринимателе |

Взаимодействие с налоговыми органами онлайн: Направление обращений в инспекции, использование типовых форм заявлений (запросов, обращений); Оперативное получение информации о документах, направленных в налоговый орган |

Получение информации о выполнении налоговых обязательств: Возможность узнать о своей задолженности, переплате или предстоящем платеже; Возможность уточнить невыясненные платежи, отправив заявление в налоговый орган в режиме онлайн |

Сведения о специальных налоговых режимах: Доступ к сводной информации о применяемых индивидуальным предпринимателем системах налогообложения; Возможность выбрать подходящую систему налогообложения |

Расчеты с бюджетом:

Просмотр операций по расчету с бюджетом; Получение выписки операций по расчету с бюджетом, акта совместной сверки и другие возможности |

Сегодня для доступа необходимо использовать логин и пароль личного кабинета налогоплательщика - физического лица либо квалифицированный сертификат ключа проверки электронной подписи (КСКПЭП). Таким образом, если у индивидуального предпринимателя есть логин и пароль для доступа к личному кабинету налогоплательщика - физического лица, то он может воспользоваться ими для входа в ЛК ИП. При первом входе потребуется ввести дополнительные реквизиты (например, ОГРНИП).

Если же индивидуальный предприниматель не зарегистрирован в ЛК ФЛ, то он может использовать квалифицированный сертификат ключа проверки электронной подписи (КСКПЭП). Если у индивидуального предпринимателя есть КСКПЭП, то он может подключиться к ЛК ИП без посещения налогового органа, пройдя процедуру регистрации в сервисе, для чего необходимо:

- ознакомиться с текстом соглашения об открытии доступа и подписать его своей электронной подписью;

- заполнить сведения, отсутствующие в сертификате, такие, например, как ИНН, ОГРНИП, адрес электронной почты.

К сведению:

КСКПЭП должен быть выдан удостоверяющим центром, аккредитованным Минкомсвязи, и может храниться на любом носителе: жестком диске,USB-ключе, универсальной электронной карте или смарт-карте. При этом требуется использование специального программного обеспечения-криптопровайдера, совместимого с КриптоПро CSP 3.6 или КриптоПро УЭК CSP для работы с картой УЭК. КСКПЭП размещается на УЭК бесплатно на основании заявления. Программное обеспечение для использования КСКПЭП, размещенного на УЭК, предоставляется бесплатно. Могут быть применены КСКПЭП, выданные для представления налоговой и бухгалтерской отчетности по телекоммуникационным каналам связи. Допускается использовать КСКПЭП, размещенные на универсальной электронной карте (УЭК).

Отметим, что при авторизации с помощью логина и пароля функционал сервиса будет доступен в ограниченном режиме. Для получения полного доступа к функциям ЛК ИП необходимо войти с ключом электронной подписи. В этом случае пользователи получают более широкий спектр возможностей: например, направлять в налоговые органы заявления на зачет (возврат) излишне уплаченных средств, на получение выписки из ЕГРИП и прочие документы, которые в соответствии с Налоговым кодексом должны быть подписаны усиленной квалифицированной электронной подписью.

Если регистрация прошла корректно и были правильно введены все данные (в том числе ИНН, ОГРНИП), то процедура регистрации будет проведена автоматически, и на указанный адрес электронной почты будет направлено письмо, содержащее ссылку для активации аккаунта данного индивидуального предпринимателя в личном кабинете. Если в течение двух часов письмо со ссылкой активации не получено, необходимо обратиться в службу технической поддержки.

В случае если индивидуальный предприниматель потерял пароль, ему нужно обратиться лично в налоговый орган (не обязательно именно в ту инспекцию, где он подключался изначально). Исключение составляют лишь инспекции ФНС, в функции которых не входит взаимодействие с физическими лицами. При себе следует иметь такие документы:

- документ, удостоверяющий личность (паспорт);

- оригинал или копию свидетельства о регистрации в качестве индивидуального предпринимателя;

- оригинал или копию свидетельства о постановке на учет физического лица (свидетельство о присвоении ИНН), уведомления о постановке на учет.

Отметим, что ЛК ИП, в отличие от личного кабинета на Едином портале государственных услуг (ЕПГУ), не является государственной электронной услугой в соответствии с Федеральным законом от 27.07.2010 № 210‑ФЗ «Об организации предоставления государственных и муниципальных услуг» . Идентификаторы входа, используемые на ЕПГУ, в настоящее время для входа в сервис не применяются.

Личный кабинет налогоплательщика - организации

Личный кабинет налогоплательщика - юридического лица, внедренный Приказом ФНС РФ от 14.01.2014 № ММВ-7-6/8@ «О вводе в промышленную эксплуатацию подсистемы «Личный кабинет налогоплательщика - юридического лица» на всей территории РФ, предоставляет налогоплательщику целый спектр информационных услуг, имеет большие возможности по информированию налогоплательщика о состоянии процессов налогового администрирования по его объектам налогообложения и дает возможность принимать правильные решения в части мониторинга и управления состоянием его расчетов с бюджетом.С января 2015 года доступ к сервису ЛК ЮЛ могут получать уполномоченные представители юридического лица по доверенности.

Интернет-сервис ЛК ЮЛ предназначен для юридических лиц - российских организаций и позволяет:

- получать актуальную информацию о задолженности по налогам перед бюджетом, суммах начисленных и уплаченных налоговых платежей, наличии переплат, невыясненных платежей, об исполненных налоговым органом решениях на зачет и на возврат излишне уплаченных (излишне взысканных) сумм, о принятых решениях об уточнении платежа, об урегулированной задолженности, о не исполненных налогоплательщиком требованиях по уплате налога и других обязательных платежей, о мерах принудительного взыскания задолженности;

- получать выписку из ЕГРЮЛ в отношении самого себя;

- получать выписку из ЕГРН в отношении самого себя;

- направлять запросы и получать справку о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам, акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам;

- направлять запрос на получение справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов;

- составлять и направлять в налоговые органы заявления на уточнение невыясненного платежа, заявление на уточнение платежных документов, в которых налогоплательщик самостоятельно обнаружил ошибки в оформлении, заявления о зачете (возврате) переплаты, заявления для инициирования сверки расчетов с бюджетом;

- направлять в налоговый орган сообщения по форме С-09‑2 об участии в российских и иностранных организациях;

- получать услуги по постановке и снятию с учета организации по месту нахождения обособленного подразделения, внесению изменений в сведения об обособленном подразделении на основании формализованных электронных сообщений налогоплательщика по формам С-09‑3‑1, С-09‑3‑2, 1‑6‑Учет, 3‑Учет, в качестве плательщика ЕНВД на основании заявлений по формам ЕНВД-1, ЕНВД-3, 3‑Учет;

- направлять документы для государственной регистрации юридических лиц или внесения изменений в сведения, содержащиеся в ЕГРЮЛ, в налоговый орган для осуществления процедур государственной регистрации или внесения изменений в ЕГРЮЛ;

- получать информацию о ходе исполнения его заявлений и запросов, самостоятельно контролировать сроки оказания услуги налоговым органом, получать решения налогового органа по направлению заявлений.

Для подключения к ЛК ЮЛ требуется получить квалифицированный сертификат ключа проверки электронной подписи (КСКПЭП) в удостоверяющем центре, аккредитованном в сети доверенных удостоверяющих центров Минкомсвязи, участником которой является и ФНС (перечень удостоверяющих центров представлен на сайте ФНС), в соответствии с требованиями Федерального закона от 06.04.2011 № 63‑ФЗ .

КСКПЭП должен быть выдан на руководителя организации либо лицо, имеющее право действовать без доверенности от имени организации по сведениям ЕГРЮЛ, либо лицо, имеющее действующую доверенность с полными полномочиями.

Обязательным условием является наличие в КСКПЭП ИНН юридического лица.

Для управляющей компании КСКПЭП должен содержать фамилию, имя, отчество руководителя управляющей компании и реквизиты той организации, управление которой осуществляется (ИНН, ОГРН).

Могут быть использованы КСКПЭП, выданные для представления налоговой и бухгалтерской отчетности по телекоммуникационным каналам связи.

Первый вход в ЛК ЮЛ осуществляется с ключом электронной подписи, выданным руководителю юридического лица либо лицу, имеющему право действовать без доверенности в отношении юридического лица по сведениям ЕГРЮЛ, либо лицу, имеющему действующую доверенность с полными полномочиями, при этом требуется прохождение процедуры регистрации в сервисе.

ФНС в настоящее время продолжает работу по предоставлению информационных услуг всем категориям налогоплательщиков с использованием сервисов, расположенных на официальном интернет-сайте службы.

Федеральным законом № 347‑ФЗ Налоговый кодекс дополнен ст. 11.2 «Личный кабинет налогоплательщика», которая вступает в силу с 1 июля 2015 года.

Физические лица, которые направляют в налоговый орган уведомление об использовании личного кабинета налогоплательщика, смогут получать от налогового органа документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, через личный кабинет налогоплательщика, который размещен на официальном сайте ФНС. С помощью указанного интернет-сервиса пользователи имеют возможность распечатывать налоговые уведомления и квитанции, уплачивать через личный кабинет налогоплательщика налоги, пени, штрафы и обращаться в налоговые органы.

При использовании личного кабинета налогоплательщика - физического лица не требуется направлять документы, информацию физическому лицу - налогоплательщику через почту заказным письмом.

В настоящее время также полноценно функционирует личный кабинет налогоплательщика - юридического лица.

Личный кабинет налогоплательщика - индивидуального предпринимателя запущен в рамках пилотного проекта в ряде регионов РФ.

ФНС России запустила онлайн-сервис “Личный кабинет налогоплательщика – индивидуального предпринимателя” , правда пока что в тестовом режиме. Сервис направлен на улучшение взаимодействия между предпринимателями и налоговыми органами. Личный кабинет налогоплательщика – ИП обладает интуитивным интерфейсом, который поможет предпринимателям самостоятельно, без помощи профессионального бухгалтера и юриста взаимодействовать с ФНС.

Возможности личного кабинета налогоплательщика – индивидуального предпринимателя.

Сервис имеет широкий функционал. Так, с помощью налогового калькулятора предприниматель может рассчитать и выбрать наиболее оптимальный режим налогообложения, получить сведения о расчетах с бюджетом и т.д. Кроме того, он может направлять в налоговый орган любое обращение, получать сведения из ЕГРИП, подавать заявления на прекращение деятельности в качестве ИП, сообщать об участии в российских и иностранных организациях, отслеживать информацию о прохождении своих документов и многое-многое другое.

Регистрация в личном кабинете

Регистрация в сервисе “Личный кабинет налогоплательщика – индивидуального предпринимателя” не потребует от вас посещения налоговой инспекции, для получения логина и пароля.

Получить доступ к сервису можно одним из двух способов:

- Используя логин и пароль от сервиса “Личный кабинет налогоплательщика для физических лиц”

- С помощью сертификата ключа подписи, ранее выданного удостоверяющим центром и применяемого для представления налоговой и бухгалтерской отчетности в электронном виде

Пока что Сервис запущен только в 10 субъектах РФ: в Башкортостане и Татарстане, в Алтайском, Приморском краях, Воронежской, Ленинградской, Нижегородской, Оренбургской, Ростовской областях и в Ханты-Мансийском автономном округе.

Но в течение 2015 года интернет-сервис “Личный кабинет налогоплательщика – индивидуального предпринимателя” будет запущен на всей территории РФ.