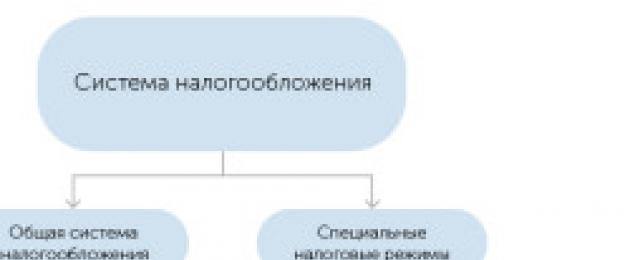

Совокупность сборов и налогов, которые взимаются в установленном государством порядке, называется системой налогообложения. Налоговый кодекс и принятые в полном соответствии с ним законы о сборах и налогах являются законодательной основой для построения налоговой системы РФ.

Виды систем налогообложения

Наиболее важным и сложным направлением в развитии бизнеса абсолютно любого субъекта предпринимательской деятельности является выбор системы налогообложения. Ведь именно от этого зависит возможность достижения главной цели создания любого бизнеса – получение итоговой прибыли.

Законодательство РФ предусматривает на сегодняшний день 4 системы налогообложения:

- общая система налогообложения – ОСНО;

- прощенная система налогообложения – УСН;

- патентная система налогообложения – УСН на основе патента;

- вмененная система налогообложения или единый налог на вмененный доход – ЕНВД.

А теперь посмотрим, что собой представляет каждая из этих систем.

Что такое общая система налогообложения

Такая система налогообложения является самой распространенной. Она применяется большинством крупных и средних предприятий и организаций. При такой системе оплачиваться должны все виды налоговых сборов:

- налог на прибыль -20%;

- ЕСН – 26%;

- НДС – 18%;

- налог на имущество – 2,2%.

Если при регистрации субъекта предпринимательской деятельности не подаются документы о выборе какой-либо системы налогообложения, то эти организации или ИП автоматически зачисляются на ОСНО.

Что такое упрощенная система налогообложения

В секторе малого бизнеса УСН является очень популярной системой налогообложения. В данном случае направление налогового режима ведет в сторону снижения налоговой нагрузки и упрощения ведения бухотчетности. Применяется большинством организаций и ИП малого бизнеса.

Заключается такой способ налогообложения в том, что субъект предпринимательской деятельности уплачивает единый, то есть один, налог, который заменяет все остальные, применяемые при общей системе.

Подразделяется УСН на три вида:

- УСН 6%. В данном случае объект налогообложения – фактические доходы.

- УСН 15%. Объект налогообложения – доходы, уменьшенные на сумму расходов.

- УСН на основе патента.

Для того чтобы пользоваться упрощенной системой налогообложения, необходимо при регистрации субъекта предпринимательской деятельности подать заявление установленного образца или в течение пяти рабочих дней с момента регистрации уведомить об этом налоговый орган. Если с иной системы совершается переход на данную, то заявление об этом необходимо предоставить не позже 30 ноября предшествующего года. Оно должно быть подано в налоговый орган территориального подчинения, ИФНС по месту, где зарегистрировано юридическое лицо или прописан ИП.

Что такое патентная система налогообложения

Для ИП предусмотрена возможность уплаты налога по патентной системе налогообложения.

В каком случае индивидуальный предприниматель может применять УСН на основе патента:

- Если его вид деятельности попадает под патентную УСН.

- Если число наемных работников не превышает 5 человек за налоговый период.

Для того чтобы перейти на такую систему налогообложения необходимо, не позже чем за месяц до начала применения ИП УСН на основе патента, подать заявление в налоговую инспекцию, находящуюся по месту регистрации индивидуально предпринимателя.

Что такое вмененная система налогообложения

Налоговая ставка по системе единого налога на вмененный доход берется от налога вмененного, а не фактического. Вмененный доход – это доход, предполагаемый государством. ЕНВД распространяется исключительно на некоторые виды деятельности:

- розничная торговля;

- автотранспортные услуги;

- передача в наем торговых площадей;

- услуги общепита;

- бытовые услуги.

Система налогообложения в каждом индивидуальном случае предпринимательства может разниться. Тут много своих нюансов, с которыми начинающим бизнесменами необходимо ознакомиться. Дело в том, что есть некоторые виды деятельности, требующие выполнения конкретной системы налогообложения, чтобы не ошибиться перед государством, такие вещи надо знать.

Что такое система налогообложения?

Налоги назначаются с целью обеспечения государства казной. Именно из нее идут выплаты на разного рода социальные пособия, финансирование бюджетных организаций и некоммерческих структур.

Чтобы на это имелись средства, организации и индивидуальные предприниматели обязаны платить налоги. Именно на этом основывается система налогообложения, которая включает в себя разные налоги и сборы. Их взимание происходит в определенном порядке, которое основано на действующем законодательстве.

Любое налогообложение регламентируется Налоговым Кодексом.

В зависимости от ситуации в стране, в этот документ могут вноситься те или иные поправки, которые могут затрагивать как индивидуальных предпринимателей, так и организации в целом. Поэтому за актуальностью таких моментов важно следить, иначе можно попасть на весомые штрафные санкции.

Любое налогообложение регламентируется Налоговым Кодексом.

В зависимости от ситуации в стране, в этот документ могут вноситься те или иные поправки, которые могут затрагивать как индивидуальных предпринимателей, так и организации в целом. Поэтому за актуальностью таких моментов важно следить, иначе можно попасть на весомые штрафные санкции.

Для ИП иногда есть возможность выбрать удобный вид налогообложения, при этом не исключена вероятность использования сразу нескольких систем. Главное требование, которое должен исполнить каждый начинающий бизнесмен – в 5-дневный срок подать в налоговую службу заявление касательно того, какую систему налогообложения он для себя приемлет. Если этим моментом не озаботиться вовремя, то частному предпринимателю придется платить налоги согласно основного режима.

В последние несколько лет государство несколько упростило решение этого вопроса. Теперь ИП может самостоятельно выбирать для себя систему. Чтобы не ошибиться в этом вопросе, стоит ознакомиться с имеющимися вариантами, ведь в каждом случае есть свои сильные и слабые стороны. Рассмотрим их более подробно.

Общая система налогообложения – ОСНО

Данный тип взимания налогов применяется к любой деловой деятельности, будь то ООО или другая организация. Если применяется данная система налогообложения для ИП, то ему предстоит вести полноценный бухгалтерский учет, чтобы была возможность контролировать все документы. Причем это касается и первичных бумаг. Каждый квартал бизнесмен обязан подавать в налоговую отчет о своей финансовой деятельности. Аналогичная отчетность понадобиться и для Пенсионного Фонда и Фонда социального страхования.

Данный тип взимания налогов применяется к любой деловой деятельности, будь то ООО или другая организация. Если применяется данная система налогообложения для ИП, то ему предстоит вести полноценный бухгалтерский учет, чтобы была возможность контролировать все документы. Причем это касается и первичных бумаг. Каждый квартал бизнесмен обязан подавать в налоговую отчет о своей финансовой деятельности. Аналогичная отчетность понадобиться и для Пенсионного Фонда и Фонда социального страхования.

При общей системе налогообложения индивидуальный предприниматель обязан будет уплатить следующие виды налогов:

- налог с дохода на физическое лицо (НДФЛ) с предпринимательской работы;

- пошлину на имущество, включая недвижимость;

- налог на добавленную стоимость (НДС).

Первые сборы распространяются и на заработную плату подчиненных, отчисления в пенсионный фонд и соцстрах.

Начинающему бизнесмену стоит знать, что вести расчеты с поставщиками и заказчиками можно только после того, как в банке будет открыт отдельный специально предназначенный для этого счет. Если планируется совершать расчет «живыми» купюрами, без кассового аппарата не обойтись.

Для общей системы лучше всего все-таки выбирать тот вид бизнеса, где планируются большие объемы реализации, то есть работа будет проходить с крупными компаниями. Дело в том, что крупные заказчики, которые работают с НДС, всегда требуют выдавать вместе с актами выполненных работ (или накладными) и счета-фактуры, где выделены НДС. Это позволяет провести возмещение из бюджета.

Зная такие особенности общей системы налогового обложения, можно рассчитать, насколько она удобна в конкретном случае.

Система налогообложения упрощенного характера – УСНО

Данный вариант очень удобен для начинающих бизнесменов. Дело в том, что при такой системе налог будет уплачиваться только один. Главное удобство – возможность выбора налоговой ставки. Она может иметь два варианта:

- 6% от получаемых доходов;

- 5-15% от доходной суммы, но уже с вычетом налогов.

Если интересен второй вариант, то его стоит обсудить с налоговой инспекцией, так как тут могут быть свои нюансы. В каждом регионе страны власть самостоятельно делает расчет уплачиваемого процента.

При упрощенной системе налогообложения пошлина также платиться раз в квартал. Но в отличие от первого варианта, отчетная документация предоставляется только раз в год, в период окончания налогового отчета.

Чтобы определить полную сумму дохода, понадобиться опять-таки открывать банковский счет и покупать кассовый аппарат. Если планируется внедрение именно УСНО, предприниматель должен знать, что в его организации будет ограничение на количество сотрудников и сумму дохода, которую он будет получать в налоговом периоде. Что касается этих двух моментов, то они также определяются руководство конкретного региона.

Если бизнес был открыт после 2015 года и при этом была выбрана упрощенная система налогообложения индивидуальных предпринимателей, то можно воспользоваться налоговыми каникулами на 2 года. В таком случае отпадает необходимость платить налог, и ставка будет приравнена к 0%.

Единый налог на временный доход – ЕНВД

Данная система подразумевает под собой уплату налога с законодательно временной прибыли. Что касается размера, то тут во многом решающую роль будет играть род деятельности. Налоговая ставка – 15%.

Данная система подразумевает под собой уплату налога с законодательно временной прибыли. Что касается размера, то тут во многом решающую роль будет играть род деятельности. Налоговая ставка – 15%.

Чтобы рассчитать пошлину, используется коэффициент-дефлятор – К1. Каждый год его меняют, поэтому перед тем, как проводить такой расчет, необходимо уточнить его значение. Что касается коэффициента К2, то его значение устанавливает региональная власть. И опять-таки, решающую роль в конечной цифре будет отыгрывать род деятельности предпринимателя.

Бухгалтерский учет не требует сложных вычислений, так как он значительно упрощен. Сдача декларации и уплата единой пошлины на временный доход производится раз в квартал.

Если происходит расчет с иным представителем коммерции, то использовать кассовый аппарат нет необходимости. При этом даже не требуется открытие своего банковского счета в банке. Единая система удобна тем, что в этом случае налог не ориентируется на фактическую прибыль.

Но! Данные особенности налогообложения индивидуальных предпринимателей таковы, что не все виды деятельности могут облагаться именно единым налогом на временный доход. Кроме того, максимальная численность работников на предприятии не должна превышать сотни человек.

Патентная система налогообложения – ПСН

В этом случае система работает только с индивидуальными предпринимателями. Чтобы ее использовать, стоит ознакомиться с перечнем допустимых видов деятельности, с которыми работает ПСН.

Патентная система налогообложения требует покупки специального разрешения на занятие бизнесом.

Срок законности такого разрешения ожжет быть от 1-го месяца до 1-го года. Это очень удобно, особенно для начинающих бизнесменов, неуверенных в успешности бизнеса

Срок законности такого разрешения ожжет быть от 1-го месяца до 1-го года. Это очень удобно, особенно для начинающих бизнесменов, неуверенных в успешности бизнеса

ПСН дает возможность избежать ежеквартальной отчетности, как в бумагах, так и в налогах. Главное не просрочить сроки уплаты патента.

Стоимость такого разрешения не зависит от размера фактического дохода. Тут все зависит от местных властей и потенциальной прибыли. Но это не значит, что предпринимателю можно не вести книгу доходов.

При наличии патента нет необходимости обзаводиться кассовым аппаратом. Но при этом предприниматель должен помнить, что в его организации не должно работать более 15 человек, а сам годовой доход должен быть не более установленного значения, обозначенного региональными властями. В этом случае также предусмотрены налоговые каникулы.

Единый сельскохозяйственный налог – ЕСХН

Данный тип системы предназначен для предпринимателей, которые планируют заниматься выращиванием, переработкой и продажей сельскохозяйственной продукцией. Система налогообложения очень схожа с упрощенным вариантом. Налоговая ставка равна 6% от общей прибыли, которая уменьшена от суммы растрат.

Данный тип системы предназначен для предпринимателей, которые планируют заниматься выращиванием, переработкой и продажей сельскохозяйственной продукцией. Система налогообложения очень схожа с упрощенным вариантом. Налоговая ставка равна 6% от общей прибыли, которая уменьшена от суммы растрат.

Налог предстоит платить 2 раза в год – в период отчетности по полугодию и в конце налогового периода. Сама же бумажная отчетность сдается 1 в год.

Оценивая все выше сказанное, выбор системы налогообложения для ИП в каждом случае происходит индивидуально. В каждом варианте есть свои плюсы и минусы. Поэтому перед тем как останавливаться на чем-то одном, стоит получить консультацию не только у налогового инспектора, но и у юриста. Это позволит максимально объективно оценить ситуацию.

Как выбрать для своего бизнеса систему налогообложения?

Любой предприниматель всегда заинтересован в прибыли. Но так как налог – это своего рода расход, необходимо правильно выбрать систему налогообложения. Чтобы правильно ее выбрать, стоит изначально провести расчеты на ожидаемую прибыль, сколько налогов и взносов с нее придется платить.

Если бизнес открывается впервые, то для начинающих бизнесменов стоит ознакомиться с рядом правил, которые помогут более правильно все рассчитать:

Если бизнес открывается впервые, то для начинающих бизнесменов стоит ознакомиться с рядом правил, которые помогут более правильно все рассчитать:

- Сфера услуг.

Если деятельность будет связанна с постоянным контактом с физическими лицами, то самым оптимальным будет пользоваться системой единого налога на временную прибыль. А вот при работе с юридическими лицами, целесообразней остановиться на системе упрощенного налогообложения. Если же будут те и другие представители, то обе системы можно совмещать.

Если деятельность не связна с оптовыми продажами, а сама розничная торговля не занимает больших площадей, то упрощенная система налогообложения – самый оптимальный вариант решения проблемы (-15% от прибыли при вычитании расходов). В случае развозной торговли или деятельности, которая занимает малые площади, лучше останавливаться на патентной системе или едином налоге с временного дохода.

- Организатором крупных предприятий удобно будет работать с общей системой, а для малого бизнеса – с упрощенным вариантом.

- Налог на сельскохозяйственную сферу регламентируется только одной системой – ЕСХН.

Стоит помнить, что начало бизнеса в обязательном порядке будет связано со страховыми взносами в Пенсионный фонд и Соцстрах. Причем это касается не только владельцев, но и подчиненных. В некоторых системах налогообложения такие затраты могут полностью или частично уменьшить пошлинную базу, когда будет рассчитываться основной налог. Впрочем, этот момент стоит уточнять у налоговых инспекторов.

На сегодняшний день государство постаралось максимально упростить решение такого вопроса. Поэтому отрыть и развить свой бизнес не так уж и трудно, главное – с головой подойти ко всем вопросам.

Этот на первый взгляд странный вопрос возникает у предпринимателей довольно часто. После определенного ряда обстоятельств фирма перестаёт осуществлять свою деятельность, а спустя несколько лет возрождается. Именно в таких случаях, как правило, её владельцы и забывают систему налогообложения, на которой находились.

Система налогообложения – это общее количество сборов и пошлин, которые взимаются в установленном законом порядке. Действующая в настоящее время налоговая система появилась в начала 90-х годов. В это время был принят ряд законов, регламентирующих порядок взыскания и уплаты налогов. Эти принципы действуют и по сей день.

Система уплаты налогов, которая применяется в организации, может о многом говорить. Во-первых, она говорит о порядках и сроках внесения налоговых платежей. Во-вторых, о применяемой ставке налогов, в-третьих, о принципах ведения бухгалтерского учёта и документации.

Именно бухгалтеры ведут всю финансовую и налоговую отчетность. На их плечи ложится не только учёт расходов и прибыли, но и своевременная уплата всех полагающихся пошлин. Следить за своевременностью и правильностью уплаты государственных сборов просто необходимо, поскольку ошибка или просрочка платежа серьёзно ударит фирме по «карману». За неуплату налогов в срок или за умышленное уклонение от уплаты, руководство организации ждёт большой штраф.

В настоящее время существует 5 видов систем начисления и уплаты налогов: УСН (упрощенка), ЕНВД (вменёнка), ЕСХН, патентная и основная системы. Из этого следует, что если вы занимаетесь предпринимательской деятельностью, то находиться можете на одной из этих систем налогообложения. Теперь осталось дело за малым, выяснить на какой именно.

Как уже упоминалось, случаи, при которых необходимо узнать систему налогообложения, бывают разные:

- когда фирма заказывает составление необходимых документов и регистрацию своей деятельности в специализированной компании. В итоге заказчику предоставляют полный пакет соответствующих документов, в которых ни слова не говорится о применяемой системе налогообложения;

- когда происходит осуществление финансовых сделок с партнерами и необходимо узнать, в какой системе по уплате налогов и сборов они находятся, чтобы правильно составить соответствующие бухгалтерские документы и акты.

В первую очередь система начисления и уплаты налогов интересует бухгалтера фирмы. Именно он ведет всю отчетную документацию и в его обязанности входит своевременная и полная уплата всех обязательных пошлин.

Узнать систему налогообложения у ИП и ООО можно несколькими способами, рассмотрим их:

- Возможно запросить данные у торговых партнёров. Эта информация хранится в платёжных документах, которые имеются и хранятся у контрагентов. Получить информацию о системе налогообложения предприниматель может по ИНН.

- Узнать данные о применяемой системе начисления и уплаты налогов можно позвонив на горячую линию налоговой службы по номеру 8-800-222-22-22. Там, сообщив свои данные, можно получить всю интересующую информацию.

- Обратиться в отделении налоговой службы с заявлением о предоставлении данных по системе налогового учёта.

- Получить данные о системе налогообложения можно за пару минут, воспользовавшись онлайн-сервисом на официальном сайте Федеральной налоговой службы по адресу www.nalog.ru . Это самый простой и быстрый способ из всех перечисленных.

Заметим, что систему налогообложения узнать не так сложно, как могло показаться. Обратившись в налоговую службу любым из перечисленных способов, возможно узнать не только собственную налоговую систему, но и систему своих деловых партнеров.

Как узнать зарегистрирован ли ИП или ООО?

После начала деятельности фирмы, ей приходится контактировать со многими партнёрами и осуществлять торговую или иную деятельность. Но в наше время, когда вокруг много мошенников, нужно иметь точную уверенность в том, что ваш деловой партнёр – это не очередной охотник за лёгкими деньгами.

После начала деятельности фирмы, ей приходится контактировать со многими партнёрами и осуществлять торговую или иную деятельность. Но в наше время, когда вокруг много мошенников, нужно иметь точную уверенность в том, что ваш деловой партнёр – это не очередной охотник за лёгкими деньгами.

Для подтверждения серьёзности и честности вашего будущего партнёра, для начала нужно удостовериться в том, что его предприятие или фирма зарегистрирована в налоговой службе. Сделать это можно как при личном посещении налоговой, так и дистанционно. Получить интересующую вас информацию можно так:

- входим на официальный сайт www.nalog.ru , на котором представлена вся интересующая информация о вашем потенциальном партнёре;

- выбираем вкладку «Специальные услуги», а потом выбираем «Проверить себя и контрагента»;

Для заполнения откроется специальная форма. В неё необходимо будет внести всю информацию о будущем партнёре, которая у вас имеется. Лучше, чтобы это был ИНН фирмы или ОГРН. В случае, если имеется только название фирмы, то найти её будет сложнее, ведь под таким названием может быть зарегистрированы десятки фирм, и выбрать из списка интересующую вас будет делом не из лёгких.

Чтобы поиск был более быстрым и продуктивным, необходимо по максимуму внести всю необходимую информацию:

- точное название предприятия или компании;

- фамилии организаторов фирмы или фамилию ИП;

- ОГРН и ИНН фирмы.

Точные данные о вашем будущем партнёре можно увидеть в предварительном договоре, если таковой имеется. Если же его нет, то запросить эти данные можно через ЕГРЮЛ – https://egrul.nalog.ru . Данные любой компании включают:

- адрес её регистрации и местонахождения;

- ИНН и ОГРН;

- счёта в банке, через которые осуществляются все денежные операции.

Налоги для ИП и ООО — в чём разница?

ИП и ООО – это юридические лица и налоги они платят совершенно другие, нежели физические лица. Кроме стандартного налога на прибыль существует большое количество других пошлин и сборов, которые предприниматели, ведущие торговую или иную деятельность, обязаны платить.

Уже упоминалось о том, что существует несколько систем налогообложения, которые применяются в деятельности ИП и ООО. А вот в чём разница между ними для наглядности рассмотрим в таблице.

| Предмет налогообложения и размер | Как применяется у ИП | Как применяется в ООО | Виды осуществляемой деятельности | Примечание | |

| УСН — упрощёнка (Доходы) | Облагается весь доход.

Ставка составляет 6%. |

Количество работников не должно превышать ста человек. Доход не более 60 млн. рублей в год. |

Освобождаются от уплаты НДС, налогов на прибыль и имущество. | Выгодно в том случае, если суммы расходов минимальны. Отсутствуют траты на сырье и материалы для производства, а также если торговые и производственные площади находятся в собственности. |

Размер налога можно уменьшить на сумму, уплачиваемую в пенсионный фонд, но не больше чем на половину. |

| УСН – упрощёнка (Доходы минус расходы) | Доход, из которого вычитается сумма всех осуществленных расходов.

Размер налога – 15%. |

Является заменой налога на имущество, НДФЛ и НДС.

Предприниматель должен вести книгу по учёту доходов и расходов и подкреплять все расходы чеками, квитанциями и другими платёжными документами. Сумма доходов не должна превышать суммы в 60 млн. рублей. Количество персонала – не более сотни. |

Обязательное условие – бухгалтерский учёт и ведение книги учёта доходов и расходов. |

Осуществление производственной и торговой деятельности, оказание услуг.

Целесообразно применять в том случае, когда расходы достаточно велики. |

Минимальная сумма уплаты составляет 1% от суммы дохода. Даже если размер налога составляет менее процента от суммы дохода, то платить всё равно придётся 1%. |

| ЕНВД (вмененка) | Размер возможного дохода за месяц с учётом коэффициентов.

Размер составляет 15%. |

Заменяет все виды налогов.

Сумма получаемого дохода не имеет никакого значения, а расходы подтверждать не нужно. |

Полное освобождение от всех остальных видов налога. | Все виды торговли и осуществления услуг.

Выгодно применять в торговой деятельности. |

Повышающие коэффициенты достаточно часто изменяются. Перед подачей отчётов необходимо узнать в налоговой точный размер налога. |

| ЕСХН | Доходы минус расходы.

Размер составляет 6%. Процедура расчёта доходов и расходов прописана в соответствующей статье НК. |

Заменяет все виды налогов.

Обязанность вести книгу по контролю доходов и расходов. |

Полное освобождение от всех остальных видов налога. | Сельское и фермерское хозяйство. | Период, за который необходимо регулярно предоставлять отчёт, составляет полгода. |

| Патент | Размер возможного дохода.

Размер составляет 6%, для некоторых налогоплательщиков предоставляется льгота и они полностью освобождены от уплаты. |

Прибыль не должна превышать 60 млн. рублей.

Количество сотрудников должно быть не больше 15 человек. |

Не применяется. | Виды деятельности, которые необходимо патентовать, перечислены в налоговом кодексе.

Выгоднее всего применять при предоставлении бытовых услуг. |

Чтобы получить патент необходимо обратиться в налоговую с соответствующим заявлением. Он выдаётся на срок от одного месяца до одного года. Получать его необходимо каждый год. |

Как ИП и ООО могут узнать свои налоги?

Сумму налогов, которые необходимо уплатить, можно узнать из присылаемых уведомлений от налоговой службы. Также её можно узнать при личном обращении. Но эти способы безнадёжно устарели. В настоящее время возможно узнать свои налоги за пару минут. Для этого вам необходим компьютер, телефон или планшет с выходом в интернет.

Можно воспользоваться сервисом на сайте налогового органа. Зайдя на сайт www.nalog.ru и введя там соответствующую информацию, предприниматель или владелец фирмы может узнать сумму всех налогов, которые ему необходимо уплатить. Также там будет показан размер долгов, если таковые имеются. Официальный сайт налоговиков постоянно дорабатывается. С каждым разом всё больше информации можно получить зайдя на него.

Зная свой ИНН узнать сумму налогов можно через онлайн-приложение Сбербанка и банка ВТБ 24, скачав их с PlayMarket или AppStore. Зайдя в соответствующий раздел после ввода ИНН вам станет доступна вся информация о пошлинах, которые необходимо уплатить. Сделать это можно с помощью банковских карт этих банков. Оплата займёт всего несколько минут. Это один из самых быстрых и удобных способов узнать размер налогов и оплатить их.

Также получить данную информацию можно на сайте Госуслуг – www.gosuslugi.ru . Выберете соответствующую команду в меню, введите запрашиваемые данные об ИП или ООО и получите всю интересующую вас информацию. Таким образом получить информацию можно не только о своей фирме, но и о партнере. Этот сервис позволяет получить информацию о честности и порядочности будущего союзника, и даст гарантии о его добрых намерениях. Эта процедура займёт минимум времени, а самое главное, что не придётся идти в налоговую и стоять в больших очередях.

Заключение

В налоговом законодательстве нашей страны предусмотрено большое количество налогов, платить которые обязаны как частные лица, так и предприниматели, и организации. Размер налогов также зависит от того, какой вид налогообложения применяется в деятельности предпринимателей и фирм.

Осуществляя предпринимательскую деятельность, налогоплательщики вправе выбирать вид налогообложения, который будет применяться к их деятельности. Для одних выгоднее работать по упрощённой системе учёта и уплаты налогов, для других предпочтительнее работать на вмененке. Право выбора всегда остаётся за подотчётным лицом.

В случае, если при регистрации фирмы или организации руководитель не определился с выбором системы налогообложения, или попросту забыл это сделать, то предприятие по умолчанию будет иметь общую систему начисления и уплаты налогов. При желании её изменить, необходимо будет обратиться в налоговую службу с соответствующим заявлением, и поменять систему налогов на более предпочтительную для рода деятельности вашей фирмы.

КАКИЕ БЫВАЮТ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ?

Общую систему налогообложения (ОСН) любая организация применяет по умолчанию. На ОСН организация платит , налог на прибыль, налог на имущество и все остальные налоги, кроме тех, которые предусмотрены только для специальных режимов.

Специальные налоговые режимы могут применять только некоторые организации, соответствующие необходимым условиям. Любой спецрежим организация применяет по своему выбору.

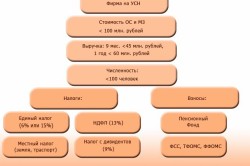

Упрощенная система налогообложения (УСН) предусматривает замену НДС с реализации, налога на прибыль и налога на имущество с стоимости одним специальным налогом. Вы можете выбрать, с чего платить упрощенный налог: с или . Об условиях применения УСН читайте .

Единый сельскохозяйственный налог могут применять только . Он заменяет НДС с реализации, налог на прибыль и налог на имущество п. п. 2 , 3 ст. 346.1 НК РФ .

Патентная система налогообложения (ПСН) применяется к отдельным видам деятельности . Перейти на ПСН могут только индивидуальные предприниматели. Для организаций этот спецрежим недоступен п. 1 ст. 346.43 НК РФ .

Система налогообложения определяет налоговую нагрузку на организацию, объем отчислений индивидуального предпринимателя или юридического лица в пользу государства. Субъектам хозяйствования необходимо выбрать такой вариант, чтобы свести свои расходы к минимуму. В то же время не должно быть нарушений законодательства, так как при их выявлении виновника могут привлечь к ответственности, а также заставить компенсировать разницу между недоплаченными суммами.

Если вы думаете о том, как выбрать оптимальную систему налогообложения, без грамотного анализа различных показателей не обойтись. Это поможет найти подходящий вариант по параметрам своей организации. Таким образом, появится возможность сэкономить оборотные средства, повысить рентабельность бизнеса и, как следствие, увеличить чистую прибыль.

Основные виды систем налогообложения

1. Общий режим (ОСНО)

Данная система является традиционной и несет наибольшую нагрузку на субъект хозяйствования. Необходимо уплачивать налог с прибыли (20% для юридических лиц и 13% – для предпринимателей), а также налог на добавленную стоимость, на имущество организаций и другие сборы, установленные законодательством.

Плюсы. Универсальность, устоявшиеся правила работы, быстрое оформление.

Минусы. Наибольшая налоговая нагрузка на субъект хозяйствования, сложный расчет НДС, необходимость привлечения стороннего специалиста (бухгалтера).

2. Упрощенный режим, «упрощенка» (УСН)

Данная система является наиболее привлекательной для ИП и ООО, так как нагрузка на субъект хозяйствования значительно ниже. Все налоги заменяются единой ставкой в размере 6% с «доходов», полученных от предпринимательской деятельности (от оборота), либо 15% от чистой прибыли («доходы минус расходы»). Однако «упрощенка» изначально создавалась с целью поддержки развивающегося бизнеса, поэтому соответствовать ее требованиям смогут далеко не все ИП и юридические лица.

Плюсы. Малая нагрузка, гибкая налоговая база, возможность не включать затраты в расчет налога, возможность зачета ранее уплаченных средств при уменьшении прибыли.

Минусы. Жесткие требования к организации по доходам (не более 60 млн рублей в год), уставному капиталу (не должен содержать свыше 25% имущества другой компании), структуре (должны отсутствовать филиалы), роду деятельности (перечень ограничений содержится в п. 2.1 ст. 346.12 Налогового кодекса России).

3. Налог на вмененный доход, «вмененка» (ЕНВД)

Безусловное преимущество данной системы – в выплате одного налога в пользу государства вместо нескольких сборов. Налог на вмененный доход распространяется на относительно небольшой спектр видов деятельности субъектов хозяйствования. Это розничная торговля, услуги по временному проживанию, общественное питание, сервисы, связанные с обслуживанием и хранением автомобилей, а также некоторые другие.

Плюсы. Предсказуемость, уменьшение страховых выплат в фонды на 50% (для юридических лиц), простой расчет нагрузки, возможность работы без помощи бухгалтера, направление отчетности по почте, хороший налоговый период (квартал), отсутствие кассовой техники.

Минусы. Распространение на узкий круг видов деятельности, фиксированный размер, регулируется нормативными актами местных администраций, численность сотрудников не должна превышать 100 человек, уставной фонд на 75% и больше должен быть свободен от средств других компаний.

4. Единый сельхозналог (ЕСХН)

Данная система налогообложения была разработана для тех, кто создает, перерабатывает и продает сельскохозяйственную продукцию и рыбу. В целом ЕСХН напоминает УСН как ставкой (6% от дохода), так и отсутствием дополнительных сборов. Однако воспользоваться данной системой могут лишь сельскохозяйственные организации, и при условии, что прибыль от продажи продукции или рыбы формирует не менее 70% прибыли.

Плюсы. Низкая нагрузка на бизнес (всего 6%), отсутствие НДС и налога на имущество.

Минусы. Узкий круг субъектов, на которых распространяются правила (только организации, занятые в сельском хозяйстве), сложность применения на практике, специализация (в доходе организации с/х продукция должна занимать не менее 70%).

5. Патентный режим (ПСН)

ПСН разработана специально для поддержки индивидуальных предпринимателей и упрощения их деятельности. Данная система налогообложения напоминает ЕНВД, однако распространяется только на ИП, которые нанимают не более 15 человек и зарабатывают не более 60 миллионов рублей в год.

Плюсы. Уменьшенная налоговая база, минимальная отчетность, уменьшение страховых выплат, возможность выкупа патента на определенный период времени (1-12 месяцев), отсутствие кассовой техники

Минусы. Действие патента только в регионе выдачи, применение только к специальному субъекту (индивидуальному предпринимателю), жесткие требования по наемным работникам (не более 15 человек), доходам (не более 60 млн рублей за 12 месяцев), виду деятельности (перечислены в п. 2 ст. 346.43 Налогового кодекса).

6. Смешанная (комбинированная)

Налоговое законодательство России не запрещает использовать сразу несколько систем налогообложения, что подходит для крупных организаций, которые осуществляют большое количество видов деятельности. Однако сложный расчет выплат в пользу организаций создает риск «перехитрить» самого себя, допустить ошибки, которые впоследствии могут сыграть негативную роль.

Плюсы. Подстройка налогообложения под требования конкретного субъекта хозяйствования, возможность снижения общей налоговой нагрузки, динамичное изменение условий ведения бизнеса.

Минусы. Сложные расчеты, требующие привлечения специалиста, возможность ошибки, необходимость постоянной подготовки отчетности.

Сравнительная таблица систем налогообложения

| Вид системы | Налоговая база | Налогообложение при отсутствии чистой прибыли | Периодичность и принципы предоставления отчетности | Учеты | Требования к субъекту (для юридических лиц) | Списание суммы расходов из налоговой базы |

| ОСНО | Уплате подлежит налог на прибыль, НДС, налог на имущество | Уплачивается только НДС (за минусом налоговых вычетов) | Ежеквартально, отдельная по каждому налогу | Отдельный регистр по каждому налогу | Без ограничений | Списываются любые обоснованные расходы, подтвержденные документально |

| УСН | 6% выручки либо 15% чистой прибыли (доходы минус расходы) | 6% выручки (если налоговой базой являются доходы), 1% выручки (если налоговой базой является чистая прибыль) | Не более 100 человек в штате, не более 60 млн рублей дохода, не более 100 млн рублей основных средств, не более 25% чужих активов других юрлиц | Расходы можно списать только по УСН с уплатой в доход государства 6% выручки и далеко не все (перечень ограничен законодательно) | ||

| ЕНВД | Размер платежей определяется нормативным актом | Выплачивается фиксированный размер, установленный нормативным актом | Ежеквартальная, не позднее 20 числа следующего за отчетным месяца | Учет не ведется | Занятие определенным видом деятельности (общественное питание, обслуживание машин и т.д.), соответствие законодательным критериям для данного вида деятельности | Расходы не списываются |

| ЕСХН | 6% «Доходы минус расходы» | При отсутствии прибыли невозможно подтвердить статус и претендовать на ЕСХН | Ежегодная, единая, не позднее 31 марта каждого года | Книга учета расходов и доходов | Деятельность в сфере сельского хозяйства или выращивания рыбы, среднесписочная численность работников не должна быть больше 300 человек за отчетный период, 70% прибыли – от с/х или рыбы, использование для обслуживание рыбного хозяйства собственных или арендованных судов | Можно списать в случае, если это не противоречит законодательству |

| ПСН | Размер платежей определяется местным нормативным актом | Не предусмотрено | Не сдается | Патент выдается на 1-12 месяцев в пределах календарного года | Только для ИП с годовым доходом не более 12 млн рублей, с численностью наемных работников не более 15 человек | Расходы не списываются |

сайт знает, как выбрать оптимальную систему налогообложения:

- Определитесь с организационно-правовой формой. ОСНО, УСН, ЕНВД и ЕСХН подходят как индивидуальным предпринимателям, так и юридическим лицам, ПСН – только ИП.

- Подсчитайте ожидаемый размер доходов. Выбирая оптимальную систему налогообложения, в первую очередь необходимо ориентироваться на масштабы будущей деятельности. Наиболее простой и предсказуемой формой является УСН, которая подходит большинству предпринимателей и организаций. Переходить к общей системе есть смысл лишь тогда, когда прибыль стабильна и высока.

- Сделайте вывод, каким видом деятельности вы планируете заниматься. ЕСХН и ЕНВД подходят лишь для узкого круга организаций и ИП. ОСНО и УСН являются универсальными, однако вторая форма всегда выгоднее из-за более низкой налоговой базы.

- Проверьте, подпадает ли ваша организационно-правовая форма под УСН. В этом случае в компании должно трудиться не более 100 человек, а ее прибыль не должна превышать 60 миллионов рублей за год.

- Подсчитайте, что выгоднее: УСН или ЕНВД. «Вмененка» по целому ряду направлений деятельности выгоднее (например, в сфере общественного питания), так как чистая прибыль не будет привязана к выручке. Однако в общем случае именно «упрощенка» является оптимальной формой налогообложения.

- Определитесь с типом УСН. Если документально подтвердить большую часть расходов будет проблематично, то лучше сделать налоговой базой именно доходы и платить в пользу государства 6 процентов от их суммы. Установить в качестве объекта «доходы» целесообразно в том случае, если рентабельность выше 40%. Размер отчислений в пользу государства будет значительно меньше. В противном случае сделайте выбор в пользу УСН с базой «доходы минус расходы»: это будет выгоднее, если все затраты подтверждаются документально, а рентабельность – ниже 6,7%. При рентабельности в пределах 6,8-40%, необходимо ориентироваться на доходы.

- Убедитесь, что компания может позволить себе содержание бухгалтера. Системы налогообложения, которые требуют регулярной отчетности, нуждаются в привлечении стороннего специалиста.