На прошлой неделе специалисты Управления ПФР в г.Тюмени провели «горячую линию» для страхователей. На вопросы по представлению отчетности в ПФР отвечала заместитель начальника отдела взаимодействия со страхователями Управления ПФР в г.Тюмени Надежда Николаевна Лузина.

Вопрос: Скажите, пожалуйста, каковы сроки представления отчетности в ПФР на бумажном и электронном носителях? (Ольга, г.Тюмень)

Ответ: С 1 января 2015 года Расчет по страховым взносам в ПФР (форма РСВ-1 ПФР) на бумажном носителе подается не позднее 15-го, а в форме электронного документа - не позднее 20-го числа второго календарного месяца, следующего за отчетным периодом.

Вопрос : Каким способом представить расчет по форме РСВ-1 за 1 квартал 2015 года с численностью застрахованных лиц 25 человек? (Павел, г.Тюмень)

Ответ: С 1 января 2015 года плательщики страховых взносов, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек, представляют расчеты по начисленным и уплаченным страховым взносам по форме РСВ-1 ПФР в форме электронных документов, подписанных усиленной квалифицированной электронной подписью. Положения ч. 10 ст. 15 Федерального закона 212-ФЗ применяются с 1 квартала 2015 года.

Вопрос : Должны ли совпадать показатели «количество застрахованных лиц, на которых представлены индивидуальные сведения» титульного листа формы РСВ-1 и «количество застрахованных лиц» раздела 2.5 формы РСВ-1? (Ярослав, г.Тюмень)

Ответ: Да, должны. Показатель «Количество застрахованных лиц» Раздела 2.5 формы РСВ-1 должен соответствовать показателю «Количество застрахованных лиц, на которых представлены сведения о сумме выплат и иных вознаграждений и/или страховом стаже», указанному в титульной части РСВ-1.

Вопрос: В протоколе ошибок отражено предупреждение по Разделу 2.1.1: «Для тарифа 07 отсутствует основание для применения». Что необходимо предпринять для исправления данной ошибки? (Евгения, г.Тюмень)

Ответ: Для подтверждения правомерности применения пониженного тарифа страховых взносов плательщику необходимо представить соответствующие документы в орган контроля за уплатой страховых взносов, в частности для тарифа с кодом 07 необходимы следующие документы: налоговая декларация по налогу, уплачиваемому в связи с применением УСН за соответствующий налоговый период с отметкой налогового органа о принятии, информационное письмо (или справка из органа статистики) об учете в ЕГРПО с кодами статистики ОКВЭД.

Вопрос: В каких разделах формы РСВ-1 ПФР отразить доначисленные суммы страховых взносов по результатам выездной проверки? (Мария, г.Тюмень).

Ответ: Отразить доначисленные суммы страховых взносов по результатам выездной проверки необходимо в разделе 1 по строке 120 с расшифровкой по месяцам в разделе 4 формы РСВ-1 ПФР в том отчетном периоде, в котором вступило в силу Решение о привлечении к ответственности плательщика страховых взносов. Одновременно плательщиком должны быть представлены корректирующие индивидуальные сведения за проверяемые отчетные периоды. Информацию о корректирующих сведениях необходимо отразить в подразделе 2.5.2 «Перечень пачек документов корректирующих сведений индивидуального (персонифицированного) учета» раздела 2.5 Расчета. В исходной форме раздела 6 Расчета за текущий период необходимо заполнить подраздел 6.6 «Информация о корректирующих сведениях», с указанием периода, за который производится корректировка сведений, а также сумм доначисленных страховых взносов. Корректирующие (отменяющие) сведения представляются по формам представления сведений индивидуального (персонифицированного) учета, действовавшим в том периоде, за который выявлены ошибки.

Вопрос: Обязан ли представитель страхователя предъявить доверенность, подтверждающую полномочия представителя плательщика, при сдаче отчетности в ПФР? (Елена, г.Тюмень)

Ответ: Документ, подтверждающий полномочия представителя плательщика страховых взносов, обязателен при представлении формы РСВ-1 в ПФР на бумажном носителе.

Вопрос: Нужно ли на титульном листе формы РСВ-1 указывать код представления отчетности?(Анна, г.Тюмень)

Ответ: Все поля титульной части формы РСВ-1 обязательны для заполнения. В поле «плательщик страховых взносов», «представитель плательщика страховых взносов», «правопреемник» в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации, индивидуальным предпринимателем, физическим лицом, не признаваемым индивидуальным предпринимателем, проставляется цифра «1»; в случае подтверждения достоверности и полноты сведений представителем плательщика страховых взносов проставляется цифра «2»; в случае подтверждения достоверности и полноты сведений правопреемником плательщика страховых взносов проставляется цифра «3».

В форму РСВ-1 ПФР, начиная с отчетности за полугодие 2015 года, были внесены изменения. Кроме того, с начала этого года изменились требования к способам представления расчета. Теперь обязанность сдать РСВ-1 ПФР появилась у страхователей, численность сотрудников которых превышает 25 человек. Эти новшества породили вопросы у страхователей по формированию и сдаче РСВ-1 ПФР, ответы на которые - в статье экспертов 1С.

На бумаге или в электронном виде?

Законодательство предусматривает два способа представления РСВ-1 ПФР - на бумаге и в электронном виде. Согласно части 10 статьи 15 Федерального закона от 24.07.2009 № 212-ФЗ страхователи обязаны представить расчет в электронной форме, если за предыдущий календарный год среднесписочная численность физических лиц, получающих выплаты и иные вознаграждения в организации, превысила 25 человек. Для новой организации берется в расчет среднесписочная численность за текущий год.

Если сотрудников, получающих выплаты меньше, организация имеет право выбора - сдать РСВ-1 на бумаге или электронно.

Несколько другие условия установлены в пункте 2 статьи 8 Федерального закона от 01.04.1996 № 27-ФЗ относительно представления сведений о застрахованных лицах: представлять электронный расчет придется в случае, когда в организации 25 и более застрахованных. Таким образом, если в организации работает ровно 25 человек, ситуация становится спорной.

Неопределенность возникает и в случае, когда есть разница между среднесписочной численностью физических лиц, получающих выплаты и иные вознаграждения и числом застрахованных лиц. Например, если в организации работают временно пребывающие иностранные граждане - высококвалифицированные специалисты или граждане стран, с которыми заключены соглашения о временной трудовой деятельности, то они получают вознаграждения и участвуют в расчете среднесписочной численности, но при этом не попадают в число застрахованных лиц.

В спорных ситуациях лучше сдать расчет в электронном виде, чтобы исключить возможные претензии и штрафы от фонда.

Как посчитать численность сотрудников?

В Федеральном законе № 27-ФЗ речь идет о численности застрахованных сотрудников, но этот показатель меняется в течение отчетного периода. Согласно Федеральному закону от 24.07.2009 № 212-ФЗ нужно определить среднесписочную численность лиц, получающих выплаты от организации.

На титульном листе есть два показателя: количество застрахованных лиц и среднесписочная численность. Эти два значения могут не совпадать.

Количество застрахованных лиц - это количество индивидуальных сведений (разделов 6), включенных в отчет РСВ-1 ПФР.

В списочную численность работников включаются наемные сотрудники, работавшие по трудовому договору и выполнявшие постоянную, временную или сезонную работу, а также собственники организации, работавшие и получавшие заработную плату в этой организации. В списочной численности работников за каждый календарный день учитываются как фактически работающие, так и отсутствующие на работе по каким-либо причинам.

Подробный перечень работников, учитываемых в списочной численности целыми единицами, состоит более чем из 20-ти пунктов и содержится в рекомендациях Росстата.

Не включаются в списочную численность работники:

- принятые на работу по совместительству из других организаций;

- выполнявшие работу по договорам гражданско-правового характера;

- собственники данной организации, не получающие заработную плату,

- и некоторые другие.

При определении среднесписочной численности работников некоторые работники списочной численности не включаются в среднесписочную численность, а некоторые, не входящие в списочную численность, напротив, добавляются.

Так, к примеру, исключаются при подсчете среднесписочной численности:

женщины, находившиеся в отпусках по беременности и родам и в отпуске по уходу за ребенком; работники, обучающиеся в образовательных учреждениях и находившиеся в дополнительном отпуске без сохранения заработной платы, поступающие в образовательные учреждения, находившиеся в отпуске без сохранения заработной платы для сдачи вступительных экзаменов в соответствии с законодательством Российской Федерации.

Прибавить же к среднесписочной численности следует лиц, привлеченных для работы по специальным договорам с государственными организациями на предоставление рабочей силы (военнослужащие и лица, отбывающие наказание в виде лишения свободы).

Работники, трудившиеся неполное рабочее время в соответствии с трудовым договором, штатным расписанием или переведенные с письменного согласия на неполное рабочее время, при определении среднесписочной численности учитываются пропорционально отработанному времени. Но, работавшие неполное время по инициативе работодателя или в соответствии с законодательством Российской Федерации, включая инвалидов, в среднесписочной численности учитываются целыми единицами.

При подсчете среднесписочной численности за месяц суммируется списочная численность за каждый день и делится на календарное количество дней в месяце.

Среднесписочная численность за период определяется сложением среднесписочных численностей по месяцам и делится на количество месяцев.

Какого числа сдать расчет в 2015 году?

Отчет по форме РСВ-1 за 9 месяцев в электронном виде нужно подать в ПФР не позднее 20 ноября 2015 года. Страхователи, имеющие право сдавать отчет в бумажном виде, могут представить расчет не позднее 16 ноября (15.11.2015 приходится на воскресенье).По какой форме нужно представить РСВ-1 ПФР?

Отчет в ПФР по страховым взносам за 9 месяцев, аналогично полугодовому, представляется по обновленной форме. Новая форма и порядок ее заполнения утверждены постановлением Правления ПФ РФ № 243п от 02.07.2015, зарегистрированным Минюстом 24 июля 2015 г. № 38164 (рис. 1).Почему форма обновилась?

Потребность в изменении форма РСВ-1 ПФР (см. рис. 1) возникла в ответ на изменения законодательства:

- вступили в силу федеральные законы о накопительной и страховых пенсиях (№ 424-ФЗ и № 400-ФЗ от 28.12.2013);

- отменена предельная величина базы для начисления страховых взносов на ОМС;

- установлены пониженные тарифов страховых взносов (7,6%) для участников свободной экономической зоны в Крыму и Севастополе, получивших статус резидента территории опережающего социально-экономического развития (в Федеральный закон от 24.07.2009 № 212-ФЗ);

- прекратили действовать некоторые пониженные тарифы, установленные на 2012-2014 гг. для сельхозтоваропроизводителей, народных промыслов, общественных организаций и др.

Что изменилось в обновленной форме?

Титульный лист. Слово «корректировка» в названиях полей титульного листа обновленной формы РСВ-1 заменено на слово «уточнение» и поля теперь называются «Номер уточнения» и «Причина уточнения». Правила заполнения не изменились. Причин уточнения по-прежнему может быть 3:

- 1 - уточнение Расчета в части показателей, касающихся уплаты страховых взносов на обязательное пенсионное страхование (в том числе по доп. тарифам)

- 2 - уточнение Расчета в части изменения сумм начисленных страховых взносов на обязательное пенсионное страхование (в том числе по доп. тарифам)

- 3 - уточнение Расчета в части страховых взносов на обязательное медицинское страхование или других показателей, не затрагивающих сведения индивидуального учета по застрахованным лицам.

Если формируется уточняющая форма РСВ-1, в которой изменяется только запись о стаже, то согласно информации ПФ РФ код уточнения в этом случае - 2 .

Раздел 1. Изменены названия граф 6 и 7. Категории плательщиков страховых взносов на обязательное пенсионное страхование по дополнительному тарифу ранее определялись Федеральным законом № 173-ФЗ от 17 декабря 2001 г., а теперь Федеральным законом № 400-ФЗ от 28 декабря 2013 года.

Название строки 120 изменено на «Сумма перерасчета страховых взносов за предыдущие отчетные (расчетные) периоды с начала расчетного периода». Слово «доначислено» заменено на «сумму перерасчета», что говорит о том, что теперь в этой строке отражается сумма перерасчета взносов за предыдущие периоды во всех случаях - и при доначислениях, при переплатах взносов.

Изменилось правило заполнения строки 150 в связи с тем, что ранее доначисления и переплаты по страховой и накопительной части отражались отдельно, теперь в этой строке указывается только остаток страховых взносов, подлежащих уплате. Причем при переплате значение будет со знаком минус.

Раздел 2. Изменилось содержание строк 213-215. В строке 213 из-за отмены предельной базы для обязательного медицинского страхования вместо величины превышения отражается сама база для начисления взносов. Строка 214 содержит суммы страховых взносов ФОМС, а строка 215 показывает количество застрахованных лиц, с вознаграждений которых начисляются взносы в ФОМС.

Изменились правила заполнения графы 3 по строкам 205, 206 и 214. При приобретении или утрате права на применение пониженного тарифа по итогам отчетного периода в РСВ-1 теперь заполняется одна таблица подраздела 2.1 с новым кодом тарифа, а не две таблицы со старым и новым кодами, как это было раньше.

Раздел 3. Подразделы приведены в соответствие действующим пониженным тарифам.

Раздел 4. Название раздела изменилось на «Суммы перерасчета страховых взносов с начала расчетного периода». Аналогично изменениям в разделе 1 «доначисления» изменены на «переначисления». В разделе 4 расшифровается перерасчет, указанный в разделе 1. Оснований перерасчетов (кодов) стало больше. Добавлен код 4 для корректировок базы для начисления взносов за прошлые периоды, не связанных с ошибками. При заполнении раздела 4 программа учитывает, был ли подан уточненный расчет за полугодие.

Раздел 6. В индивидуальных сведениях в новом реквизите «Сведения об увольнении застрахованного лица» символом «Х» отмечаются сотрудники, работавшие по трудовому договору и уволенные в течение последнего квартала. Для граждан, работавших по гражданско-правовому договору, это поле не заполняется

Изменился порядок заполнения строк 400 (410) Раздела 6. Показатели в них теперь указываются нарастающим итогом с начала расчетного периода и с учетом сумм перерасчета.

Коды страхователей с пониженным тарифом приведены в соответствие действующим пониженным тарифам. Ряд кодов исключен и добавлены коды для участников свободной экономической зоны на территориях Республики Крым и Севастополя (КРС, ВЖКС, ВПКС) и для резидентов территорий опережающего социально-экономического развития (ТОР, ВЖТР, ВПТР).

С 01.04.2015 для отражения периода отпуска без сохранения содержания вместо кода АДМИНИСТР, надо указывать код НЕОПЛ.

Как подготовить отчет в программе «1С:Зарплата и управление персоналом 8»?

Изменения формы отчетности своевременно реализуются в программах, поэтому задача пользователей «1С:Предприятия 8» - всего лишь следить за актуальностью версии.

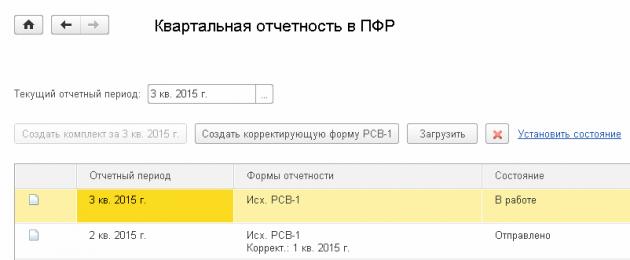

Так, к примеру, в программе «1С:Зарплата и управление персоналом 8» ред. 3.0, как и раньше, специализированное рабочее место Квартальная отчетность в ПФР (рис.2) позволяет одной кнопкой создать комплект отчетности. Если в предыдущих периодах произошли кадровые изменения, повлекшие изменения в записях о стаже или перерасчеты, то корректирующие пачки разделов 6 сформируются в составе комплекта автоматически. Если вскоре после сдачи отчетности за 9 месяцев возникнет необходимость уточнить РСВ-1, то выполнить это можно кнопкой Создать корректирующую форму РСВ-1.

Все изменения законодательства, затронувшие отчетность, своевременно реализованы в программе. К примеру, если сотрудник был уволен в течение третьего квартала, то в отчете за 9 месяцев в индивидуальных сведениях о сотруднике поле Сведения об увольнении застрахованного лица отмечается символом «Х» (рис. 3).

Если у пользователя возникает вопрос о том, как определяется среднесписочная численность, то сформировав кадровый отчет Среднесписочная численность , можно получить расшифровки в разрезах, в том числе и по дням и по сотрудникам.

Автоматически подготовленный электронный отчет можно отправить в ПФР, используя сервис «1С-Отчетность» по телекоммуникационным каналам связи непосредственно из программ «1С». Сервис «1С-Отчетность» позволяет не только отправить отчетность в ПФР (аналогично ФНС, ФСС, Росстат, Росалкогольрегулирование и Росприроднадзор), но и следить за доставкой отчетности. Используя возможности сервиса, можно вести и неформализованную переписку с ПФР (а также и с ФНС и Росстатом), проводить сверки с контролирующими органами (запросы ИОС).

Сервис мгновенного SMS-оповещения информирует пользователя о статусах переданных отчетов, о поступлении документов со стороны контролирующих органов и др. Сервис «1С-Отчетность» доступен в режиме 24 x 7 круглосуточно без выходных и праздничных дней и имеет много других возможностей, о которых можно прочитать на сайте «1С» по ссылкам http://v8.1c.ru/1c-otchetnost/ и

ПОПУЛЯРНЫЕ НОВОСТИ

Когда нужны чеки «возврат прихода»

Когда нужны чеки «возврат прихода»

При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода». Но не всегда ясно, подпадает ли та или иная ситуация под это правило. Мы обсудили разные случаи со специалистом ФНС.

Больничные пособия-2018: какими они будут

Больничные пособия-2018: какими они будут

По информации Минтруда, максимальная величина больничных, пособий по беременности и родам, а также пособий по уходу за ребенком в следующем году будет выше, чем в текущем.

Как налоговики будут доказывать злоупотребления налогоплательщиков

Как налоговики будут доказывать злоупотребления налогоплательщиков

С 19.08.2017 действует новая статья НК, которой установлены признаки злоупотребления налогоплательщиками своими правами. При наличии этих признаков уменьшение налоговой базы и/или суммы налога к уплате могут быть признаны неправомерными. ФНС опубликовала рекомендации по практическому применению этой нормы.

Подрядчик уплатил НДС, а суд не признал работы выполненными: что делать?

Подрядчик уплатил НДС, а суд не признал работы выполненными: что делать?

НДС, начисленный и уплаченный подрядчиком в бюджет по работам, которые суд признал невыполненными, подрядчик может принять к вычету. Вопрос лишь в том, каким образом это лучше сделать: внести корректировки в книгу продаж за соответствующий период или принять налог к вычету на основании своего же счета-фактуры.

Не каждый НДС-вычет можно отложить на три года

Не каждый НДС-вычет можно отложить на три года

Норма, позволяющая применять вычет НДС не только в периоде, в котором возникло право на него, но в последующие периоды, распространяется не на все виды вычетов.

Сообщать в ИФНС о своей недвижимости и транспорте нужно будет по новой форме

Сообщать в ИФНС о своей недвижимости и транспорте нужно будет по новой форме

ФНС обновила формы документов, которые физлица представляют в налоговую инспекцию, чтобы сообщить об имеющихся у них объектах обложения налогом на имущество и транспортным налогом, а также о выбранных объектах недвижимости, в отношении которых предоставляется льгота.

Содержание журнала № 20 за 2015 г.Н.Г. Бугаева, экономист

Как посчитать застрахованных лиц, чтобы не ошибиться с порядком сдачи РСВ-1

Как вы помните, порядок сдачи РСВ-1 - на бумаге или в электронном виде - зависит от количества застрахованных лиц, в чью пользу страхователь делает выплаты. Это указано в Законе № 212-ФЗп. 1 ч. 9 , ч. 10 ст. 15 Закона от 24.07.2009 № 212-ФЗ (далее - Закон № 212-ФЗ) . Но в составе РСВ-1 подаются и персонифицированные сведения, которые при соблюдении схожих условий о численности также должны представляться в электронном виде. Эти условия установлены уже другим Законом, а именно № 27-ФЗч. 2 ст. 8 Закона от 01.04.96 № 27-ФЗ . То есть порядок сдачи одного и того же отчета сегодня фактически регулируют сразу два Закона. И условия, при которых отчет необходимо сдавать «электронно», в этих Законах разнятся.

В соответствии с перечисленными требованиями в одном и в другом случае показатели численности рассчитываются разными «способами» (например, в среднесписочную численность не включаются лица, с которыми заключены ГПДподп. «б» п. 80 Указаний, утв. Приказом Росстата от 28.10.2013 № 428 ) и за разные периоды. И при численности 25 человек РСВ-1 еще можно сдать на бумаге, а индивидуальные сведения - нет. Так на какую численность должен ориентироваться страхователь: установленную Законом № 212-ФЗ или Законом № 27-ФЗ? Ведь за сдачу РСВ-1 на бумаге в тех случаях, когда страхователь должен представить расчет «электронно», предусмотрен штраф 200 руб.ч. 2 ст. 46 Закона № 212-ФЗ Платить его не хочется.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Заместитель управляющего Отделением Пенсионного фонда РФ по г. Москве и Московской области

“ Плательщикам страховых взносов следует ориентироваться на порядок сдачи РСВ-1, установленный Законом № 212-ФЗ, так как расчет РСВ-1 и индивидуальные сведения - это единый документ и индивидуальные сведения, представляемые в его составе в разделах 6, являются лишь частью расчета. Поскольку в основу представления расчета в электронном виде положены требования Закона № 212-ФЗ, то именно среднесписочная численность физических лиц, в пользу которых страхователь делает выплаты и иные вознаграждения, за предшествующий расчетный период является главным критерием при определении способа представления пенсионной отчетности. И это несмотря на то, что для целей практического применения, возможно, норма лучше прописана как раз в Законе № 27-ФЗ.

Соответственно, если за 2014 г. среднесписочная численность таких лиц у плательщика взносов была в пределах 25 человек, а в течение 2015 г. количество лиц, с которыми у страхователя заключены трудовые договоры или ГПД, превысило 25 человек, ему не надо будет переходить на электронную сдачу РСВ-1 с того отчетного периода, в котором произошло превышение. За это на него не может быть наложен штраф в связи с представлением расчета не в форме электронных документо вч. 2 ст. 46 Закона № 212-ФЗ ” .

Таким образом, если у страхователя среднесписочная численность физических лиц, которым он выплачивал вознаграждения за труд, за 2014 г. составила 25 человек или менее, то он:

- не обязан пересчитывать численность физических лиц, с которыми у него заключены трудовые договоры или ГПД, по окончании каждого отчетного периода 2015 г., чтобы проверить, не превысила ли она 25 человек (так как это требование следует только из Закона № 27-ФЗ). Как один раз в начале года численность определили, так весь год на нее и ориентируйтесь;

- вправе сдавать расчеты РСВ-1 за I квартал 2015 г., I полугодие 2015 г., 9 месяцев 2015 г. и за 2015 г. на бумаге.

Свои особенности определения численности есть и у созданных в этом году организаций. Ведь такая организация посчитать среднесписочную численность застрахованных лиц за предшествующий расчетный период (календарный год) не может.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Вновь созданная в середине года организация для определения формы сдачи РСВ-1 должна опираться на общую численность (не среднесписочную) физических лиц, в пользу которых делает выплаты и иные вознаграждения, по итогам того отчетного периода, когда была начата деятельность организации. В данном случае страхователь также не должен пересчитывать численность таких лиц по итогам каждого отчетного периода, приходящегося на первый расчетный период деятельности организации (со дня создания организации и до конца календарного года)ч. 3 ст. 10 Закона № 212-ФЗ ” .

После объединения персонифицированной отчетности и расчета РСВ-1, пожалуй, было бы логично оставить только один порядок представления пенсионной отчетности, прописав его в одном законодательном акте.