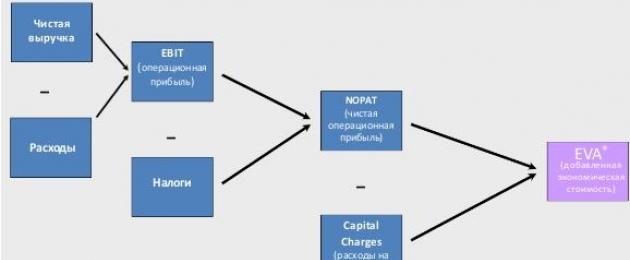

Предложенный консалтинговой компанией Stern-Stewart показатель EVA (economic value added) является оценкой экономической прибыли организации. В сущности, это прибыль, полученная организацией, уменьшенная на стоимость капитала.

Ключевой вопрос, на который помогает ответить этот показатель — насколько успешно мы обеспечиваем доход нашим акционерам?

EVA — Экономическая добавленная стоимость

Данный показатель используется в качестве механизма внутреннего управления операционной деятельностью и инвестиционными решениями компании для обеспечения соответствия или превышения ожиданий инвесторов.

EVA является показателем экономической прибыли, которая превышает ожидания инвесторов и, исключая аномалии учета, служит для непосредственного сравнения компаний с одинаковым профилем рисков. Примерами аномалий являются расходы на НИОКР и обучение; согласно теории, это инвестиции, которые должны рассматриваться именно в этом качестве.

Возможность точного сравнения эффективности основывается на стоимости капитала. Согласно подходу EVA, организации получают прибыль только тогда, когда они включают стоимость капитала в расчет финансовой эффективности. Капитал не бывает бесплатным. Существует альтернативная стоимость капитала, т. е. инвесторы могут вложить свои средства в разные инструменты (государственные облигации, банки и пр.). Чтобы получить фактическую прибыльность предприятия, важно вычитать из прибыли стоимость капитала. Капитал учитывается как по дебету, так и по кредиту. Капитал - это мера всех денежных средств, вложенных и компанию за все время ее существования, вне зависимости от их источника.

EVA также активно используется для установления размеров поощрительных бонусов менеджерам. В нашем посткризисном мире особенно интересно, что структура бонуса поощряет тщательную балансировку между краткосрочными и долгосрочными финансовыми результатами (что защищает интересы акционеров, осуществивших долгосрочные вложения в предприятие). Более того, подход по начислению бонусов совершенствуется таким образом, чтобы менеджеры разделяли «скорбь и радость» инвесторов. Как сказал генеральный директор одной из организаций, внедривший подход расчета бонусов на основе EVA, «мы хотим быть уверенными в том, что у работающих (в этой компании) людей те же самые цели, что и у людей, инвестировавших в эту компанию».

Модель поощрительных выплат базируется на бонусном банке. Бонусный банк работает следующим образом: каждый год размер бонуса определяется в зависимости от показателя EVA по сравнению с его целевым значением, и затем этот бонус помещается в бонусный банк. Обычно треть от этого бонуса выплачивается за текущий год, а остаток удерживается как плата за риск падения EVA в последующих годах.

Необходимо подчеркнуть, что сотрудники должны поощряться за результаты предыдущего года, это будет способствовать улучшениям в последующих годах. Также важно отметить, что бонусы необязательно выплачиваются при положительном значении EVA, так как тенденция может быть понижательной. И наоборот, если подразделение начало год с существенно отрицательного EVA, но в течение года продемонстрировало значительную положительную динамику, то бонусы могут быть выплачены, даже если итоговое значение EVA останется со знаком «минус».

Как проводить измерения

Метод сбора информации

Данные берутся напрямую из отчета о прибылях и убытках с учетом платы за стоимость капитала.

Формула

Экономическая добавленная стоимость = Чистая операционная прибыль после вычета налогов — (Стоимость капитала × Используемый капитал).

EVA = NOP АТ — (С × К),

где NOPAT - чистая операционная прибыль после вычета налогов;

С - средневзвешенная стоимость капитала (WACC), представляющая собой среднюю ставку, по которой компания предполагает привлекать средства акционеров для финансирования своих активов; К - используемый экономический капитал.

Стоимость капитала в организациях измеряется с использованием метода САРМ (Capital Asset Pricing Model - модель оценки финансовых активов). Номинальная стоимость капитала компании рассчитывается как сумма базовой безрисковой ставки доходности и β-коэффициента чувствительности актива к изменениям рыночной доходности. Таким образом, ставка акционерного капитала - это ожидаемая доходность инвесторов, покупающих акции компании. Она выражается следующим образом: Ожидаемая доходность инвесторов (в будущем) = Безрисковая ставка доходности (в будущем) + β компании (относительная мера волатильности) × Премия за риск вложения в акции (история).

Премия за риск вложения в акции представляет собой доходность, превышающую безрисковую ставку доходности, которую инвесторы ожидают от вложений в рисковые активы. Итак, если безрисковая ставка доходности составляет 7%, β равна 1,1, а предполагаемая премия за риск - 4%, то стоимость капитала компании будет составлять: 7% + (1,1 × 4%) = 11,4%.

Стоимость привлечения заемных средств - это ставка доходности, по которой кредитор предоставляет заемные средства. Для определения этой ставки необходимо вычислить прибыль. Обычно это делается с помощью анализа дисконтированного денежного потока. Стоимость привлечения заемных средств должна рассчитываться после уплаты налогов следующим образом: Стоимость привлечения заемных средств после уплаты налогов = Стоимость привлечения заемных средств до уплаты налогов х (100 — Предельная ставка налога).Частота измерения

Расчет экономической добавленной стоимости ведется на ежемесячной основе. Средневзвешенная стоимость капитала определяется на ежегодной основе.

Источником информации являются данные бухгалтерского баланса.

Сбор данных для расчета экономической добавленной стоимости требует несколько больших усилий, чем для других финансовых показателей. Чем более доступны требуемые данные, тем дешевле и быстрее окажется расчет EVA. Если данные доступны, то требуется всего лишь создать новую формулу в системе бухгалтерского учета. Однако при утере важных данных их восстановление может стать очень затратным.

Целевые значения

Эффективность по показателю экономической добавленной стоимости можно оценить путем сравнения с показателями организаций, имеющих подобный профиль риска.

Пример. Рассмотрим пример компании, которая разрабатывает, производит и продает мебель для дома (пример взят из материалов Джеймса Крилмана, содержащихся в отчете Building and Communicated Shareholder Value, London: Business Intelligence, 2000). Все цифры даны в тысячах долларов США.

EVA используется как способ оценки инвестиций организации. Рассмотрим в качестве примера упаковочную линию, которая больше не удовлетворяет требованиям заказчиков. Новая линия поможет организации получить дополнительный доход, а также снизить расходы на упаковку. Суммарный эффект оценивается как увеличение прибы- ли после уплаты налогов (чистый доход) на 2 млн фунтов стерлингов. Однако требуется дополнительный операционный капитал в сумме 7.5 млн фунтов стерлингов. Предположив, что стоимость капитала равна 11%, получаем следующие результаты:

- Увеличение чистого дохода (NOPAT) — 2 млн фунтов стерлингов.

- Стоимость дополнительного операционного капитала (11% от 7.5 млн) — 0,8 млн фунтов стерлингов.

- Экономическая добавленная стоимость = 2 — 0,8 = 1,2 млн фунтов стерлингов.

Замечания

Внедрение EVA скорее относится к изменениям в корпоративной культуре, нежели к финансам. Организации должны быть уверены, что они создали такую культуру, в которой экономическая эффективность гораздо более важна, чем просто прибыль и убытки.

Абрютина М.С.

,

к.э.н.

Известно - и это вполне соответствует общественному устройству государства с рыночной экономикой : в центре внимания финансового менеджмента на предприятии находится прибыль , а в центре внимания государственных органов управления - валовой внутренний продукт (ВВП). Под ВВП понимается сумма всей произведенной на предприятиях добавленной стоимости . При этом как бы само собой разумеется, что государство создает условия для производства на предприятиях если не максимальной, то оптимальной массы прибыли , а предприятия получают тем больше прибыли , чем больше они производят добавленной стоимости . Таким образом, предполагается, что различные интересы на микро - и макроуровне экономики находятся в гармоническом единстве.

Такова теория. Но обратимся к практике. Оказывается, что в системе национального счетоводства, которая применяется в России с начала 90-х годов, на макроуровне (в Госкомстате РФ) нет показателя «совокупная прибыль предприятий», а среди показателей бухгалтерской (финансовой ) отчетности и форм федерального государственного статистического наблюдения, заполняемых на предприятиях, нет показателя «добавленная стоимость ». Это удивительно, но мы почему-то не удивляемся - привыкли к безразличию «верхов» к «низам» и «низов» к «верхам».

Речь идет не о том, чтобы интересы и цели государства совпадали непосредственно с устремлениями финансового менеджмента на предприятии. Необходимо и достаточно, чтобы связь между интересами микро- и макроуровня обозначалась, отслеживалась, подвергалась анализу, регулировалась. Для выполнения «стыковки» микро- и макроуровня как минимум необходимы сквозные показатели финансового учета. В качестве таковых могут использоваться показатели системы национальных счетов (СНС): добавленная стоимость , чистая прибыль экономики, располагаемый доход. Данные бухгалтерского учета содержат все эти показатели, но в неявном, зашифрованном виде. Задача состоит только в том, чтобы извлечь их из отчетности предприятий, свести и обобщить на региональном и федеральном уровнях.

О необходимости сквозных связей микро- и макроуровней экономики время от времени вспоминают, но те способы, которые предлагаются для их осуществления, не выдерживают критики. Назовем три из них и предложим практически приемлемый, четвертый способ.

Способ первый. Он состоит в том, чтобы поднять бухгалтерский учет на макроуровень. С 1995 г. все предприятия сдают бухгалтерские балансы и другие формы бухгалтерской отчетности в Госкомстат РФ. В то же время стало модно называть систему национального счетоводства бухгалтерским учетом макроуровня. Поводом для этого послужило формальное сходство терминологии: в СНС имеются счета производства, образования доходов, капиталообразования и др. и в бухгалтерском учете имеется План счетов. Но счета счетам рознь. В СНС функционируют экономические и финансовые счета, построенные на равенстве ресурсов и их суммарного использования, а в бухгалтерском учете при помощи счетов реализуется принцип двойной записи каждой хозяйственной операции: по дебету одного счета и одновременно по кредиту другого (в той же сумме).

Дебет и кредит - это не просто «приход» и «расход», как это часто можно услышать и даже прочитать в экономической литературе. Понятия «дебет» и «кредит» существуют только в единой системе с понятиями «актива» и «пассива» бухгалтерского баланса. Для одних бухгалтерских счетов дебет - это приход, а кредит - расход; для других, наоборот, дебет - расход, а кредит - приход. Двойная запись обусловливает четыре типа бухгалтерских проводок.

В системе национальных счетов, как и в любом экономическом балансе (например топливно-энергетическом балансе, в государственном бюджете), записи однотипны и прозрачны: приход формирует ресурсы, а расход показывает направления их использования. Метод двойной записи при этом не используется. То, что неспециалисты принимают за двойную запись в национальных счетах, не более чем соблюдение принципа сохранения материи по Ломоносову: то, что в одном месте отнимается, то в другом месте прибавляется.

В бухгалтерском учете этот принцип также соблюдается, но он может получать дважды двойное выражение: и отнимать приходится дважды, и прибавлять - дважды. Если в национальном счетоводстве для отражения операции по выплате предприятием процентов банку по полученной ссуде достаточно записать: (–), (+) - минус у предприятия, плюс у банка, то в бухгалтерском учете следует записать: (–), (–), (+), (+) - два минуса у предприятия и два плюса у банка.

Кроме того, в бухгалтерском учете не проставляют знаки «плюс» и «минус»: плюсы и минусы выражаются через дебет и кредит активных и пассивных счетов. Выплачивая проценты банку, бухгалтер предприятия делает запись по дебету счета 66 «Расчеты по краткосрочным кредитам и займам» и - в той же сумме - по кредиту счета 51 «Расчетный счет» (и та, и другая запись означает уменьшение - минус), а бухгалтер банка-заимодавца приходует полученные проценты по дебету своего расчетного счета и по кредиту своих пассивов (и та, и другая запись означают для банка увеличение - плюс к ресурсам).

Прочтение бухгалтерских документов финансовым менеджером предполагает хотя бы мысленный переход от бухгалтерских оборотов и остатков на счетах к однозначным величинам имущества и доходов. Управленца интересуют ответы на простые вопросы: «Увеличилось или уменьшилось имущество?», «Был ли получен доход и в каком размере?», «Как он был израсходован?».

Наши профессиональные бухгалтеры, как правило, не интересуются запросами управленцев («чем меньше они понимают, тем лучше...»), а специалисты в области экономической статистики и макроэкономического анализа, за редким исключением, не знают основ бухгалтерского учета и открещиваются обеими руками от «дебета» и «кредита». Поэтому бухгалтерские балансы и другие формы бухгалтерской отчетности, получаемые и хранимые с 1995 г. органами статистики, остаются не использованными по прямому назначению. Максимум, что удалось сделать Госкомстату РФ, - это получить некоторые сводные данные из форм бухгалтерской отчетности. Но сопоставить их с данными макроуровня, которые рассчитываются по косвенным показателям, вписать в единую систему национального счетоводства, дать оценку деятельности предприятий - эти задачи выполнить не удалось. Сначала надо переложить бухгалтерскую отчетность на более простой и общедоступный экономический язык. Поднять же бухгалтерский учет на макроуровень - не более чем утопия.

Способ второй. Для взаимосвязи микро- и макроэкономического уровней предлагается (чаще всего в диссертационных работах) ввести в План бухгалтерских счетов на предприятии показатели национального счетоводства, в первую очередь добавленную стоимость. (Сделав этот шаг, потребуется ввести и показатель «убавленная стоимость» в соответствии с методом бухгалтерского учета, но убавленной стоимости в национальном счетоводстве нет...)

Ввод показателей СНС в План бухгалтерских счетов, если бы он был осуществлен, разрушил бы бухгалтерский учет, а макроэкономический анализ все равно остался бы без информации.

Бухгалтерский учет необходим на предприятии. Он представляет собой уникальный механизм контроля за правильностью записей. В СНС такого контроля нет - но он и не нужен на макроуровне.

Материальные ценности и деньги следует хранить под замком и учитывать при помощи двойной записи там, где они есть, т. е. на предприятиях, в банках. На макроуровне же имеют дело с материальными и стоимостными абстрактными потоками. Внутренний контроль в СНС состоит в том, что ВВП считают и производственным, и распределительным методом, а также по конечному использованию. И все три расчета должны быть адекватны друг другу.

Способ третий. Сквозные показатели предлагается формировать на основе налогового учета. Налоговый учет уже вторгся на предприятия и деформирует бухгалтерский учет, вытесняет финансовый анализ. Тем самым возникает риск потерять базу для анализа финансово-экономической деятельности вообще.

Как ни важен государственный бюджет и его приходная часть, формируемая на основе налоговых поступлений, это только часть финансовых потоков в национальной экономике. Пренебрегая финансово-экономическим учетом и анализом в целом, государство может утратить живой родник финансовых поступлений на федеральный уровень.

Четвертый способ установления взаимосвязи между микро- и макроуровнем, предлагаемый автором, состоит в создании на предприятиях - на базе статистического наблюдения - системы экономического учета, включающей финансовую подсистему, которая будет решать сразу две задачи:

- обеспечивать исходными данными макроэкономический учет и анализ,

т.е. национальное счетоводство; - служить инструментом глубокого анализа финансово-экономической деятельности предприятий.

Подобно тому, как словесные тексты переводятся с одного языка на другой при помощи двуязычных словарей, так и для перевода с бухгалтерского языка на финансово-экономический нужен переводчик.

Для перехода от баланса народного хозяйства к СНС в 90-х годах в Госкомстате РФ, с помощью ученых-статистиков, были выработаны так называемые «переходные ключи». Аналогично, для перехода от бухгалтерского учета к экономическому нужен переходной инструмент, своего рода мостик.

Добавленная стоимость - это тот показатель, на котором зиждется система национального счетоводства и который в неявном виде скрывается в бухгалтерских счетах. Его давно пора сделать объектом федерального государственного статистического наблюдения на предприятиях. Ведь предприятия уплачивают налог на добавленную стоимость - а как рассчитать добавленную стоимость, Минфин РФ «забыл» предприятиям сообщить. Ставка НДС привязана к выручке от продаж, а не к добавленной стоимости.

Выпуск продукции определяется в СНС как сумма реализованной (проданной) продукции и прироста незавершенного производства, а также запасов готовой продукции и отгруженной продукции. (Это первый «переходной ключ».) Отгруженная, но еще не оплаченная продукция, с экономической точки зрения, - те же запасы готовой продукции. Реализованная продукция определяется по выручке, которая приводится в бухгалтерской отчетности предприятий однозначно (форма № 2 «Отчет о прибылях и убытках»). Прирост незавершенного производства и других элементов выпуска также содержится в бухгалтерской отчетности и формах федерального государственного статистического наблюдения (последнее - форма 5-з).

Промежуточное потребление представляет собой часть полной себестоимости, включающей производственные затраты, управленческие и коммерческие расходы, которые представлены по элементам затрат. Сюда относятся такие элементы, как затраты на сырье, материалы, топливо, энергию, комплектующие изделия, а также затраты на оплату производственных услуг, т.е. все текущие затраты, сопряженные с выпуском продукции (работ, услуг) на данном предприятии и являющиеся предметом выпуска других предприятий. То, что затрачивается, но не получено со стороны, промежуточным потреблением не является.

Методика расчета добавленной стоимости подробно описана в Методологических положениях Госкомстата РФ и в многотомных трудах, издаваемых совместно: Евростатом, Международным валютным фондом, Организацией экономического сотрудничества и развития в Европе, Организацией объединенных наций и Всемирным банком (версия 1993 года). Нет необходимости пересказывать всю эту методологию в журнальной статье. Важно, что она разработана, международно признана и переведена на русский язык.

Названные издания адресованы не работникам предприятий, а статистикам макроуровня. Между тем каждый руководитель, каждый финансовый менеджер микроуровня хотел бы рассчитать производимую его предприятием добавленную стоимость. И это возможно. Автор статьи убедился в этом, неоднократно рассчитывая добавленную стоимость и ее использование на материалах конкретных предприятий1.

Расчет добавленной стоимости был бы совсем простым, если бы не четыре сложных методических момента:

- затраты на предприятиях определяются и группируются по элементам затрат относительно проданной продукции, а не относительно всего выпуска;

- амортизация на предприятиях учитывается в составе затрат, а в СНС - в составе добавленной стоимости, т.е. в составе дохода;

- НДС в отчетности предприятия искусственно отделяется от выручки и затрат и как бы не участвует в экономическом обороте (такова установка, данная сверху Минфином РФ и Госкомстатом РФ). В расчетах добавленной стоимости НДС необходимо снова вовлекать в оборот;

- изменение незавершенного производства не имеет в отчетности внутренней структуры. Этот неразложимый показатель невозможно включать в расчет добавленной стоимости, не совершая при этом ошибки той или иной степени. Сбрасывать со счета этот показатель также невозможно.

Рассмотрим ряд примеров расчета добавленной стоимости.

Пример 1 (цифры условные).

На предприятии продано продукции за месяц на 160 тыс. руб. (учет продаж по моменту отгрузки). В составе выручки начислен НДС по ставке 20% к стоимости продукции без НДС, или 16,67% в составе выручки:

160 x 16,67 / 100 = 26,67 тыс. руб.

Стоимость продукции без НДС: 160 - 26,67 = 133,33 тыс. руб.

Потреблено сырья, материалов и других приобретенных ценностей на изготовление проданной продукции (промежуточное потребление) в сумме 96 тыс. руб., по рыночным ценам, что без НДС составляет

96 - 96 x 16,67 / 100 = 96 - 16 = 80 тыс. руб.

Расчет добавленной стоимости по формуле (1) может быть произведен как с НДС, так и без НДС. Представляя результат расчета, необходимо делать оговорку относительно включения НДС.

В данном примере допускаем, что прирост незавершенного производства и других элементов выпуска равен нулю. Следовательно, выпуск равен выручке от продаж.

Добавленная стоимость (ДС) с НДС может быть исчислена двумя способами: 1) непосредственно и 2) поэтапно.

Способ 1. ДС = 160 - 96 = 64 тыс. руб.

Способ 2. а) ДС без НДС = 133,33 - 80 = 53,33 тыс. руб.;

б) НДС к уплате, по налоговой декларации, с зачетом НДС по приобретенным и использованным материальным ценностям:

26,67 - 16 = 10,67 тыс. руб.;

в) добавленная стоимость, включая НДС:

53,33 + 10,67 = 64 тыс. руб.;

г) доля НДС в ДС:

10,67 / 64 x 100 = 16,67 %.

Таким образом, расчет добавленной стоимости, включающей НДС, получается одинаковым при первом и втором способах расчета. Важен практический вывод: при расчете добавленной стоимости необходимо соблюдать принцип одинаковой оценки и выпуска, и промежуточного потребления.

Следующий вывод: доля НДС (к уплате в бюджет) в добавленной стоимости совпадает с долей первоначально начисленного налога в стоимости продукции благодаря тому, что вычитается налог, содержащийся в стоимости приобретенных ценностей. Отсюда следует, что при отсутствии прироста незавершенного производства и других элементов выпуска, кроме выручки от реализации, величину произведенной добавленной стоимости можно установить при помощи налоговой декларации по НДС:

10,67 / 16,67 x 100 = 64 тыс. руб.

Если выпуск продукции включает другие элементы, кроме реализованной продукции, то расчет добавленной стоимости усложняется.

Пример 2 (цифры условные).

На предприятии выпущено продукции на 205 тыс. руб., в том числе: выручка от продаж составила по рыночным ценам 180 тыс. руб., а прирост незавершенного производства (НЗП), оцененный по затратам, - 25 тыс. руб.

Промежуточное потребление на весь выпуск продукции определено в размере 66 тыс. руб., по рыночным ценам, в том числе на реализованную продукцию - 60 тыс. руб. и на прирост незавершенного производства - 6 тыс. руб.

Поэтапный расчет добавленной стоимости:

1.) Выпуск продукции без НДС, включая прирост НЗП:

(180 - 180 x 16,67 / 100) + 25 = (180 - 30) + 25 = 175 тыс. руб.

2.) Промежуточное потребление без НДС:

66 - 66 x 16,67 / 100 = 66 - 11 = 55 тыс. руб.

3.) Добавленная стоимость без НДС:

175 – 55 = 120 тыс. руб.

4.) НДС к уплате по налоговой декларации, с зачетом НДС по приобретенным ценностям, затраченным на проданную продукцию:

30 – 10 = 20 тыс. руб.

5.) НДС для включения в ВВП (для подачи информации на макроуровень):

30 - 10 - 1 = 19 тыс. руб.

6.) Добавленная стоимость, включая НДС для ВВП:

120 + 19 = 139 тыс. руб.

7.) Доля НДС в ДС в национальном счетоводстве:

19 / 139 x 100 = 13,67 %.

8.) Доля НДС в реализованном объеме ДС:

20 / 120 x 100 = 16,67 %.

Из примера 2 следует, что при наличии прироста (снижения) незавершенного производства нельзя определять величину добавленной стоимости по начислению к уплате НДС.

Из примера 2 также как будто бы следует, что величины НДС на микро- и макроуровнях в одной и той же ситуации различаются между собой, а поэтому различается (может различаться) величина и структура ВВП. Рассмотрим этот вопрос подробнее.

Различие в величине НДС, подлежащего к уплате в бюджет по налоговой декларации в отчетном периоде и характеризующего созданный ВВП (соответственно 20 и 19 тыс. руб.), объясняется временным лагом между налоговым учетом и национальным счетоводством.

Национальное счетоводство уже принимает к зачету тот НДС, который содержится в промежуточном потреблении, обеспечившем прирост незавершенного производства. Налоговый учет от незавершенного производства абстрагируется.

Принятый к зачету НДС для ВВП еще не уплачен. Он находится пока на счете 19, экономически тождественный дебиторской задолженности (государства - предприятию). В чем воплощена добавленная стоимость, принятая в примере 2 для включения в состав ВВП? Проследим отдельно реализованную и нереализованную части выпуска.

Реализованная часть выпуска составила 180 тыс. руб. Из выручки следует оплатить все промежуточное потребление, т.е. затратить 66 тыс. руб., а также уплатить начисленный налоговой инспекцией НДС - 20 тыс. руб., итого 86 тыс. руб. Из выручки остается, таким образом, 94 тыс. руб. Это денежная часть добавленной стоимости. Всего добавленной стоимости - после расчетов по НДС с бюджетом - должно остаться на предприятии (пункт 3) 120 тыс. руб. Значит, разность (120 - 94 = 26) должна быть неденежной и должна быть в наличии. Так и есть: у предприятия имеется прирост незавершенного производства (25 тыс. руб.) и на счете 19 - незачтенная сумма (потенциальные деньги) в размере 1 тыс. руб.

Таким образом, элементарно простая формула (1), согласно которой добавленная стоимость есть разность двух величин, на практике обрастает довольно головоломной конкретикой.

Чтобы не ошибиться в расчетах, необходимо помнить основополагающий принцип национального счетоводства: все денежные показатели в нем определяются не по кассовому исполнению (или фактическим перечислениям), а по начислению доходов к выплатам.

В методологическом плане важно учитывать, что исходная информация на предприятии охватывает как начисления, так и кассовое исполнение. От микроуровня госбюджет берет на макроуровень только кассовое исполнение, а национальное счетоводство - только начисления.

Методология финансовых органов понятна: в бюджете должны быть реальные деньги. Но зачем в СНС нужен прирост незавершенного производства? Это, как мы убедились на расчетах в примере 2, немобильная часть добавленной стоимости, можно сказать, отягощающая финансовое положение и предприятия, и сектора (или отрасли) экономики.

Здесь надо встать на позицию макроэкономического анализа: между выпуском и затратами в национальной экономике должен быть баланс. Межотраслевой баланс (модель В. Леонтьева) так и называется: «затраты-выпуск». То, что учтено в выпуске, должно найти свое место затем либо в затратах, либо в конечном использовании (личное потребление, капиталообразование). Затраты на незавершенное производство реальны, в них учтено только то, что было выпущено на других предприятиях. А если было выпущено, то должно быть и использовано.

Это основополагающий принцип экономических балансов. С другой стороны, если что-то оплачено и использовано, то должно было быть и выпущено. Здесь можно провести аналогию с методом земских статистиков, применявшимся ими при сборе информации о крестьянских хозяйствах. На вопрос о доходах, крестьяне отвечали, что доходов у них нет никаких. Зато они с удовольствием перечисляли свои расходы. Земские статистики по расходам довольно точно вычисляли доходы крестьян.

При помощи категорий национального счетоводства каждое предприятие может и должно рассматриваться как микронациональная экономика, т.е. как институциональная единица, а не только как налогоплательщик. Предприятие заслуживает того, чтобы иметь полноценный экономический, а не только бухгалтерский баланс. (У земских статистиков каждое крестьянское хозяйство имело экономический и финансовый баланс.) На подступах к экономическому учету и анализу резонно научиться рассчитывать добавленную стоимость непосредственно на предприятии.

Продолжим рассмотрение методических вопросов. Теперь на очереди преодоление трудностей, возникающих из-за расхождения данных, имеющихся на бухгалтерских счетах и представленных в формах бухгалтерской отчетности. Последние подогнаны под интересы налогообложения, а не финансового анализа. (Но налоговая служба все еще недовольна и продолжает наступление на отчетность предприятий.) Пока еще вся необходимая информация для финансово-экономического анализа и национального счетоводства имеется в главной бухгалтерской книге. Но вообще, поскольку есть два массива исходной информации - счета и формы отчетности, - должны быть и две методики расчета добавленной стоимости: по бухгалтерским счетам и по формам отчетности.

Пример 3 (цифры условные).

Исходные данные приведем в табличной форме (табл. 1 и 3).

В таблице 1 приведены данные о затратах и выпуске, учтенные на бухгалтерских счетах. В оборотах по дебету счета 20 «Основное производство» за отчетный период собираются все затраты: и на реализованную продукцию, и на прирост незавершенного производства. Списание всех или части затрат со счета 20 на счета: 43 «Готовая продукция», 45 «Товары отгруженные», 90 «Продажи» позволяет определить изменение незавершенного производства, которое равно изменению остатков на этом счете. Таким образом, по приросту незавершенного производства и затраты, и выпуск являются численно равными величинами. Не будем останавливаться на учете затрат и образовании прочих элементов выпуска на счетах 29 «Обслуживающие производства и хозяйства», 44 «Расходы на продажу» и других, так как методологически этот учет аналогичен записям на счете 20. В таблице 1 собраны затраты и выпуск со всех счетов.

Таблица 1

Исходные данные для расчета добавленной стоимости за отчетный

период

(пример 3, цифры условные)

Промежуточное потребление, извлекаемое из таблице 1, включает в себя материальные затраты и оплату услуг, содержащуюся в себестоимости. (Ряд услуг оплачивается за счет прибыли, и на себестоимость их стоимость не относится.) Таким образом, промежуточное потребление в примере 3 составляет

12 000 + 400 = 12 400 тыс. руб.

Определим добавленную стоимость классическим производственным методом (табл. 2).

Таблица 2

Расчет добавленной стоимости за отчетный период

(пример 3, цифры условные)

Подойдем к определению добавленной стоимости в примере 3 со стороны распределения. Ряд затрат в учете предприятия становятся в национальном счетоводстве элементами произведенного дохода - добавленной стоимости. Это: заработная плата, отчисления на социальные нужды, налоги, включенные в себестоимость, проценты за кредит, амортизация.

Вместе с прибылью предприятия произведенный доход (добавленная стоимость) составит (без НДС)

3000 + 1140 + 460 + 500 + 2500 = 7600 тыс. руб.

Именно эта величина и была получена классическим производственным методом (табл. 2).

Исходная информация, представленная в формах отчетности, по тому же самому предприятию и за тот же самый отчетный период будет иметь иной вид (табл. 3).

В отчете о прибылях и убытках (форма № 2 бухгалтерской отчетности) по трем строкам: «себестоимость», «управленческие» и «коммерческие» расходы - суммарно - будут показаны затраты, списанные по кредиту со счета 20 (и другим счетам, учитывающим затраты), которые меньше начисленных затрат за календарный год по дебету этих счетов на величину затрат, обеспечивших прирост незавершенного производства:

17 500 - 2000 = 15 500 тыс. руб.

Если пользоваться официальными данными формы № 2 и расшифровкой затрат в форме № 5, а также расшифровкой прочих затрат в форме 5-з федерального статистического наблюдения (см. табл. 3), то добавленная стоимость составит

Таблица 3

Показатели выпуска, затрат и доходов за отчетный период,

извлекаемые из форм отчетности (пример 3, цифры условные)

| Наименование показателей | Значение показателей, тыс. руб. |

| I. Выпуск продукции (без НДС) в том числе Выручка от продаж Прирост незавершенного производства и других элементов выпуска II. Затраты на реализованную (проданную) продукцию III. Затраты на прирост незавершенного производства IV. Прибыль от продаж | 20 000 28 |

Сопоставив эту величину с добавленной стоимостью, исчисленной по начисленным затратам на весь выпуск (табл. 2), убеждаемся, что добавленная стоимость теперь завышена (9020 > 7600). Величина завышения (1420 тыс. руб.) соответствует доле промежуточного потребления в приросте незавершенного производства (71%).

Определим по данным таблицы 3 добавленную стоимость распределительным методом:

2659 + 1010 + 408 + 443 + 2500 = 7020 тыс. руб.

По сравнению с правильным расчетом (по табл. 2) величина добавленной стоимости теперь занижена на 580 тыс. руб. . Величина занижения соответствует доле добавленной стоимости в приросте незавершенного производства и других элементов выпуска (29%).

Поскольку у нас «под рукой» имеется два ряда исходных данных, можно судить о величине ошибки. Но если имеются только данные из форм отчетности и статистического наблюдения, то величина ошибки остается неизвестной.

Главное состоит в том, что исчезла адекватность расчета добавленной стоимости производственным и распределительным методами (9020 № 7020).

Предстоит сделать выбор: относить весь прирост незавершенного производства на промежуточное потребление (вместе с элементами добавленной стоимости, заключенными в этом приросте) или относить весь прирост на добавленную стоимость (вместе с элементами промежуточного потребления, заключенными в том же приросте). И в том, и в другом случае будет достигнута адекватность расчета добавленной стоимости производственным и распределительным методами. В самом деле, увеличив промежуточное потребление на 2000 тыс. руб., получим ту же самую заниженную добавленную стоимость производственным методом:

20 000 - (10 980 + 2000) = 7020 тыс. руб.

А добавив к элементам добавленной стоимости 2000 тыс. руб., получим

7020 + 2000 = 9020 тыс. руб.

Но теперь и производственным методом получается та же величина:

20 000 - 10 980 = 9020 тыс. руб.

Предпочтительнее включать весь прирост незавершенного производства (и других элементов выпуска, кроме выручки от продаж) в состав добавленной стоимости как самостоятельный элемент, оставляя промежуточное потребление на том уровне, как оно представлено в формах отчетности. (В примере 3 величина добавленной стоимости принимается равной 9020 тыс. руб., а промежуточного потребления - 10 980 тыс. руб.) К такому выбору вынуждают информационные источники. Если расчет производится по данным форм отчетности, то выбирается, как правило, распределительный метод. Кроме того, по материальному составу прирост незавершенного производства, посредством внутренних обменных операций, всегда войдет целиком и полностью в состав дохода, связав его, лишив мобильности (как это было показано в примере 2). Лучше учесть этот неблагоприятный момент «с перебором», чем вообще просмотреть.

Обращает на себя внимание тот факт, что прибыль предприятия от продаж в любых вариантах расчета примера 3 остается стабильной (2500 тыс. руб.), так как она определяется независимо от НДС и изменения незавершенного производства, а также не включает в себя амортизацию. Но для макроэкономического анализа нужна другая прибыль - чистая прибыль экономики.

Чтобы рассчитать чистую прибыль экономики, созданную на предприятии, необходимо сначала рассчитать добавленную стоимость и производственным, и распределительным методом, а кроме того, иметь данные об использовании прибыли предприятия отчетного года, которая отличается от прибыли от продаж. Смысл показателя чистой прибыли экономики - определение потенциала для капиталообразования и выплаты дивидендов по акциям. Созданная добавленная стоимость при этом распределяется на три части: доля наемных работников, доля государства и доля предприятия-хозяйствующего субъекта. Провести такое распределение интересно для каждого управленца на предприятии. Это ответ на вопрос - на кого же предприятие работает.

В дальнейшем распределении структура этой чистой прибыли может измениться, но исходные позиции многое определяют. Наш пример 3 - условный. Но каждый финансовый директор может провести расчет на реальных данных своего предприятия.

Прежде всего, следует провести различие между затратами на оплату труда в бухгалтерском учете и затратами на оплату наемного труда в системе национальных счетов. Этот последний показатель включает и прямую оплату труда, и отчисления на социальные нужды, и выплаты социального характера, включаемые в прочие затраты в составе себестоимости, и денежные выплаты и поощрения из прибыли, не связанные с выполнением работ (из раздела 7 формы № 5 бухгалтерской отчетности). Дивиденды и другие доходы работников на вклады в имущество организации в состав оплаты наемного труда не включаются. В нашем примере 3, по данным отчетности (см. табл. 3), оплата наемного труда соответственно составила: 2659 + 1010 + 28 + 33 = 3730 тыс. руб. Доля государства на стадии первичного распределения всей добавленной стоимости определяется в размере начисленных налогов на производство. Основной из них - налог на добавленную стоимость. Остальные налоги на производство включаются в себестоимость, в прочие затраты. Это - налоги на землю, за забор воды, на пользование недрами, на пользование автомобильными дорогами и т.п.

Оставшаяся часть после вычета из добавленной стоимости оплаты наемного труда, налогов на производство и амортизации представляет собой чистую прибыль экономики. Покажем, как сформировалась чистая прибыль экономики в примере 3 (табл. 4).

Таблица 4

Формирование чистой прибыли экономики за отчетный период

(пример 3, цифры условные)

Чистая прибыль экономики, так же как и добавленная стоимость, может и должна определяться распределительным методом. В ее состав войдут следующие элементы: 1) прибыль от продаж, за вычетом выплат и поощрений, не связанных с выполнением работ; 2) элементы чистой прибыли, включаемые в себестоимость (обязательные страховые платежи по имущественному страхованию; арендная плата, начисленная к выплате; отчисления во внебюджетные фонды, кроме социальных; 3) прирост (уменьшение) незавершенного производства.

В примере 3 сумма трех перечисленных элементов составит (см. данные в табл. 3)

(2500 - 33) + (408 - 28 - 90) + 2000 = 4757 тыс. руб.

Подводя итог рассмотрению методов расчета добавленной стоимости и чистой прибыли экономики, можно вполне обоснованно сделать следующую рекомендацию: прежде чем приступить к расчетам, необходимо полностью раскрыть стоимостную структуру выпуска продукции, представить ее в элементах, которые не пересекаются друг с другом, а затем производить перегруппировки этих элементов, не допуская повторного счета и не теряя элементов. Вероятность повторного счета связана с тем, что одни и те же направления затрат осуществляются и за счет себестоимости, и за счет прибыли - например, уплата процентов по кредитам, страхование имущества, оплата услуг учреждений здравоохранения и ряд других затрат. Каждый вид таких затрат следует разделить, четко указав, какая часть из какого источника финансируется.

Роль добавленной стоимости и чистой прибыли экономики в финансовом анализе была бы освещена не полностью, если бы от этих показателей не был пройден путь до образования располагаемого дохода и прироста собственного капитала. Весь этот путь должен вписаться в систему, «вложиться» в показатели бухгалтерского баланса, который также необходимо структурировать, как и выпуск продукции. Расчеты такого рода оправдываются, так как доход связывается с движением имущества, выступает как источник изменений в имуществе. В российской бухгалтерской отчетности доход и имущество представлены существующими отдельно друг от друга, хотя объективно они нераздельно связаны.

Движение доходов и имущества осложняется тем обстоятельством, что каждое предприятие получает (может получать) доходы не только от производства - в виде добавленной стоимости и чистой прибыли экономики, но также от предоставления своих экономических активов другим хозяйствующим субъектам, получая за это в собственность часть добавленной стоимости, созданной этими другими субъектами. Возникает понятие доходов полученных. Система национального счетоводства обходится без этого понятия, так как отдает предпочтение показу сальдированных доходов. На уровне микроэкономики важно охватить весь оборот доходов, поскольку именно здесь формируется исходная информация. Сальдирование - следующий этап в расчетах. Не имея полных оборотов, нельзя получить сальдо. Получив же его, но не показав оборотов, нельзя сделать никакого анализа: одно и то же по величине сальдо первичного распределения доходов или от операций с собственностью может быть получено как при больших поступлениях и выплатах, так и при почти полном отсутствии того и другого.

Кроме доходов-расходов, связанных с предоставлением экономических активов другим хозяйствующим субъектам и с аналогичным использованием чужих активов, произведенный доход подвергается перераспределению под воздействием текущих трансфертов: предприятие уплачивает следом за налогами на производство большее число налогов, именуемых налогами на имущество и доходы, а также уплачивает и получает штрафы, пени, курсовые разницы. В итоге образуется располагаемый доход предприятия.

Величина располагаемого дохода может быть определена непосредственно из бухгалтерского баланса, структурированного в соответствии с принципами национального счетоводства. Весь капитал, находящийся в распоряжении предприятия, должен быть без остатка разделен только на две позиции: собственный капитал и заемный капитал. Изменение собственного капитала (за вычетом результата переоценки имущества, но с добавлением амортизации за отчетный период) указывает на сумму располагаемого дохода. Если все перипетии движения доходов были отражены в аналитических расчетах правильно, то должно иметь место следующее равенство.

Это уравнение находится в полном соответствии со взаимосвязью счетов в национальном счетоводстве (счета производства, счета первичного распределения доходов, счета вторичного распределения и счета капиталообразования), но представлено в виде, удобном для восприятия, осмысления экономических процессов, обусловливающих изменение величины собственного капитала.

Введем в расчеты по примеру 3 некоторые дополнительные данные, позволяющие сомкнуть анализ доходов с анализом собственного имущества (табл. 5).

Таблица 5

Исходные данные для расчета располагаемого дохода

за отчетный период (пример 3, цифры условные)

Определим величину начисленных доходов к выплатам по всем основаниям (тыс. руб.) - по таблицам 3 и 5:

Затраты на оплату труда - 2659

Отчисления на социальные нужды - 1010

Начислено налогов, процентов за кредит и других в составе прочих затрат - 408

Начислено к выплатам за собственность (дивиденды по акциям и пр.) - 1600

Начислено дивидендов своим работникам - 300

Начислено налогов и пр. по вторичному распределению - 1000

Начислено НДС к внесению в бюджет - 1120

Начислено выплат и поощрений, не связанных с выполнением работ - 33

Итого начислено к выплатам по всем основаниям - 8130

Произведем расчет прироста собственного капитала в соответствии с уравнением (2).

Прирост собственного капитала = 9697 + 1500 + 80 + 450 - 8130 = 3597 тыс. руб.

Полученный таким образом результат должен быть обязательно сверен с приростом собственного капитала по структурированному бухгалтерскому балансу. (Эта операция здесь опускается, так как бухгалтерский баланс не приводится. Но совпадение предполагается полное.)

Определим располагаемый доход двумя способами: 1) от прироста собственного капитала по бухгалтерскому балансу, за вычетом результата индексации и с добавлением амортизации; 2) от прибыли предприятия, точнее от остатка прибыли отчетного периода.

Располагаемый доход по первому способу: 3597 - 450 + 443 = 3590 тыс. руб.

Располагаемый доход по второму способу (тыс. руб.) рассчитаем поэтапно - используя данные из таблиц 3, 4, 5:

Остаток прибыли отчетного года = 2500 + (1500 - 1600) - 300 + (80 - 1000) - 33 = 1147

Амортизация - 443

Прирост незавершенного производства - 2000

Итого располагаемый доход по второму способу - 3590

Совпадение величины располагаемого дохода, рассчитанного двумя способами: сначала исходя из воплощения этого дохода в имуществе, а затем - исходя из всей цепочки образования и распределения доходов - подтверждает правильность методических рекомендаций.

Располагаемый доход - важный аналитический показатель. Он должен быть величиной положительной. Но может оказаться и отрицательной величиной, что будет означать проедание собственного капитала. Чтобы избежать этого явления, следует управлять доходами с момента их формирования. Чтобы у предприятия была прибыль, следует произвести добавленную стоимость, частью которой она является. Но чтобы прибыль имела остаток для приращения собственного капитала, необходимо соблюдать баланс начислений доходов к выплатам и их источников на этапах первичного и вторичного распределения.

+ косвенные налоги

Косвенные налоги прибавляются к цене, например налог на добавленную стоимость , акцизы , таможенные пошлины .

Валовая добавленная стоимость – разность между выпуском товаров и услуг и промежуточным потреблением. Выпуск товаров и услуг – суммарная стоимость товаров и услуг, являющихся результатом экономической деятельности организации в отчетном периоде. Промежуточное потребление - стоимость потребленных товаров (за исключением потребления основного капитала) и потребленных рыночных услуг в течение отчетного периода с целью производства других товаров и услуг. В соответствии с методологией системы национальных счетов промежуточное потребление включает следующие элементы: материальные затраты (товары и материальные услуги), включая сырье и материалы, покупные комплектующие изделия и полуфабрикаты, работы и услуги производственного характера, выполненные другими организациями, топливо, электрическую энергию, тепловую энергию; оплату нематериальных услуг; командировочные расходы в части оплаты проезда к месту служебной командировки и обратно и расходы по найму жилого помещения; арендную плату; другие элементы промежуточного потребления.

Покупные материалы и услуги приобретаются в готовом виде, их создают поставщики и подрядчики, поэтому они не входят в добавленную стоимость. При этом все внутренние затраты фирмы (на выплату заработной платы, амортизацию основного капитала и т. д.), а также прибыль организации включаются в добавленную стоимость.

Валовая добавленная стоимость по видам экономической деятельности суммируется и участвует в расчете производственным методом валового внутреннего продукта страны.

- Добавленная стоимость с точки зрения налогообложения..., это та часть, тот минимум, который теоретически не скрыть от налога (НДС), каждый может проверить на своем предприятии! И фактически легко проверить правильно начислен налог на добавленную стоимость, ФОТ и все налоги на него это есть добавочная стоимость, которую нельзя компенсировать, Значит минимальная сумма налога на добавленную стоимость = (ФОТ + налоги начисленные на ФОТ). Эту величину можно уменьшать в конкретный временной интервал, но рано или поздно эту (скрытую) сумму придется уплатить, т.е. как снежный ком эта скрытая величина будет расти.....

См. также

Wikimedia Foundation . 2010 .

Смотреть что такое "Добавленная стоимость" в других словарях:

- (value added) Стоимость, добавленная товару или услуге при их прохождении по цепочке от места его первоначального приобретения, производства и т.д. до розничной продажи. Например, если производитель приобретает полуфабрикат, добавленная стоимость … Финансовый словарь

добавленная стоимость - Стоимость готовой продукции фирмы (компании) минус стоимость сырья, материалов, полуфабрикатов и других ресурсов, приобретенных у других компаний и использованных для ее изготовления. Д.с. применяется в качестве налоговой базы для одного из… … Справочник технического переводчика

- (value added) Стоимость, добавленная товару при его прохождении по цепочке от места его первоначального приобретения, производства и т.д. до розничной продажи. Например, если производитель приобретает полуфабрикат, добавленная стоимость будет… … Словарь бизнес-терминов

Добавленная стоимость - (стоимость, добавленная обработкой) 1. В системе национального счетоводства (см. Национальные счета) разница между стоимостью произведенных благ и услуг и стоимостью благ и услуг, которые были использованы в процессе производства (т … Экономико-математический словарь

Современная энциклопедия

Добавленная стоимость - (англ. additional cost) стоимость, добавленная в процессе производства товара; включает заработную плату с отчислениями на социальное страхование, амортизационные отчисления, прибыль … Энциклопедия права

Добавленная стоимость - (стоимость, добавленная обработкой), стоимость проданного продукта за вычетом стоимости изделий (материалов), купленных и использованных для его производства; равна выручке, включающей заработную плату, арендную плату, ренту, банковский процент,… … Иллюстрированный энциклопедический словарь

См. Стоимость добавленная Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

- (value added) Общие продажи фирмы минус покупки ресурсов у других фирм. Остаток предназначается для зарплаты работникам фирмы и выплаты прибыли ее владельцам. Национальный доход – это сумма добавленной стоимости всех предприятий в экономике… … Экономический словарь

Добавленная стоимость - разница между ценой товара на условиях франко завод и стоимостью использованных для его производства импортных сырья и материалов;... Источник: Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики… … Официальная терминология

Разница между стоимостью проданного организацией продукта (оказанных услуг) и материалов, затраченных на его производство; равна выручке. Включает эквивалент затрат на заработную плату, процент на капитал, ренту и прибыль. Этот показатель… … Юридический словарь

Книги

- Национальные интересы: приоритеты и безопасность № 14 (203) 2013 , Журнал освещает актуальные проблемы национальных интересов, приоритетные направления развития экономики, вопросы национальной безопасности России и регионов в различных сферах экономики,… Категория: Политика, политология Серия: Журнал «Национальные интересы: приоритеты и безопасность» 2013 Издатель: ФИНАНСЫ и КРЕДИТ , электронная книга (fb2, fb3, epub, mobi, pdf, html, pdb, lit, doc, rtf, txt)

- Как использовать анализ данных о добавленной стоимости для улучшения обучения школьников , Кеннеди Кейт , Питерс Мэри , Томас Майк , Книга посвящена объяснению, способам применения и интерпретирования технологии оценивания деятельности как образовательных институтов (региональных и муниципальных органов управления… Категория: Административное управление образованием Серия: Библиотека журнала "Вопросы образования" Издатель:

EVA (Economic Value Added) - экономическая прибыль - является одним из важнейших показателей в оценке производственной эффективности компании. Отражает экономическую добавленную стоимость. Показатель EVA обычно оценивается за один отчетный период (квартал, год, реже - месяц) и отражает экономическую прибыль после уплаты налогов, процентов по привлеченному и собственному капиталу (инвестированному за период).

Алгоритм расчета EVA

Чистая операционная прибыль NOPAT уменьшается на размер платы за использование собственного и привлеченного (заемного) капитала.Экономический смысл EVA заключается в том, что предприятие должно не только обеспечивать безубыточное функционирование (подробнее про расчет точки безубыточности), в том числе и окупаемость инвестиций, но и создавать дополнительную стоимость (школа классиков называет её добавочной стоимостью) .

Методы и формулы расчета EVA

На практике встречается множество способов расчета показателя EVA, приведем некоторые из них:EVA = (РЕНТ-WACC) * СОС = NOPAT - WACC*СОС

где,

РЕНТ - рентабельность инвестиций, рассчитывается РЕНТ = NOPAT/СОС;

WACC - средневзвешенная стоимость капитала;

СОС - собственные оборотные средства (capital employed) = всего активы - текущие обязательства.

В отчетах крупнейших российских компаний большую популярность завоевала формула, учитывающая показатель ROCE - рентабельность инвестированного капитала. Логика расчета EVA в этом случае проста - экономическая прибыль возникает лишь если компании удалось достичь рентабельность инвестированного капитала, превышающую средневзвешенную стоимость капитала.EVA = NOPLAT - НЗК = NOPLAT - IC * WACC

где,

NOPLAT - показатель чистой операционной прибыли;

НЗК - нормальные затраты капитала;

IC - объем инвестиций.

EVA = (ROCE - WACC) * IC = СПРЕД * IC

где,

СПРЕД (spread) - разница между ROCE и WACC.

Если СПРЕД > 0, то доходность компании превышает прогнозную доходность инвесторов (изначально задается исходя из стоимости капитала WACC).

Формула EVA Б. Стюарта

Все без исключения формулы и методики расчета экономической добавленной стоимости базируются на формуле Б. Стюарта , которая выглядит следующим образом:В целях максимизации точности расчета показателя EVA, Стюарт предложил использовать 164 корректировки показателей, но тем не менее, для упрощения управленческой отчетности применял только ряд наиболее весомых корректировок.EVA = NOPAT - WACC * IC

Модель EVA является одной из самых распространенных моделей в оценке стоимости предприятия. Именно оценка операционной деятельности за значительный временной период может дать наиболее точный результат в оценке компании. Предполагается установка нормативного целевого значения для отслеживания деятельности всех отделов предприятия. Оценка по EVA является транспарентной как для руководства компании, так и для её акционеров и кредиторов. Анализ показателя экономической добавленной стоимости по подразделениям способен выявить наиболее ценные и доходные для компании продукты, на которых стоит сосредоточить внимание и в которые направлять подавляющую часть инвестиционных средств.

Недостатки метода и модели EVA

Основным недостатком метода оценки экономической добавленной стоимости является расчет по множеству возможных формул (приведенных выше). Из за разницы в методиках расчета, мы не можем объективно сравнить по показателю EVA две компании, не зная, какая из методик расчета применялась при оценке показателя в каждой компании.Этапы внедрения модели управления EVA на предприятии

Этап 1. Первым делом составляется долгосрочная стратегия перспектив развития для компании. Анализируются альтернативные стратегии и выбирается наиболее привлекательная и соответствующая ситуации на рынке.Этап 2. Знакомство менеджеров с идеологией EVA . Ставится вектор на долгосрочные задачи, на рост показателя экономической добавленной стоимости. Отслеживается рациональность использования ресурсов по направлениям деятельности.

В целом нужно стремится чтобы рентабельность ROCE превышала стоимость WACC .

Этап 3. Разработка единой методики целеполагания и оценки результата по EVA . Формирование основных моделей и учет показателей участвующих в формировании экономической добавленной стоимости. Определяются методики расчета всех показателей, которые имеют множество формул расчета.

Этап 4. Внедрение в операционную деятельность. EVA включается в список показателей которые оцениваются в анализе операционной деятельности компании.

1. Добавленная стоимость как инструмент управления стоимостью бизнеса

Управление стоимостью компаний является одной из наиболее продуктивных современных концепций управления. Ведущие мировые компании успешно управляют стоимостью бизнеса в соответствии с системой стоимостно-ориентированного менеджмента (Value Based Management, VBM) , направленной на создание, повышение стоимости на основе ее оценки и мониторинга. Успешнее всего VBM реализуется в публичных открытых компаниях, где рост цены акций отражает положительную реакцию рынка на результаты развития бизнеса. Труднее управлять стоимостью закрытых компаний.

Увеличение стоимости бизнеса соответствует долгосрочным интересам его собственников и других заинтересованных сторон. Собственники компаний, управляющих своей стоимостью, повышают свое благосостояние, одновременно способствуя повышению благосостояния контрагентов компании. Взаимодействие с успешно развивающимися компаниями выгодно и потребителям, и работникам, и государству, и кредиторам — в условиях развитого рынка капитал неэффективно работающих компаний со временем перейдет к их более успешным конкурентам.

В процессе управления стоимостью компании основным критерием принятия управленческих решений выступает показатель стоимости. Величину стоимости при этом оценивают с применением различных моделей добавленной стоимости . Содержание добавленной стоимости определено в концепции остаточного дохода, основанной на представлении об «остаточной прибыли» (residual income), или добавленной стоимости, определяемой как разность между прибылью компании и затратами на привлечение капитала. Основные виды стоимости в концепции управления стоимостью называются добавленными и будут рассмотрены ниже.

В процессе управления стоимостью компании применимы следующие основные показатели стоимости:

2. Экономическая добавленная стоимость EVA: формулы расчета

Экономическая добавленная стоимость (EVA) — наиболее простой и распространенный показатель в системе управления стоимостью, разработанный Б.Стюартом и зарегистрированный компанией Stern Stewart & Co.

В базовом варианте экономическая добавленная стоимость может быть рассчитана по одной из следующих взаимосвязанных формул (1) и (2):

EVA t = EBIT t – WACC × IC (t-1) (1)

- где EVA t -

- EBIT t — прибыль до выплаты процентов и налогов, полученная за период t;

- IC (t-1) – инвестированный капитал на начало t-того периода по балансовой оценке.

Основные параметры формулы (1) участвуют в расчете показателя рентабельности инвестированного капитала ROI= EBIT / IC. Следовательно, EBIT = ROI×IC. Тогда EVA = ROI×IC – WACC×IC = (ROI – WACC) × IC. Таким образом, вторая формула расчета EVA:

EVA t = (ROI t – WACC) × IC (t-1) (2)

Основные факторы роста стоимости компании по модели экономической добавленной стоимости (EVA):

- увеличение прибыли (EBIT) при прежнем объеме капитала (IC),

- уменьшение в определенных пределах объем используемого капитала (IC) при прежнем уровне прибыли (EBIT),

- уменьшение расходов на привлечение капитала (WACC) при увеличении рентабельности инвестированного капитала (ROI).

Преимущества применения показателя экономической добавленной стоимости (EVA) :

- учитывает стоимость капитала (WACC) как средневзвешенное значение затрат на привлечение различных финансовых инструментов;

- может быть использован для оценки эффективности функционирования компании в целом и ее отдельных подразделений;

- основан на данных бухгалтерского учета о величине инвестированного капитала (IC), вследствие чего менее подвержен субъективизму. При этом для повышения обоснованности расчетов автор методики Б.Стюарт предложил вносить корректировки в величину бухгалтерской оценки инвестированного капитала. По мнению отдельных аналитиков, это приводит к снижению объективности расчетов.

Применение базовой модели экономической добавленной стоимости (EVA) позволяет оценить стоимость бизнеса с позиции всего инвестированного капитала (Enterprisevalue,EV) — путем суммирования:

- балансовой стоимости инвестированного капитала (IC)

- текущей (дисконтированной) стоимости EVA (экономической добавленной стоимости) прогнозного периода

- текущей (дисконтированной) стоимости EVA постпрогнозного периода

При этом разработчик концепции Б.Стюарт определяет необходимость внесения большого количества возможных поправок и корректировок величины чистой прибыли и балансовой стоимости инвестированного капитала.

В частности, в процессе управления стоимостью собственного компании в результат применения данной модели необходимо внести корректировки путем вычитания рыночной стоимости долгосрочного заемного капитала.

3. Модели Ольсона, Эдвардса-Белла-Ольсона (Edwards-Bell-Ohlson, EBO): формулы расчета

Модель Ольсона — модификация базовой модели экономической добавленной стоимости, генерируемой не всем инвестированным капиталом (как в базовой модели), а собственным (акционерным) капиталом компании.

Формулы расчета по модели Ольсона, представленные в формулах (3) и (4), аналогичны формулам базовой модели экономической добавленной стоимости (1) и (2):

- где EVA SI t -

- NI t –

- ROE t – рентабельность собственного капитала в период t

Применение модели Ольсона позволяет оценить стоимость бизнеса с позиции собственного капитала по формуле (6). Для сравнения рядом приведена формула (5) — расчета стоимости бизнеса с позиции всего инвестированного капитала (Enterprisevalue,EV).

- где V IC – стоимость компании с точки зрения всего инвестированного капитала;

- EVA t - экономическая добавленная стоимость, полученная за период t;

- WACC – средневзвешенная стоимость капитала;

- IC – величина инвестированного капитала на дату оценки по балансовой стоимости.V SI

- V SI - cтоимость компании с точки зрения собственного капитала;

- EVA SI t - экономическая добавленная стоимость, приходящаяся на собственный капитал и полученная за период t;

- NI t – чистая прибыль на долю акционеров (netincome), полученная за период t;

- r e – ставка дохода на собственный капитал;

- SI (t-1) – чистые активы компании на начало t-того периода по балансовой оценке.

Подставим выражение (4) в выражение (6) и предположим t=0 — т.е. стоимость компании рассчитывается на нулевой момент времени; тогда выражение (6) примет вид формулы (7):

Для целей практического применения уточняется горизонт планирования и выделяется прогнозный и постпрогнозный периоды. Для каждого года в течение прогнозного периода строятся прямые прогнозы доходов. На момент окончания прогнозного периода рассчитывается разность между рыночной и балансовой видами стоимости компании.

Таким образом, формула (7) для практического применения выглядит следующим образом:

Формулы (7) и (8) представляют собой модель ЕВО (модель Эдвардса-Белла-Ольсона) (Edwards-Bell-Ohlson EBO) или модель Ольсона (Джеймс Ольсон статьи 1990-1995гг.)

Базы фундаментальных показателей западных компаний содержат прогнозы рентабельности собственного капитала (ROE) на два следующих года; в этой связи отдельные авторы в процессе применения модели Ольсона предлагают ограничится двумя годами. Тогда формула (8) будет выглядеть следующим образом:

Таким образом, по модели Ольсона для определения стоимости компании необходимо спрогнозировать разницу (ROE – r e). Стоимость собственного капитала (r e) может быть рассчитана с применением или .

Рассчитайте по модели Ольсона стоимость бизнеса компании, балансовая стоимость чистых активов которой на дату оценки равна 100 ед. Ставка дохода на собственный капитал 15%. В 1-м году прогнозного периода планируется получить чистую прибыль в размере 25 ед. и направить на выплату дивидендов 5 ед. Во 2-м году прогнозного периода планируется рост рентабельности собственного капитала в 1,15 раза по сравнению с 1-м годом прогнозного периода.

Решение:

Балансовая стоимость чистых активов на конец первого года (SI 1), рассчитанная на базе балансовой стоимости чистых активов на дату оценки (SI 0 = 100 ед.), прибыли 1-го года прогнозного периода (25 ед.) и дивидендов, выплаченных в первом году (5 ед.), составила 120 ед. = 100+ 25- 5. Рентабельность собственного капитала в 1-м году ROE 1 =(25-5)/ 100=0,2; во 2-м году ROE 2 =0,2*1,15=0,23. Тогда по формуле (9) стоимость компании по модели Ольсона составит 160 ед.

Использованные источники:

Валдайцев C.B. Оценка бизнеса и управление стоимостью предприятия: Учеб. пособие для вузов. — М.: ЮНИТИ-ДАНА, 2001. — 720 с.

Косорукова И.В., Секачев С.А., Шуклина М.А. Оценка стоимости ценных бумаг и бизнеса (+ CD-ROM): учебное пособие. Университетская серия. – М.: Московская финансово-промышленная академия, 2011. – 672 с.

Оценка бизнеса: учебник / Под ред. А.Г. Грязновой, М.А. Федотовой. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2009. – 736 с.