Срок оплаты страховых взносов в 2017 году служит поводом для вопросов в связи с изменением порядка их администрирования. Все контрольные функции были переданы налоговикам, в связи с чем произошли перемены в отчетности, оформлении платежных документов. Из-за описанных нововведений не для всех стал ясен и вопрос о крайнем сроке осуществления расчетов по взносам.

Срок перечисления страховых взносов в 2017 году

Предельная дата расчетов по страховым взносам регламентируется положениями ст. 431 НК РФ. Согласно ей перечисление средств по взносам должно происходить не позднее 15-го числа месяца, идущего за месяцем их начисления. Для этой даты применяется стандартное правило переноса в случае, если она совпадает с нерабочим или праздничным днем. В подобной ситуации срок устанавливается на первый следующий рабочий день.

Порядок определения и перевода в бюджет сумм взносов по страхованию от несчастных случаев и профзаболеваний определен в законе «О социальном страховании» от 24.07.1998 № 125-ФЗ. По ним граничный срок расчетов также ограничен 15-м числом месяца, следующего за месяцем начисления.

ОБРАТИТЕ ВНИМАНИЕ! Вычисление и уплата страховых взносов производится без округлений с учетом копеек.

С 2017 года перечисление средств по обязательному страхованию производится через счета ФНС. Сумма облагаемой базы, размер вносов определяются исходя из выплат сотрудникам компании, по всем подразделениям, учитывая места нахождения работающих.

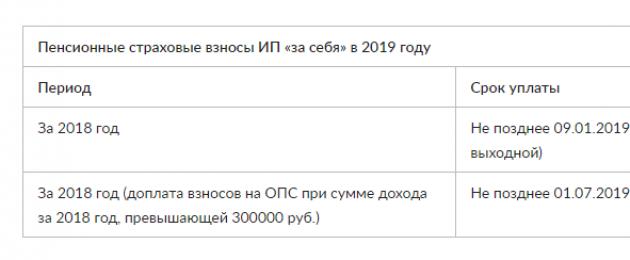

Для ИП, адвокатов, нотариусов и прочих самозанятых лиц предельный срок перечисления взносов устанавливается ст. 432 НК РФ. Для уплаты ими фиксированных платежей по пенсионному и медицинскому страхованию, а также дополнительных платежей в ПФР при доходах свыше 300 000 руб. установлены следующие предельно допустимые даты исполнения:

- фиксированная часть взносов уплачивается до 31 декабря расчетного периода;

- платежи в ПФР с доходов свыше 300 000 руб. - до 1 апреля года, следующего за отчетным.

Срок уплаты страховых взносов за январь 2017 года и срок сдачи отчетности за 1-й квартал

Все причитающиеся выплаты во внебюджетные фонды по итогам января 2017 года компании должны были произвести не позднее 15 февраля. Таким образом, это последний срок оплаты страховых взносов за январь 2017 года как по медицинскому, так и по социальному страхованию по ВНиМ. Кроме того, в этот же срок должны происходить расчеты по пенсионному обеспечению и страхованию от несчастных случаев и профессиональных заболеваний.

За 1-й квартал 2017 года работодатели должны будут отчитаться по взносам:

- в ФНС - в срок не позднее 2 мая 2017 года,

- в ФСС - в срок до 20 апреля на бумаге и до 25-го числа по ТКС.

Срок давности по страховым взносам с 2017 года при их переплате

В ходе исполнения всех обязательств с соблюдением срока перечисления страховых взносов в 2017 году у организации может появиться переплата по ним. При этом переплата может быть возвращена или зачтена в счет будущих перечислений по заявлению компании. Однако плательщик взносов не всегда вовремя узнает об излишне переведенных средствах, в связи с чем актуальным становится вопрос о сроке, в течение которого можно обратиться за возвратом излишка. На основании ст. 78 НК РФ он составляет 3 года со дня фактического перевода лишних сумм. Факт образования переплаты можно подтвердить на основании акта сверки, подписанного налоговыми органами, а вот выданная фискалами справка о наличии таких сумм в качестве доказательства приниматься не будет и не может служить в качестве документа о признании долга перед плательщиком.

Предельные сроки обращения контролирующих органов за недоимкой

Если рассматривать факт недоплаты взносов, то допустимая давность по ним определяется путем суммирования периодов всех мероприятий по взысканию. Так, с 2017 года порядок исчисления срока исковой давности в сфере выплат в пенсионный фонд, фонд медицинского и социального страхования регулируется положениями ст. 46 НК РФ. В частности, если сумма взносов погашена не полностью, то ФНС выставляет плательщику требование. На его выполнение по умолчанию отводится 8 суток, если иной срок не прописан в нем.

Игнорирование требования и непогашение долга в течение этого периода приводит к принудительному взысканию задолженности. Первоначально распоряжение о принудительном изъятии средств направляется в кредитное учреждение. Оно выписывается по окончании срока, отведенного на покрытие долга, и не позднее 2 месяцев начиная с этого дня. Если 2 месяца уже истекли, долги можно получить только по решению суда. Для обращения в судебные органы у ФНС есть 6 месяцев со дня завершения срока, установленного в требовании. Если он будет пропущен по объективным уважительным обстоятельствам, то допускается его восстановление.

СЛЕДУЕТ ОТМЕТИТЬ! Возможно, что остатков на счетах окажется недостаточно для покрытия образовавшегося долга, тогда возможно обращение взыскания на имущество должника.

Последнее решение принимается руководителем ИФНС или его заместителем и передается судебному приставу. На это ФНС отводится 12 месяцев. По завершении этого срока подобное решение может вынести только суд, обратиться в который по такому вопросу можно в течение 2 лет с момента окончания срока уплаты недоимки.

Срок давности по привлечению к ответственности - что это?

Однако не следует путать сроки исковой давности по взысканию долга и сроки давности по привлечению к ответственности за налоговое правонарушение. В последнем случае ФНС может наказать нарушителя в течение 3 лет с момента допущения нарушения.

ВНИМАНИЕ! По срокам давности по привлечению к ответственности существуют исключения, связанные с грубыми нарушениями ведения учета и неперечислением налогов и сборов в бюджет. Здесь срок отсчитывается ото дня, следующего за днем завершения налогового периода, в котором было допущено такое нарушение.

Также с 2017 года введен трехлетний срок исковой давности по привлечению к ответственности за нарушения, допущенные при ведении персонифицированного учета по пенсионному страхованию.

Порядок взыскания недоимки по взносам от несчастных случаев

Истребованием долгов по взносам по несчастным случаям и профзаболеваниям будет по-прежнему заниматься ФСС на основании закона № 125-ФЗ. В нем определяется механизм погашения недоимок за счет денежных ресурсов или имущества плательщика. Если вскрылся факт неуплаты, то ФСС отводится 3 месяца с момента обнаружения на то, чтобы выставить соответствующее требование. Если такой факт будет выявлен в ходе проверки - то 10 суток со дня ее окончания. Плательщик взносов обязан исполнить полученное требование в срок до 10 суток с момента его вручения. Если он этого не сделает, у ФСС есть 2 месяца на принудительное взыскание через банк или пристава-исполнителя.

Максимальный срок для привлечения плательщика к ответственности за нарушения на основании п. 1 ст. 26.27 закона № 125-ФЗ - также 3 года. Они исчисляются со дня совершения нарушения или дня, следующего за периодом его совершения.

***

Передача контрольных функций в области расчетов по взносам во внебюджетные фонды в ведение ФНС привела к многочисленным изменениям в порядке их перечисления, а также в сроках сдачи страховых взносов в 2017 году. Кроме того, изменился перечень отчетности по ним. Обязанность перечислять взносы установлена для всех ИП и компаний, включая их филиалы и представительства, если они осуществляют выплаты наемным сотрудникам. Однако взносы по травматизму и профзаболеваниям по-прежнему проходят через ФСС. Срок, отведенный для уплаты взносов, заканчивается 15-го числа месяца, следующего за отчетным, или в случае его совпадения с выходным или праздничным днем переносится на первый ближайший рабочий день.

В соответствии с действующими положениями законодательного регулирования предприятия и организации несут обязательство перечисления средств в страховые форды . Такой момент определяется исходя из положений ГК РФ, НК РФ и нормативных актов, указывающих на основные моменты, связанные с пенсионным страхованием.

Перечисление строго регламентируется установленными сроками, в случае пропуска которых предпринимателей и организации ожидают внушительные суммы штрафов. Важным также является момент выплаты таких взносов в случае закрытия предпринимательской деятельности, поскольку исключению из единого реестра юридических лиц или ИП предшествует погашение всех имеющихся задолженностей .

Положения законодательства РФ об уплате

С начала 2017 года НК РФ содержит в своем составе новую главу, которая отвечает за регулирование страховых взносов. Параллельно с ним отдельные моменты перевода средств содержит ФЗ №125 , регулирующий обязательное соц. страхование. Такие средства идут на страхование от несчастных случаев на производстве, а также профессиональных заболеваний, при условии наличия доказательств болезни и рода профессии.

Важным моментом является то, что платежи взносов регулирует именно ФНС, а под контролем ФСС осталось только страхование от несчастных случаев.

Если существует необходимость заранее определить то, какие именно сроки на календарный год будут сдвинуты, потребуется обратиться к статьям и ТК РФ. Они содержат четкий перечень тех дат, которые на государственном уровне признаются выходными днями. Кроме того, для облегчения решения такого вопроса можно руководствоваться производственным календарем РФ , согласно которому ежегодно определяется перенос праздничных дней, связанный с тем, что определенные даты попадают на выходные дни.

НК РФ содержит перечень установленных сроков на текущий год. Обратившись к таблице, которая содержит такие данные, юр. или физ. лицо имеют возможность точно определить конечные даты выплат .

Когда страховые взносы считаются уплаченными

Определяя конечный период перечисления необходимой суммы средств, также стоит учитывать один весьма важный момент. Взносы страхового характера могут считаться перечисленными в тот день, когда в банк было передано платежное поручение по перечислению страхового взноса. Такая ситуация существенно упрощает необходимость определять, какое количество дней может пройти между моментом начисления средств и их поступлением на счет как, к примеру, происходит при погашении долговых обязательств.

Таким образом плательщику важно успеть сообщить о необходимости выплаты, остальные моменты, связанные с движением денежных средств, являются не существенными. Не стоит при переводе средств также забывать о том, что сумма к выплате, согласно пункту 5 статьи 431 НК РФ , считается без округления и указывается в рублях вместе с копейками .

Штрафы и ответственность за неуплату

В ситуациях, когда в указанный законодательством срок положенного перечисления средств не происходит, последствия могут быть следующими :

- выставление требования к плательщику, которое должно быть исполнено в срок 8 дней;

- при условии отсутствия денег в течение 8 дней недоимка уже будет взыскиваться в принудительном порядке (для этого решение о принудительном взыскании направляется в банк);

- при условии отсутствия перечислений в течение последующих 2 месяцев дело может быть передано в суд (такое действие со стороны налоговых органов должно быть осуществлено в течение 6 последующих месяцев);

- при условии отсутствия средств для покрытия долгов на денежных счетах может быть принято решение относительно того, чтобы взыскать деньги посредством имущества или наличных денежных средств (важным моментом является то, что такое решение может быть принято руководителем налоговой инспекции в течение одного года с момента неуплаты).

Несение ответственности за неуплату взносов относится только к текущим перечислениям – авансовые платежи не учитываются . Штраф, который может быть начислен, составляет 20% от величины недоимки. Если инспекторами будет доказано, что неуплата является умышленной, в такой ситуации штраф может вырасти до величины в 40%.

Дополнительно может рассматриваться вопрос о привлечении к административной ответственности, которая вполне может параллельно существовать с налоговой. То есть кроме штрафа за недоимку накладывается еще одна мера взыскания. Она может применяться по отношению к руководителю организации и главному бухгалтеру и составлять от 2000 до 3000 рублей .

Если же будет доказано, что невыплата страхового взноса является следствием совершенного преступления, может быть заведено уголовное дело по статьям и УК РФ.

Порядок при закрытии ИП

В случае прекращения предпринимательской деятельности следует очень внимательно относиться ко всем моментам, связанным с перечислением налогов и страховых взносов. При этом важно учитывать тот факт, что пенсионные и медицинские взносы «за себя» рассчитываются только за период осуществления деятельности до момента ее прекращения .

Средства должны быть переведены на счет не позднее 15 календарных дней с того момента, как ИП будет снято с учета в органе налоговой службы.

Итак, перечисление страховых взносов – прямая обязанность ИП и юридических лиц , которая возникает с момента начала их деятельности. Перевод средств должен осуществляться строго до окончания установленного НК РФ периода. В случае, если сроки будут пропущены, предпринимателя ожидает штраф и, при определенных условиях, привлечение к административной или уголовной ответственности.

Подробная схема по уплате фиксированных взносов ИП «за себя» представлена ниже на видео.

Не позднее 16 октября организации, ИП и физлица должны уплатить в ФНС России страховые взносы на обязательное социальное, пенсионное, медицинское страхование за сентябрь 2017 года (). Об этом напоминает и наш , который мы рекомендуем сохранить в закладки, чтобы не пропустить и другие сроки уплаты налогов и сборов, а также представления налоговых деклараций и расчетов.

Напомним, что плательщиками страховых взносов по данному виду страхования являются организации, ИП, а также физлица, не являющиеся ИП, производящие выплаты и иные вознаграждения физлицам ().

Кроме того, до 16 октября включительно страхователи, осуществляющие страхование работников от несчастных случаев на производстве и профессиональных заболеваний, должны уплатить страховые взносы в ФСС России за сентябрь 2017 года (п. 4 ст. 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ " "; далее – Закон № 125-ФЗ).

Отметим, что страхователем по данному виду страхования является юрлицо любой организационно-правовой формы, в том числе иностранная организация, осуществляющая свою деятельность на территории РФ и нанимающая здесь граждан РФ, либо физлицо, нанимающее лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний ().

В то же время обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат ():

- физлица, выполняющие работу на основании трудового договора, заключенного со страхователем;

- физлица, осужденные к лишению свободы и привлекаемые к труду страхователем;

- физлица, выполняющие работу на основании гражданско-правового договора, предметом которого являются выполнение работ или оказание услуг, договора авторского заказа, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы ().

В 2017 году нам впервые предстоит перечислять страховые взносы не в фонды, а в налоговые инспекции и туда же сдавать по ним отчетность. Вместо ПФР и ФСС обязанности администратора взносов переходят к налоговой службе , для этого была принята новая глава Налогового кодекса , которая совсем скоро, 1 января 2017 года, вступит в силу.

О том, какими будут порядок и сроки уплаты страховых взносов в 2017 году, расскажем в этом материале.

Страховые взносы 2017

Главное новшество для страхователей в 2017 году – переход к ФНС контроля за страховыми взносами. Налоговый кодекс пополнился новой главой 34, регулирующей начисление и уплату всех страховых взносов, кроме «травматизма». Ранее действовавший закон № 212-ФЗ о страховых взносах прекратит свое действие с 01.01.2017 г., но практически все его положения перенесены в новые статьи НК РФ.

Наряду с прежними тарифами и порядком начисления, без изменений продолжат действовать и сроки уплаты страховых взносов. Но перечисление нужно будет делать уже не во внебюджетные фонды, а на счета своей налоговой инспекции.

Срок уплаты взносов в ПФР и ФСС для работодателей

До 2017 года страхователи перечисляли в ПФР как платежи на обязательное пенсионное страхование (ОПС), так и на медицинское (ОМС). В ФСС отправлялись взносы на случай нетрудоспособности и материнства. В новом году эти виды взносов предстоит уплачивать в налоговую инспекцию, а перечисление в фонды отменяется.

Организации и ИП-работодатели должны платить взносы за работников ежемесячно. В 2017 году начисленные за текущий месяц страховые взносы должны быть перечислены плательщиком не позднее 15 числа следующего месяца (п. 3 ст. 431 НК РФ). Как видим, в ФСС и в ПФР срок уплаты был аналогичным и в 2016 году.

Продолжит действие и правило переноса: если последний день срока уплаты выпал на выходной или праздничный день, то срок передвигается на ближайший к нему следующий рабочий день (п. 7 ст. 6.1 НК РФ). С учетом сказанного, в 2017 году помесячный график уплаты страховых взносов будет следующим:

|

Месяц начисления взносов |

Крайний срок для уплаты взносов |

|

Декабрь 2016 |

|

|

Январь 2017 |

|

|

Февраль 2017 |

|

|

Апрель 2017 |

|

|

Август 2017 |

|

|

Сентябрь 2017 |

|

|

Октябрь 2017 |

|

|

Ноябрь 2017 |

|

|

Декабрь 2017 |

Когда организация или ИП с работниками прекращают свою деятельность, они должны представить в ИФНС Расчет по страховым взносам (форма по КНД 1151111) с начала года по дату его представления. На уплату задолженности по взносам, согласно этого Расчета, дается 15 календарных дней со дня его подачи (п. 15 ст. 431 НК РФ). Такой же срок уплаты взносов действует для физлиц – глав КФХ, прекративших деятельность (п. 4 ст. 432 НК РФ).

Перечислять обязательные взносы в 2017 году нужно, как и прежде - отдельными платежками через свой расчетный счет в банке, но уже с указанием новых КБК и реквизитов инспекции ФНС.

Сроки уплаты страховых взносов для ИП

Все предприниматели, как использующие труд работников, так и работающие в одиночку , обязаны перечислять страховые взносы на ОПС и ОМС в фиксированном размере. Это взносы ИП «за себя», которые он платит помимо взносов за работников, если таковые у него есть.

Взносы ИП рассчитываются из размера минимальной оплаты труда, актуального на 1 января отчетного года, и на них не влияет налоговый режим, в рамках которого работает предприниматель. В 2016 году ИП платят за себя 23 153,33 рубля, из которых:

- 19 356,48 руб. – пенсионный взнос,

- 3796,85 руб. – взнос на медстрах.

Крайний срок уплаты взносов в ПФР – последний день года, за который они начислены, т.е. 31 декабря, причем их можно платить на протяжении всего года. Это может быть единовременный платеж на всю сумму сразу, или уплата равными частями раз в квартал, месяц, либо как-то иначе, как сочтет нужным сам предприниматель. Для забывчивых ИП есть хорошая новость - поскольку 31 декабря в этом году совпало с субботой, то последний день уплаты фиксированных сумм за 2016 год сдвигается на 9 января 2017 года. Но будьте внимательны: с 1 января 2017 года делать страховые платежи нужно уже не в фонды, а в налоговую, соответственно, по новым КБК и реквизитам.

Страховые взносы 2017 года будут рассчитаны из МРОТ, действующего на 01.01.2017 . Эта сумма равна 7500 рублей, а сумма годового фиксированного взноса составит 27 990,00 рублей, из них:

- 23 400,00 руб. – пенсионные отчисления,

- 4590,00 руб. – отчисления на ОМС.

Последний день перечисления фиксированных взносов 2017 года тоже будет перенесен на первый послепраздничный рабочий день 2018 года, поскольку 31 декабря в 2017 году – воскресенье.

Для ИП, которые получили за год более 300 000 рублей дохода, помимо фиксированного пенсионного взноса нужно уплатить 1% взноса дополнительного. Он начисляется только на доход, превышающий 300000 рублей. Срок уплаты ПФР допвзноса установлен 1 апреля следующего года. Этот день совпал с субботой в 2017 году, поэтому крайняя дата для уплаты взноса за 2016 год перенесена на 3 апреля 2017 года.

Если предприниматель в 2017 году решит прекратить свой бизнес, то срок перечисления страховых взносов «за себя», как и прежний срок уплаты страховых взносов в ПФР, составит 15 календарных дней со дня снятия его с учета в качестве плательщика (п. 5 ст. 432 НК РФ).

Отправить фиксированные взносы в бюджет ИП может платежными поручениями с расчетного счета, а при его отсутствии – уплатить взносы наличными с помощью квитанции по форме № «ПД-4сб налог» . Если предприниматель заработал не более 300 000 рублей, ему предстоит заполнить два платежных документа, если лимит дохода превышен, платежных поручений, или квитанций будет три. Это связано с тем, что для каждого вида взноса указывается свой КБК.

Сроки уплаты страховых взносов в ФСС на «травматизм»

Изменения 2017 года не коснутся взносов, уплачиваемых на страхование от НС на производстве и профзаболеваний. Здесь все останется так же, как и в 2016 году:

- Не изменится размер тарифов, они будут начисляться согласно закона от 22.12.2005 № 179-ФЗ.

- «Травматические» страховые взносы по-прежнему будут начисляться в порядке, установленном законом от 24.07.1998 № 125-ФЗ.

- Отчетность по взносам на «травматизм» нужно, как и прежде, сдавать в свое отделение ФСС.

- Администрирование взносов на «травматизм» к налоговикам не переходит, поэтому перечислять взносы нужно в Фонд соцстраха по реквизитам, действовавшим в 2016 году.

- Срок оплаты страховых взносов на «травматизм» тоже остается прежним: ежемесячно, до 15 числа месяца, следующего за расчетным, включительно (п.4 ст. 22 закона № 125-ФЗ).

- Совпадение последнего дня для перечисления с выходным днем или праздничным нерабочим, влечет перенос крайнего срока перечисления взносов на следующий за ним будний день.

Итак, в части сроков уплаты страховых взносов на соцстрах, ОПС, ОМС, а также на «травматизм» никаких новшеств в 2017 году не ожидается. При этом изменятся платежные реквизиты и КБК для уплаты всех видов страховых платежей, кроме взносов в ФСС на «травматизм».

Организациям и предпринимателям нужно быть внимательнее, уплачивая взносы, начисленные за декабрь 2016 года – делая перечисление в декабре, следует применять реквизиты внебюджетных фондов и КБК 2016 года , а если уплата взносов производится в январе 2017, то указываются реквизиты ИФНС и новые КБК, действующие в 2017 году.

Срок уплаты страховых взносов в 2017-2018 годах — вопрос, не теряющий своей актуальности, особенно в свете произошедшей с 2017 года смены администратора большинства взносов. Соответственно, перемены произошли в отчетности по взносам, в оформлении платежек на их уплату. А есть ли перемены в сроках уплаты взносов, каковы вообще эти сроки? Разберем в статье.

Сроки перечисления страховых взносов в 2017-2018 годах

Сроки уплаты страховых взносов на обязательные пенсионное и медстрахование, а также социальное страхование на случай нетрудоспособности и материнства для работодателей, производящих выплаты сотрудникам, с 2017 года установлены ст. 431 НК РФ. Согласно тексту п. 3 этой статьи взносы, посчитанные за календарный месяц, как и ранее, надлежит уплатить не позднее 15-го числа месяца, идущего за тем, за какой эти взносы были посчитаны. При этом если 15-е число — красный день календаря, то крайний день перевода взносов в налоговые органы — первый рабочий, идущий за ним.

Правила расчета и уплаты взносов на страхование от несчастных случаев на производстве и профзаболеваний отражены в законе «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ. Согласно ему посчитанные по страховому тарифу суммы должны быть переведены в ФСС также не позже 15-го числа последующего месяца. Страховые взносы рассчитываются и платятся в рублях и копейках.

ВАЖНО! С 2017 года организации и обособленные подразделения, осуществляющие выплаты сотрудникам, переводят страховые взносы (кроме платежей на травматизм) в инспекции ФНС. Величины взносов, перечисляемых организацией и ее обособленным подразделением, определяются из сумм, выплаченных работникам по месту нахождения.

Что касается ИП, не имеющих работников, а также нотариусов и адвокатов, занимающихся частной практикой, то сроки уплаты взносов за себя для них с 2017 года устанавливает ст. 432 НК РФ. Такие налогоплательщики платят фиксированные суммы на обязательное пенсионное и медицинское страхование, а также взносы на пенсионное страхование, рассчитанные с дохода свыше 300 000 руб., исходя из следующих сроков:

- фиксированные суммы за год - не позже 31 декабря текущего года;

- взносы, рассчитанные с дохода сверх 300 000 руб. — до 01 апреля года, идущего за расчетным.

Подробнее об обязательных платежах по взносам, осуществляемых ИП, читайте .

О правилах заполнения платежек по взносам читайте в статье .

Срок давности по страховым взносам с 2017 года

У работодателя, уплачивающего взносы, может образоваться переплата, которую он вправе вернуть на свой банковский счет или засчитать за текущие платежи, подав соответствующее заявление. Плательщик взносов может не сразу узнать о наличии у него такой переплаты. Встает вопрос: имеется ли срок давности для возврата переплаты по страховым взносам?

Безусловно, есть. Согласно ст. 78 НК РФ он составляет 3 года. Отсчитывать его нужно со дня уплаты излишних сумм. При этом выданная налоговым органом справка о состоянии расчетов по налогам и сборам не подтверждает факта признания переплаты, а, например, подписанный с двух сторон акт сверки может служить подобного рода доказательством, по крайней мере, для суда.

Ознакомиться со способами выявления переплаты по налогам, причинами образования переплаты, порядком зачета и возврата, нюансами, его сопровождающими, можно .

Что касается срока давности по недоимке, он исчисляется сложением сроков, установленных для «взыскательных» процедур. С 2017 года регламент сбора недоимки по страховым взносам на ОПС, ОМС и соцстрахование в связи с нетрудоспособностью и материнством регулируется НК РФ (ст. 46).

Так, в случае неуплаты взносов в срок налоговая служба выставляет плательщику требование (ст. 69 НК РФ). Оно должно быть исполнено в 8-дневный срок, если более длительный не указан в самом требовании.

Если в указанный срок уплаты не происходит, недоимка взыскивается в принудительном порядке. Сначала налоговики направляют решение о взыскании в банк. Решение принимается по истечении срока, установленного в требовании на уплату, но не позднее 2 месяцев от него. Если 2-месячный срок пропущен, то недоимка может быть взыскана только через суд. Заявление в суд должно быть подано налоговыми органами в 6-месячный срок после истечения срока, установленного в требовании на уплату. Если этот срок был пропущен по уважительной причине, то суд имеет право восстановить срок подачи заявления.

Если денежных средств на счетах не хватает, налоговики могут принять решение о взыскании недоимки за счет имущества или наличных денежных средств в пределах сумм требования. Решение принимается руководителем налоговой инспекции или его замом и передается для осуществления судебному приставу-исполнителю. Такое решение должно быть принято в течение года. После — только с заявлением в суд, на его подачу отведено 2 года с момента окончания срока уплаты, указанного в требовании.

ВАЖНО! Срок давности на взыскание недоимки следует отличать от срока давности привлечения к ответственности за налоговые правонарушения. Последний определен п. 1 ст. 113 НК РФ и равен 3 годам. Исчисление его происходит со дня совершения нарушения. Исключениями являются грубое нарушение правил учета и неуплата налогов и взносов в бюджет. По данным исключениям срок давности исчисляется со дня, следующего за окончанием соответствующего налогового периода.

Взысканием недоимки по страховым взносам на несчастные случаи и профзаболевания в 2017-2018 годах будет продолжать заниматься ФСС, опираясь на закон 125-ФЗ. Ст. 26.6 и 26.7 этого документа устанавливают порядок взыскания недоимки как за счет денежных средств страховщика, так и за счет его имущества. При определении недоимки ФСС должен направить требование в течение 3 месяцев со дня обнаружения недоимки, а в случае проверки — в течение 10 дней со дня решения по ней. Страховщик должен исполнить требование в течение 10 дней с момента получения, если иное не установлено в требовании. В противном случае Фонд должен не позднее 2 месяцев направить решение о списании необходимых средств в банк страховщика или принять решение о взыскании сумм через пристава-исполнителя за счет имущества. П. 1 ст. 26.27 закона 125-ФЗ по аналогии со ст. 113 НК РФ говорит о невозможности привлечения к ответственности за совершенное противоправное деяние в сфере страхования от несчастных случаев, если прошло более 3 лет со дня его совершения или дня, следующего за периодом, в котором оно было совершено, до дня вынесения решения.

ВАЖНО! С 2017 года установлен 3-летний срок давности с целью привлечения к ответственности за нарушение в сфере индивидуального учета страховых лиц для пенсионного обеспечения.

Узнать срок давности по транспортному налогу для физических лиц можно в статье .

Итоги

После перехода административных функций по страховым взносам в налоговые органы изменился порядок уплаты взносов, переданных под контроль ФНС, но не сроки платежей. Платить взносы на медстрахование и пенсионное обеспечение, а также взносы, перечисляемые в связи с материнством и нетрудоспособностью, с 2017 года нужно в налоговую инспекцию организации или ее обособленное подразделение, если оно уполномочено на выплату доходов физлицам. Взносов на травматизм перемены 2017 года не коснулись. Их, как и ранее, перечисляют в ФСС. Срок уплаты для всех взносов — 15-е число следующего месяца или первый рабочий день за 15-м числом, в случае если этот день оказался выходным.