Как провести реализацию товара на экспорт в 1С 8.3 и подтвердить нулевую ставку НДС

Предположим, организация ООО «ОПТИКА» 04.07.2016г. приобрела у поставщика ООО «Снабжение» 5 штук телескопов 458/1900 на общую сумму 2 065 000,00 руб., в т.ч. НДС 315 000,00 руб., для последующей реализации на экспорт.

Организация ООО «ОПТИКА» согласно договору:

- 07.2016г. отгрузила иностранному покупателю «TECNO» телескоп 458/1900 в количестве 3 штук на общую сумму 19 050,00 USD;

- 07.2016г. отгрузила покупателю ТОО «ВЕСНА» телескоп 458/1900 в количестве 2 штук на общую сумму 800 000,00 руб.

Согласно условиям договора:

- Покупатель «TECNO» перечислил аванс в размере 50% от общей стоимости товара;

- Покупатель ТОО «ВЕСНА» перечислил аванс в размере 300 000,00 руб.

После получения товара:

- Покупатель «TECNO» 03.08.2016г. расплатился полностью с поставщиком;

- Покупатель ТОО «ВЕСНА» 11.08.2016г. расплатился полностью с поставщиком.

Шаг 1. Настройка учета НДС

Настраиваем ведение учета НДС в 1С 8.3: раздел Главное – Настройки – Налоги и отчеты , как показано на рисунке:

Шаг 2. Настройка параметров учета

Учет сумм НДС по приобретенным ценностям: переходим в раздел Администрирование – Настройки программы – Параметры учета – гиперссылка Настройка плана счетов – гиперссылка По контрагентам, счетам-фактурам полученным и способам учета , настраиваем как показано ниже на рисунке:

Шаг 3. Приобретение товара у поставщика

Создадим документ Поступление (акт, накладная) в разделе Покупки – Покупки – Поступление (акт, накладная) .

Заполним шапку документа:

- В строчке Расчеты указываем счет 60.01, счет 60.02, зачет аванса автоматически, НДС сверху;

- Остальные строчки заполняем, как показано ниже на рисунке.

- В колонке Номенклатура указываем наименование товара;

- В колонке Количество указываем количество приобретаемого товара;

- В колонке %НДС указываем ставку НДС;

- В колонке Цена указываем цену приобретения товара;

- Колонки Сумма, НДС, Всего рассчитываются автоматически;

- В колонке Счет учета вводим счет 41.01;

- В колонке Счет учета НДС указываем счет 19.03;

- В колонке Способ учета НДС указываем Принимается к вычету (согласно п.10 ст.165 НК РФ в ред. закона № 150-ФЗ);

- Используя гиперссылку Зарегистрировать, создадим документ Счет-фактура полученный:

Результат движения документа:

![]()

Откроем документ Счет-фактура полученный в разделе Покупки – Покупки – Счета-фактуры полученные , который сформировали на основании документа Поступление (акт, накладная). Данный документ заполняется автоматически:

Следует учесть, что в строчке Код вида операции указан код 01. Если товар приобретен из стран ЕАЭС, то в строчке Код вида операции вводим код 19:

Движение документа после проведения:

Шаг 4. Регистрация счета-фактура полученного по приобретенным товарам

Создадим документ Формирование записей книги покупок в разделе :

Документ заполним автоматически, применив кнопку Заполнить:

Проводки, полученные после проведения документа:

Сформируем Книгу покупок в разделе Покупки – НДС – Книга покупок :

Шаг 5. Выписываем счет на оплату покупателю «TECNO»

Создадим документ Счет покупателю в разделе :

- В строчке Договор указываем договор поставки заключенный с покупателем. Образец договора показан на рисунке:

Шапку документа заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке % НДС указываем 0%;

Шаг 6. Поступление аванса от покупателя «TECNO»

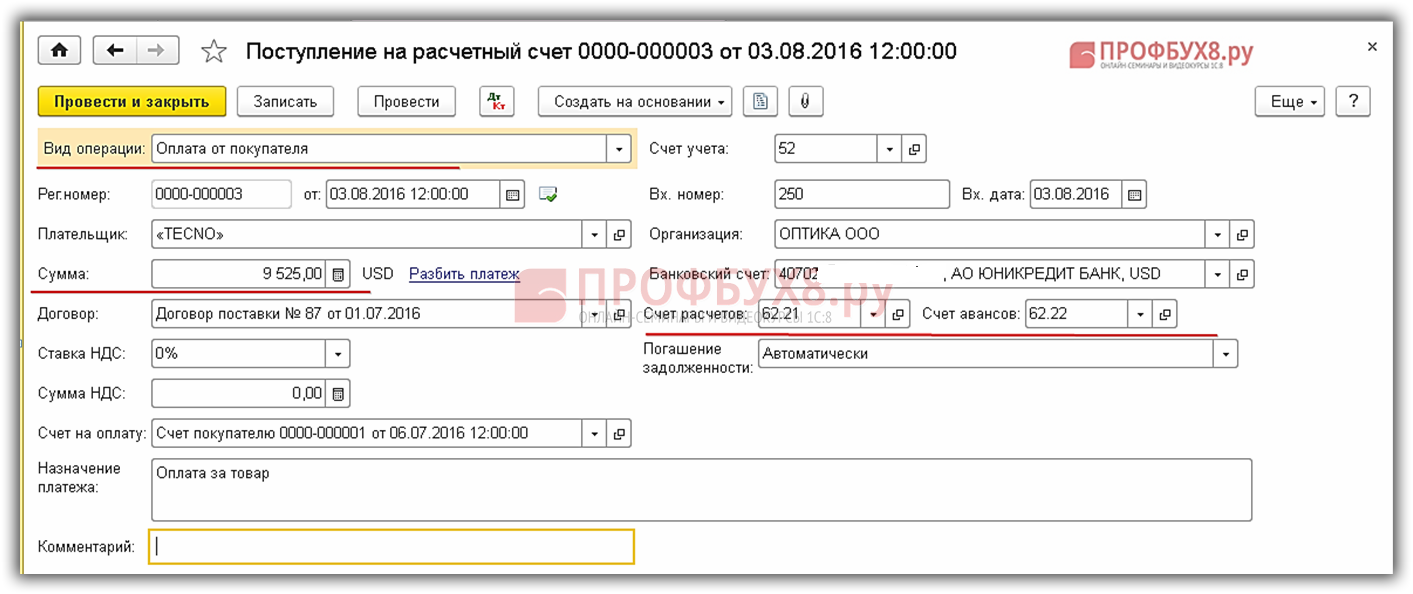

На основании документа Счет на оплату в разделе Продажи – Продажи – Счета покупателям, сформируем документ Поступление на расчетный счет:

сумму аванса 19 050,00 * 50 / 100 = 9 525,00 USD:

Посмотрим проводки, полученные после проведения документа:

- Сумму поступившего аванса видим в рублях: 9 525,00 * 64,6304 = 615 604,56 руб.

- Курс валюты на 07.07.2016г.: 1$ = 64,6304 руб.:

![]()

Шаг 7. Отгрузка товара покупателю «TECNO»

Продажи – Продажи .

Заполним шапку документа:

- В строчке Банковский счет указываем валютный счет организации;

- В строчке Расчеты указываем счет 62.21, счет 62.22, зачет аванса автоматически;

- В строчке Цены в документе указываем курс валюты на день реализации;

- Остальные поля шапки заполняем, как показано ниже на рисунке:

Заполним табличную часть документа:

- В колонке Счет учета указываем счет 41.01;

- В колонке Счет доходов указываем счет 90.01.1;

- Остальные колонки заполняем, как показано на рисунке.

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

Проводки, полученные после проведения документа, рассмотрим более подробно:

- Первая проводка Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости проданного товара (3 * 350 000,00);

- Вторая проводка Дт 62.22 Кт 62.21 показывает сумму зачтенного аванса покупателя (9 525,00 * 64,6304);

- Третья проводка Дт 62.21 Кт 90.01.1 показывает общую сумму реализации в рублях (9 525,00 * 64,2488 + 9 525,00*64,6304).

В соответствии с абз.3 п.9 ПБУ 3/206 и ст.316 НК сумма реализации в бухгалтерском учете и в налоговом учете отражается в рублях по курсу ЦБ на дату отгрузки:

На рисунке видим, что:

- В колонке Вид движения указывается Приход для формирования книги продаж;

- В колонке Сумма без НДС указана сумма в рублях по курсу ЦБ РФ на дату отгрузки товаров (19 050,00 * 64,2488), согласно п.3 ст.153 НК РФ:

Откроем счет-фактуру в разделе Продажи – Продажи – Счета-фактуры выданные , который был сформирован на основании документа Реализация (акт, накладная). Данный документ заполняется автоматически.

Согласно п.7 ст.169 НК РФ, сумма в счете-фактуре может быть отражена в иностранной валюте:

Шаг 8. Поступление оплаты за реализованный товар от покупателя «TECNO»

На основании документа Счет на оплату: раздел Продажи – Продажи – Счета покупателям , формируем документ Поступление на расчетный счет:

Проводки, полученные после проведения документа, рассмотрим более подробно. Курс валюты ЦБ РФ на день оплаты 03.08.2016г. – 1$ = 66,8816:

- Первая проводка Дт 62.21 Кт 91.01 показывает курсовую разницу на дату отгрузки и на дату оплаты (9 525,00 * 66,8816 – 9 525,00 * 64,2488);

- Вторая проводка Дт 52 Кт 91.01 показывает курсовую разницу в результате перерасчета на валютном банковском счете в USD (9 525,00 * 66,8816 – 9 525,00 * 64,6304);

- Третья проводка Дт 52 Кт 62.21 показывает сумму оплаты в рублях (9 525,00 * 66,8816):

Шаг 9. Выписываем счет на оплату покупателю ТОО «ВЕСНА»

Создадим документ Счет покупателю в разделе Продажи – Продажи – Счета покупателям :

- В строчке Контрагент указываем наименование покупателя;

- В строчке Договор указываем договор поставки, заключенный с покупателем. Образец договора показан на рисунке:

Шапку документа заполняем, как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Наименование указываем наименование товара, которое реализуем;

- В колонке Количество указываем количество реализуемого товара;

- В колонке Цена указываем цену реализации;

- В колонке % НДС указываем нулевую ставку НДС;

- Колонки Сумма и Всего рассчитываются автоматически:

Шаг 10. Поступление аванса от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату сформируем документ Поступление на расчетный счет.

Документ Поступление на расчетный счет: раздел Банк и касса – Банк – Банковские выписки – Поступление , заполняется автоматически. В строчке Сумма указываем сумму аванса. В нашем примере аванс равен 300 000,00 руб.:

Проводки, полученные после проведения документа:

Согласно ст.154 НК РФ и п.1 ст.164 НК РФ сумма аванса, которая облагается по налоговой ставке 0%, не включается в налоговую базу. Следовательно, продавец имеет право не составлять счет-фактуру.

Шаг 11. Отгрузка товара покупателю ТОО «ВЕСНА»

Создадим документ Реализация (акт, накладная) в разделе Продажи – Продажи .

Заполним шапку документа:

- В строчке Расчеты указываем счет 62.01 и счет 62.02, зачет аванса автоматически;

- Остальные строчки заполняем как показано ниже на рисунке.

Заполним в документе табличную часть:

- В колонке Номенклатура указываем наименование товара. Образец создания карточки показан на рисунке:

- Остальные колонки заполняем как показано ниже на рисунке;

- Используя гиперссылку Выписать счет-фактуру, формируем документ Счет-фактура выданный:

Проводки, полученные после проведения:

- Первая проводка: Дт 90.02.1 Кт 41.01 показывает общую сумму себестоимости продукции;

- Вторая проводка: Дт 62.02 Кт 62.01 показывает сумму зачисленного аванса покупателя;

- Третья проводка: Дт 62.01 Кт 90.01.1 показывает общую сумму реализации:

Результат движения документа:

Откроем документ Счет-фактура выданный, используя гиперссылку на созданный документ. Данный документ заполняется автоматически:

Согласно пп.15 п.5 ст.169 НК РФ в ред. Закона №150-ФЗ с 01.07.2016г. в счете-фактуре выданный указываем код видов товаров в соответствии с ТН ВЭД.

Так как не было изменений в форме и правилах заполнения счета-фактуры выданный (постановление Правительства РФ от 26.12.2011г. №1137), код ТН ВЭД выводится в графе 1, через запятую после наименования товара:

Шаг 12. Поступление оплаты за реализованный товар от покупателя ТОО «ВЕСНА»

На основании документа Счет на оплату создаем документ Поступление на расчетный счет. Раздел Банк и касса – Банк – Банковские выписки – Поступление , заполняется автоматически. В строчке Сумма указываем оставшуюся сумму. В нашем примере 500 000,00 руб.:

Проводки, полученные после проведения документа:

Шаг 13. Подтверждение применения нулевой ставки НДС

Создадим документ Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС :

Для заполнения таблицы документа применим кнопку Заполнить.

Обратите внимание, что в колонке Событие указывается Подтверждена ставка 0%:

На рисунках видим какие записи делаются в регистрах после проведения документа в 1С 8.3:

НДС по реализации 0%:

НДС с Продажи :

Шаг 14. Книга продаж

Сформируем Книгу продаж в разделе Отчеты – НДС – Книга продаж или раздел Продажи – НДС – Книга продаж :

Шаг 15. Декларация по НДС

Создадим документ Декларация по НДС в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты :

После выбора отчета появиться дополнительное окно. Образец заполнения показан на рисунке:

Используя кнопку Создать, сформируем отчет. Порядок заполнения налоговой декларации по НДС, утвержден приказом ФНС России от 29.10.2014г. №ММ-7-3/558.

По отчету видим, что заявленная к вычету сумма НДС указана в разделе 3 по строчке 120 и совпадает с суммой указанной в Книге покупок:

По отчету видим, что сумма, указанная в разделе 4 по строчке 020 (Налоговая база), совпадает с суммой указанной в Книге продаж:

Шаг 16. Проверка счета 19

Сформируем оборотно-сальдовую ведомость по счету 19 в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету . По отчету видим, что счет 19 закрыт:

Разобраться с тем, где какие документы и справочники находятся, какие действия программа предпринимает автоматически, а какие вам придется делать самостоятельно, как настроить программу «под себя», какой порядок оформления документов и регламентной отчетности действует в 1С 8.3 – Вам поможет наш . Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье:

Федеральный закон № 150-ФЗ от 30.05.2016 внес ряд изменений в главу 21 Налогового кодекса Российской Федерации. Все внесенные изменения касаются применения нулевой ставки НДС. Появилось новое понятие - «сырьевой товар». В соответствии с п. 10 ст. 165 НК РФ к сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них. Коды видов перечисленных товаров, в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, определяются Правительством Российской Федерации. Самое главное изменение внесено в ст. 172 НК РФ. Пункт 3 данной статьи дополнен абзацем следующего содержания: «Положения настоящего пункта не распространяются на операции по реализации товаров, указанных в подпункте 1 (за исключением сырьевых товаров) и подпункте 6 пункта 1 статьи 164 настоящего Кодекса». Таким образом, особый порядок принятия к вычету входящего НДС применяется теперь только при отгрузке по нулевой ставке НДС сырьевых товаров. При отгрузке иных товаров применяется обычный порядок. Изменения вступили в силу с 01.07.2016.

Данное изменение законодательства, естественно, привело к необходимости изменения алгоритма работы бухгалтерских программ. В данной статье мы на конкретном примере рассмотрим, какие изменения внесены разработчиками в программу 1С: Бухгалтерия 8 редакция 3.0.

В программе, в справочнике ТН ВЭД (Товарная номенклатура внешнеэкономической деятельности), появился флажок «Сырьевой товар». Данный флажок должен быть обязательно установлен в элементе данного справочника, если отгружаемая по ставке НДС 0% номенклатура (товар, продукция) относится к сырьевым товарам. Код ТН ВЭД указывается в элементе справочника Номенклатура в разделе Классификация (Рис. 1).

Рассмотрим пример.

Организация «Рассвет» применяет общий режим налогообложения - метод начисления и Положение по бухгалтерскому учету (ПБУ) 18/02 «Учет расчетов по налогу на прибыль организаций». Организация является плательщиком НДС.

Организация занимается продажей товаров на территории Российской Федерации, а также экспортом товаров в страны, входящие в ЕАЭС.

В июле 2016 г. организацией «Рассвет» у российского поставщика был приобретен сырьевой и несырьевой товар на сумму 177 000 руб., в том числе НДС 18% (27 000 руб.). От поставщика был получен счет-фактура.

Для отражения в программе операции приобретения товаров используется документ Поступление с видом операции Товары (накладная). Реквизит табличной части Способ учета НДС имеет значение Принимается к вычету.

Пример документа Поступление и результат его проведения показаны на Рис. 2.

В конце третьего квартала сумма НДС, предъявленная поставщиком товара, была принята к вычету.

Принять НДС к вычету при раздельном учете НДС можно только с помощью регламентного документа по НДС — Формирование записей книги покупок.

Документ Формирование записей книги покупок и результат его проведения приведены на Рис. 3.

5 октября 2016 г. сырьевой товар на сумму 200 000 руб. был отгружен на экспорт.

Для отражения операции отгрузки товаров в программе используется документ Реализация с видом операции Товары (накладная).

В «шапке» документа указывается контрагент-покупатель и договор с ним (вид договора − С покупателем).

В табличной части документа выбирается отгружаемый товар, его количество и цена. Ставка НДС устанавливается 0%.

В «подвале» документа выписывается счет-фактура (создается документ Счет-фактура выданный).

При проведении документ спишет с кредита счета 41.01 реализованные товары и признает по дебету счета 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения» расходы, начислит по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения» выручку, а по дебету счета 62.01 − задолженность покупателя.

А теперь разберемся, что происходит в части НДС.

В соответствии с п. 3 ст. 172 НК РФ вычеты сумм налога в отношении операций по реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ для сырьевых товаров, производятся на момент определения налоговой базы, установленный ст. 167 НК РФ. Таким моментом является последнее число квартала, в котором собран полный комплект документов, подтверждающих ставку ноль процентов. Следовательно, если по сырьевым товарам, которые отгружаются на экспорт, НДС был принят к вычету до указанного момента, то налог необходимо восстановить.

Поэтому при проведении документ в проводке с номером 3 восстанавливает НДС, а следующей проводкой меняет аналитику счета 19 — теперь эта сумма НДС (18 000 руб.) блокируется до подтверждения ставки 0%.

Пример заполнения документа Реализация и его проводки показаны на Рис. 4.

![]()

Документ сделал также записи в регистры накопления по учету НДС.

Во-первых, документ списал реализованный товар из регистра Раздельный учет НДС (аналогично списанию в бухгалтерском учете со счета 41.01).

Во-вторых, документ сделал запись в регистр НДС продажи (книга продаж) с кодом вида операции 21 — Восстановление НДС.

В-третьих, документ восстановил и опять списал НДС по товарам из регистра НДС предъявленный (теперь эта сумма НДС в книгу покупок в обычном порядке никогда не попадет).

В-четвертых, документ записал сумму НДС в регистр НДС предъявленный, реализация 0%, где она будет ожидать подтверждения или неподтверждения нулевой ставки НДС.

В-пятых, сделал запись в регистр НДС по реализации 0%, на основании этой записи заполняется документ Подтверждение нулевой ставки НДС и делается запись в книгу продаж. Реквизит вид ценности Товары означает, что это сырьевой товар.

Движения в регистрах накопления НДС, произведенные документом Реализация, показаны на Рис. 5.

При реализации с нулевой ставкой НДС код ТН ВЭД указывается в графе 1 счета-фактуры (Рис. 6).

6 октября 2016 г. был отгружен на экспорт несырьевой товар на сумму 100 000 руб. Для отражения операции отгрузки товара используется такой же документ Реализация с видом операции Товары (накладная).

При проведении документ спишет с кредита счета 41.01 реализованные товары и признает по дебету счета 90.02.1 расходы, начислит по кредиту счета 90.01.1 выручку, а по дебету счета 62.01 − задолженность покупателя.

По несырьевым товарам, которые отгружаются на экспорт, НДС принимается к вычету в обычном порядке. Поэтому необходимость восстановления НДС не возникает.

Документ сделал только запись в регистр Раздельный учет НДС (аналогично списанию в бухгалтерском учете со счета 41.01) и запись в регистр НДС по реализации 0%, так как на основании этой записи заполняется документ Подтверждение нулевой ставки НДС и делается запись в книгу продаж. Реквизит вид ценности содержит значение Товары несырьевые.

Документ Реализация и результат его проведения показаны на Рис. 7.

В октябре 2016 г. организацией была приобретена услуга. От поставщика услуги был получен счет-фактура.

Приобретение услуг в программе осуществляется с помощью документа Поступление с видом операции Услуги (акт).

Расходы на данную услугу в нашем примере относятся к общехозяйственным расходам (счет 26). Следовательно, если организация производит реализацию по нулевой ставке НДС и по обычным ставкам НДС, сумма НДС по данной услуге подлежит в конце квартала распределению. Поэтому реквизит Способ учета НДС имеет значение Распределяется. Обратите внимание на аналитику счета 19.04 в проводках.

Документ Поступление с видом операции Услуги и результат его проведения представлены на Рис. 8.

В третьем квартале организация продавала товары и на внутреннем рынке. Выручка, облагаемая НДС, составляет 200 000 руб.

Суммы НДС по приобретенным материально-производственным запасам, работам и услугам, которые относятся к реализации с нулевой ставкой НДС и реализации по обычным ставкам НДС, в конце квартала подлежат распределению.

Для выполнения данной операции в программе используется регламентный документ Распределение НДС, который должен быть обязательно выполнен до формирования книги покупок. Заполняется документ автоматически.

На закладке Выручка от реализации рассчитывается выручка за квартал, облагаемая НДС по обычным ставкам, и выручка, облагаемая НДС по нулевой ставке. Выручка от экспорта несырьевых товаров включается в облагаемую выручку.

Табличная часть на закладке Распределение заполняется всеми суммами НДС, подлежащими распределению (в нашем примере это НДС по приобретенной услуге − счет 19.04 с аналитикой Распределяется). И эти суммы пропорционально выручке распределяются для принятия к вычету и для операций по нулевой ставке НДС.

При проведении документ в бухгалтерском учете изменит аналитику счета 19. Сумма НДС со способом учета НДС Распределяется разбивается на две части пропорционально выручке и списывается с кредита счета 19. Сумма НДС, которая подлежит вычету, учитывается по дебету счета 19 и в качестве аналитики Способы учета НДС имеет значение Принимается к вычету. Сумма НДС, которая относится к реализации с нулевой ставкой НДС, также учитывается по дебету счета 19, а в качестве аналитики Способы учета НДС имеет значение Блокируется до подтверждения 0%.

Документ Распределение НДС за IV квартал и его проводки показаны на Рис. 9.

Рассмотрим, какие движения документ сделал в регистрах накопления по учету НДС.

Во-первых, документ списал сумму распределенного НДС из регистра Раздельный учет НДС (операция выполнена — распределять больше нечего).

Во-вторых, в сумме НДС, подлежащего вычету, документ сделал запись в регистр НДС предъявленный.

В-третьих, в сумме НДС, относящегося к реализации со ставкой ноль процентов, документ сделал запись в регистр НДС предъявленный, реализация 0%, где эта сумма НДС будет ждать подтверждения или неподтверждения нулевой ставки. Причем этот НДС связан с конкретными реализациями. Сумма НДС по каждому счету-фактуре, относящаяся к реализации с НДС 0%, распределяется по реализациям только сырьевого товара пропорционально выручке.

Движения в регистрах накопления НДС, произведенные документом Распределение НДС, показаны на Рис. 10.

Для определения сумм НДС, которые относятся к конкретным реализациям по нулевой ставке сырьевого товара, удобно использовать Универсальный отчет.

В нашем примере к реализации № 13 (реализация сырьевого товара) относится 18 000 руб. НДС по товарам (восстановленный НДС) и 7 200 руб. НДС по приобретенной услуге (распределенный НДС). Итого - 25 200 руб. (Рис. 11).

Налогоплательщик, осуществляющий реализацию с нулевой ставкой НДС, должен в течение 180 дней подтвердить обоснованность применения данной ставки.

В нашем примере к концу первого квартала 2017 г. все документы, необходимые для подтверждения обоснованности применения нулевой ставки, были организацией собраны.

Для отражения этого события в программе используется регламентный документ Подтверждение нулевой ставки НДС.

Табличная часть документа автоматически заполняется документами Реализация, в которых использовалась нулевая ставка. Реквизит Событие по умолчанию принимает значение Подтверждена ставка 0%.

В случае подтверждения нулевой ставки НДС документ никаких бухгалтерских проводок не формирует, но делает движения в регистрах накопления по учету НДС.

Во-первых, подтверждена нулевая ставка НДС. Это событие в программе отражается списанием записи в регистре накопления НДС по реализации 0% с состоянием Ожидается подтверждение 0%.

Во-вторых, наконец настал момент зарегистрировать счета-фактуры, выставленные по реализации с нулевой ставкой НДС, в книге продаж. Для этой цели документом создаются записи в регистре НДС Продажи.

В-третьих, так как наступил момент определения налоговой базы по НДС для сырьевых товаров, списываются записи в регистре НДС предъявленный, реализация 0% с состоянием Ожидается подтверждение 0%, и создаются записи (меняется состояние) с состоянием Подтверждена реализация 0%. Запись регистра накопления НДС предъявленный, реализация 0% с состоянием Подтверждена реализация 0% является основанием для формирования записи книги покупок в текущем налоговом периоде - в периоде подтверждения нулевой ставки НДС. Эти записи относятся только к реализации сырьевого товара.

Регламентный документ Подтверждение нулевой ставки НДС и результат его проведения показаны на Рис. 12.

Документ заполняется автоматически на основании записей регистра накопления НДС предъявленный, реализация 0% подлежащими вычету суммами НДС. Обратите внимание, код операции в первой строке табличной части документа имеет значение 25 - Подтверждение ставки 0% по ранее восстановленному НДС.

Документ Формирование записей книги покупок с включенным флажком Предъявлен к вычету НДС 0% за первый квартал 2017 г. и результат его проведения представлены на Рис. 13.

В том налоговом периоде, в котором собран полный пакет документов, подтверждающих применение налоговой ставки 0%, налогоплательщики, осуществляющие реализацию товаров (работ, услуг), налогообложение которых производится по нулевой ставке НДС, заполняют Раздел 4 Декларации по НДС (Рис. 14).

Понравилось? Поделись с друзьями

Консультации по работе с программой 1С

Сервис открыт специально для клиентов, работающих с программой 1С разных конфигураций или находящихся на информационно-техническом сопровождении (ИТС). Задайте свой вопрос, и мы с удовольствием на него ответим! Обязательным условием для получения консультации является наличие действующего договора ИТС Проф. Исключением являются Базовые версии ПП 1С (8 версия). Для них наличие договора не обязательно.

Налоговым кодексом РФ установлена ставка НДС 0% для экспортируемых товаров, услуг и работ.

Обратите внимание, что ставка 0% не является льготой. Это такое же обязательство, как и уплата ставки в 10 или 18%.

Ставка может быть подтверждена (для этого предстоит собрать предписанный пакет документов) или нет, но контрагенту в любом случае выставляется счет-фактура по нулевой ставке.

Разберем поэтапно, как оформляются продажи и оказание услуг на экспорт в 1С:Бухгалтерия 8.3. В общем случае порядок действий при работе с зарубежными контрагентами выглядит следующим образом:

- Шаг 1: Необходимо определить учетную политику предприятия

- Шаг 2: Поставить на приход товары, которые потом будут отправлены на экспорт

- Шаг 3: Провести реализацию товара или услуги на экспорт

- Шаг 4: Подтвердить операцию по нулевой ставке

- Шаг 5: Внести корректные данные в книги покупок и продаж

Настройка политики учета

Для настройки учетной политики организации по НДС в 1С предназначен специальный пункт, который содержит раздел «НДС» в «Настройке налогов и отчетов» в учетной политике организации. Здесь требуется указать, что ведется раздельный учет по ставкам НДС:

Если учетная политика предприятия изменена, нужно перепровести заново все документы.

Поступление и реализация товара по нулевой ставке

Настройка учетной политики с раздельным учетом по ставке НДС позволяет менять в документах поступления товаров и услуг ставку НДС для данной операции. Для этого в табличной части документа появляется соответствующее поле. Пока не собран пакет документов, который обосновывает ставку 0%, в колонке выбирается значение «Блокируется до подтверждения 0%»:

Если мы приобрели товар со ставкой НДС 18%, а продавать будем на экспорт по ставке 0%, то уплаченный нами налог будет компенсирован после подтверждения нулевой ставки. До тех пор на всех счетах НДС будет блокироваться.

Товар оприходован на склад, теперь можно приступить к его реализации (или оформлению реализации услуги). В 1С: Бухгалтерия 8.3 документ реализации создается обычным способом, с той лишь разницей, что выбирается ставка НДС 0% и устанавливается иностранная валюта, в которой будет производится расчет с покупателем:

Эта же валюта должна быть отражена в договоре контрагента:

Обязательно выписывается счет-фактура, в котором должен быть отражен нулевой НДС по сделке.

При завышении НДС (например, вы ошибочно выставили счет с 18%), получить вычет не удастся, так как решение по возмещению вычета принимается по итогам камеральной проверки со стороны налогового органа. В ходе проверки проверяется не только экспортер, но и все его контрагенты, принимавшие участие в сделках с нулевым НДС.

Таким образом, экспортная продажа (оказание услуг) правильно оформлены, и начался установленный законом 180-днейный срок, в течение которого нужно подтвердить правомерность ставки 0%.

Завершение процедуры продажи на экспорт

Завершающими действиями при реализации товаров и услуг на экспорт в 1С 8.3 являются отражение подтверждения нулевой ставки и заполнение книг покупок и продаж. Перечень документов, необходимых для подтверждения регламентируется налоговым законодательством. Как только все документы в наличии, можно приступать к их оформлению в 1С.

Для этого в программе есть соответствующие разделы:

Для начала заполняется форма «Подтверждение нулевой ставки НДС». К ней можно перейти из помощника по учету НДС:

Перечень документов реализации с нулевой ставкой формируется на основании документов продажи. В открывшемся списке выбирается реализация, по которой есть все нужные документы. В столбце «Событие» устанавливается текущий статус - в нашем случае «Подтверждена ставка 0%». После выбора события, документ проводится, для уверенности можно проанализировать движение по регистрам учета НДС:

Как только подтвердилась нулевая ставка, в 1С:Бухгалтерии предприятия 8.3 сведения автоматически вносятся в книги покупок и продаж. Это можно увидеть, если сформировать данные книги:

Отметим, что для получения вычета от налогового органа на расчетный счет, необходимо обратиться с заявлением. Чтобы ускорить возврат средств, заявление можно подать вместе с пакетом документов для подтверждения нулевой ставки.

Если теперь проверить проводки, то в них отразится, что НДС за покупки по нулевой ставке принят к вычету:

Если по каким-то причинам вы не смогли или не захотели подтверждать нулевую ставку НДС (напоминаем, что даже в этом случае покупателю выставляется счет-фактура с нулевым НДС), то порядок действий в 1С будет несколько иным.

НДС в такой ситуации относится на общие расходы и списывается через форму подтверждения нулевой ставки.

В программе «1С:Бухгалтерия 8» отражение операций экспорта товаров выполняется достаточно просто. Так же, как и продажа товаров на внутреннем рынке. Правда, некоторое разнообразие в этот процесс вносит необходимость ведения раздельного учета НДС. В статье подробно на конкретном примере описаны все необходимые операции, обусловленные продажей товаров иностранному покупателю.

Прежде, чем углубляться в детали экспортных операций, которые необходимо отражать в программе 1С Бухгалтерия 8, рассмотрим логику документооборота.

На рисунке большая центральная стрелка символизирует временную ось. На ней расположена последовательность документов, отражающих учет НДС при экспорте товаров. Верхняя и нижняя полоса символизируют книгу продаж и книгу покупок соответственно.

Часто факт реализации товаров на экспорт и сбор документов, подтверждающих право на применение нулевой ставки НДС, относятся к разным налоговым периодам. Именно эта ситуация и отражена на рисунке выше.

Начальная задолженность в бюджет.

Пусть, на момент поступления новой партии товаров в книге продаж была зафиксирована задолженность по уплате НДС в бюджет в размере 3000 рублей.

Поступление товаров и услуг.

После поступления новой партии товаров, как обычно регистрируем СФ полученный. Сразу или в конце налогового периода с помощью документа «Формирование записей книги покупок» отражаем его в книге покупок. В нашем примере было оприходовано 10 единиц товара по цене 1000 рублей за штуку без НДС. В результате к вычету из бюджета имеем 1800 рублей.

Реализация товаров на экспорт.

Документом «Реализация товаров и услуг» выполняем отгрузку товаров на экспорт. Чтобы программа поняла, что это экспортная операция, необходимо в ней сделать соответствующие настройки. О них будет сказано ниже.

На основании экспортной отгрузки экспортер обязан выписать СФ в одном экземпляре. Попытка загнать его в книгу продаж с помощью документа «Формирование записей книги продаж» окажется безрезультатной. Объясняется это тем, что в книге продаж отражаются те СФ, по которым возникает обязательство по уплате НДС. У нас такое обязательство возникнет только после того, как в программе будет зарегистрирован документ «Подтверждение нулевой ставки».

Восстановление НДС.

На подтверждение нулевой ставки законодательство отводит 180 календарных дней. Поэтому, до тех пор, пока экспортер не подтвердит ее, он обязан восстановить НДС. В нашем примере из 10 единиц купленных товаров на экспорт продана одна единица. На нее ранее был принят вычет в размере 180 рублей. Документ «Восстановление НДС» эту сумму восстанавливает к уплате в бюджет.

Данный документ в некотором смысле играет роль документа «Формирование записей книги продаж». Именно он размещает СФ полученный от поставщика в книге продаж.

Но обратите внимание на следующий момент. В данном СФ сумма НДС равняется 1800 рублей. А в книге продаж по этому СФ отражается лишь 180 рублей. То есть в сумме соответствующей реализованных на экспорт товаров.

Подтверждение нулевой ставки.

После того, как будут собраны документы, подтверждающие право применения нулевой ставки, экспортер имеет право с суммы реализации начислить НДС по ставке 0%. Кроме того он имеет право восстановленный НДС вновь принять к вычету. Эта операция регистрируется документом «Подтверждение нулевой ставки».

Так как подтверждение нулевой ставки произошло во 2-м квартале, записи в книге продаж и книге покупок надо отражать в дополнительных листах.

Обращаем также внимание на то, что в документах «Формирование записей книги продаж» и «Формирование записей книги покупок» надо обязательно установить флаги «По реализации со ставкой НДС 0%» и «Предъявлен к вычету НДС 0%» соответственно.